O que vai acontecer com o milho?

Importações, exportações e situação atual

Milho - Falando sobre números

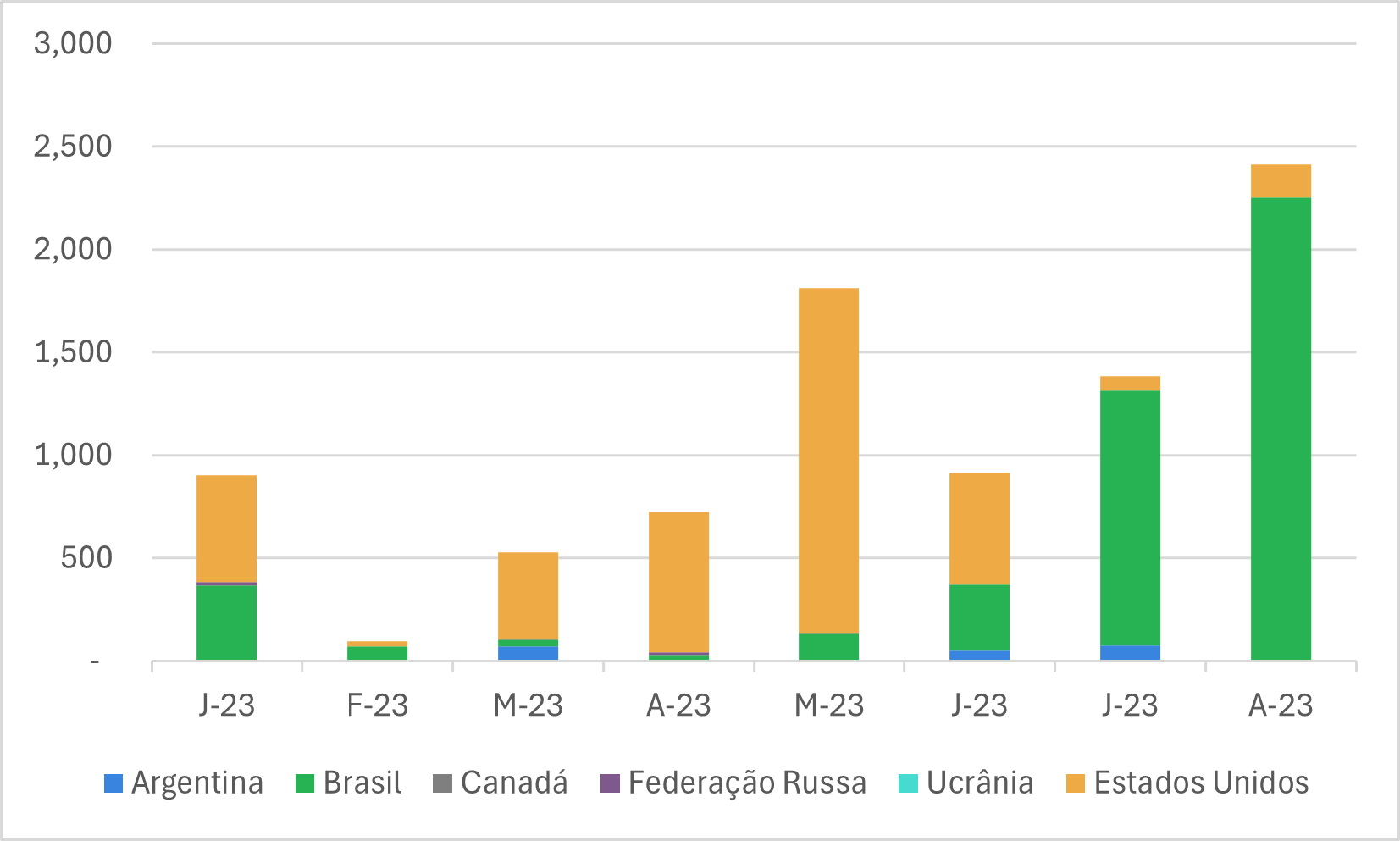

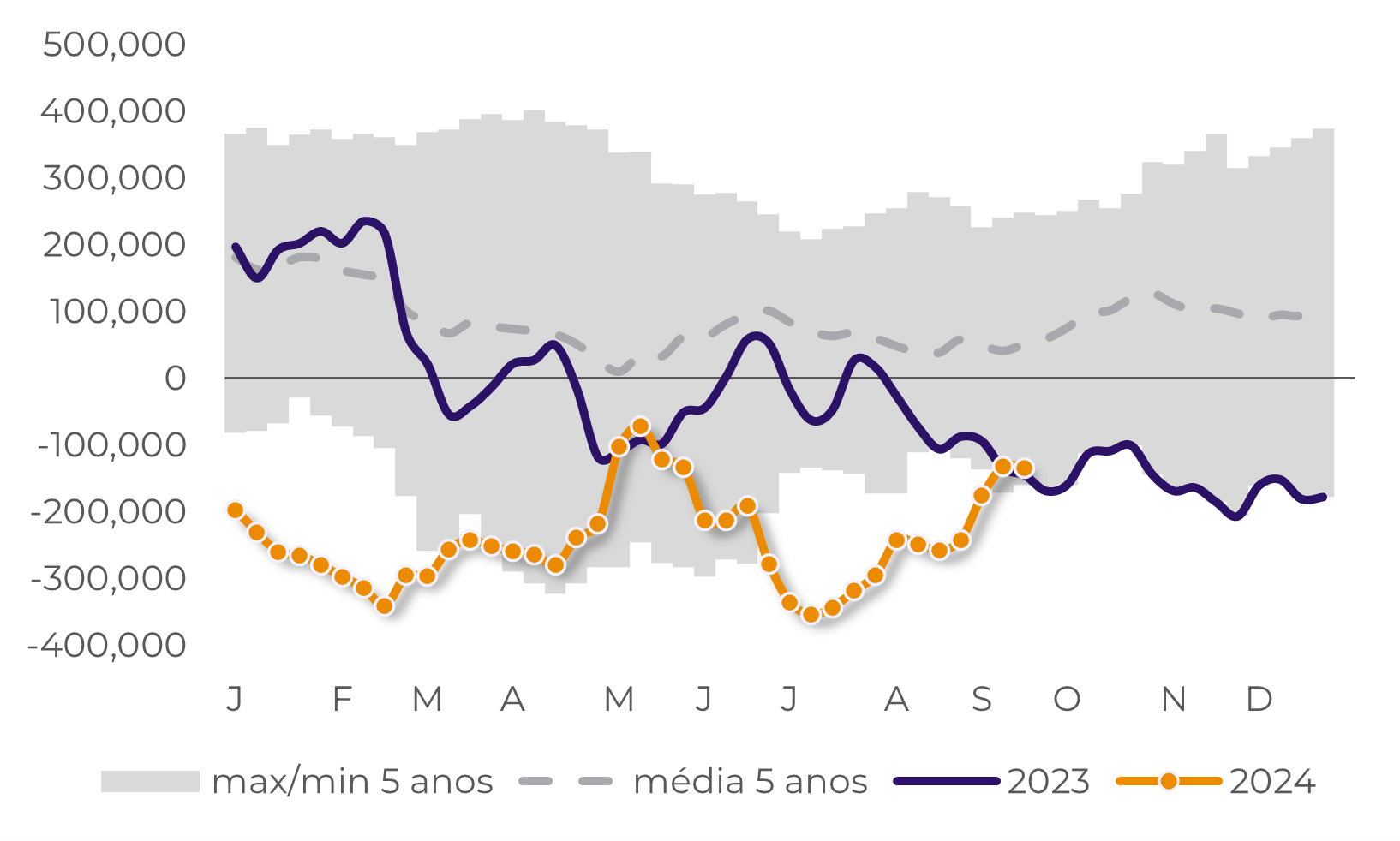

Importações de milho pela China de janeiro a agosto de 2023

Fonte: Reuters, China Customs, USDA, Hedgepoint

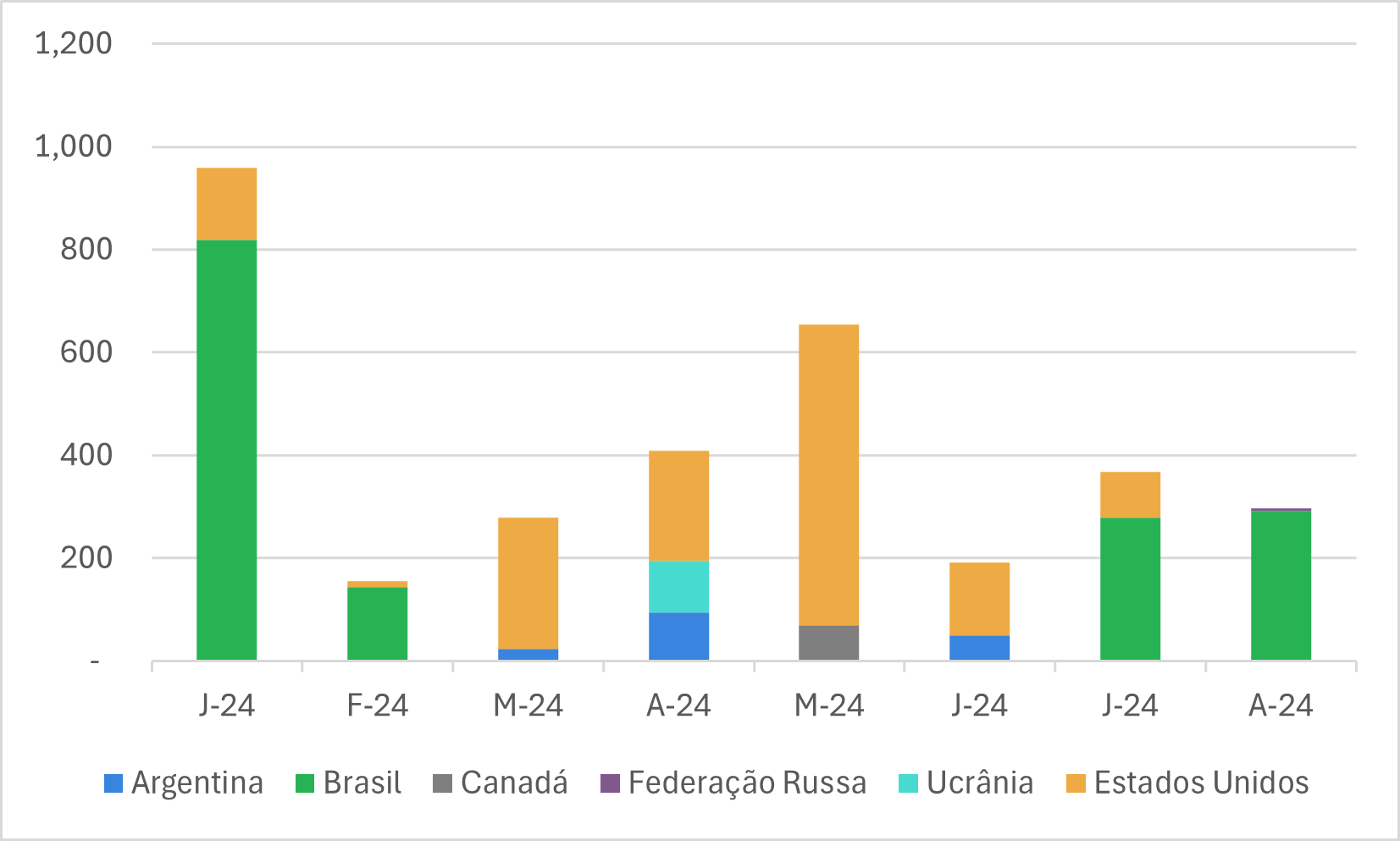

Importações de milho pela China de janeiro a agosto de 2024

Fonte: Reuters, China Customs, USDA, Hedgepoint

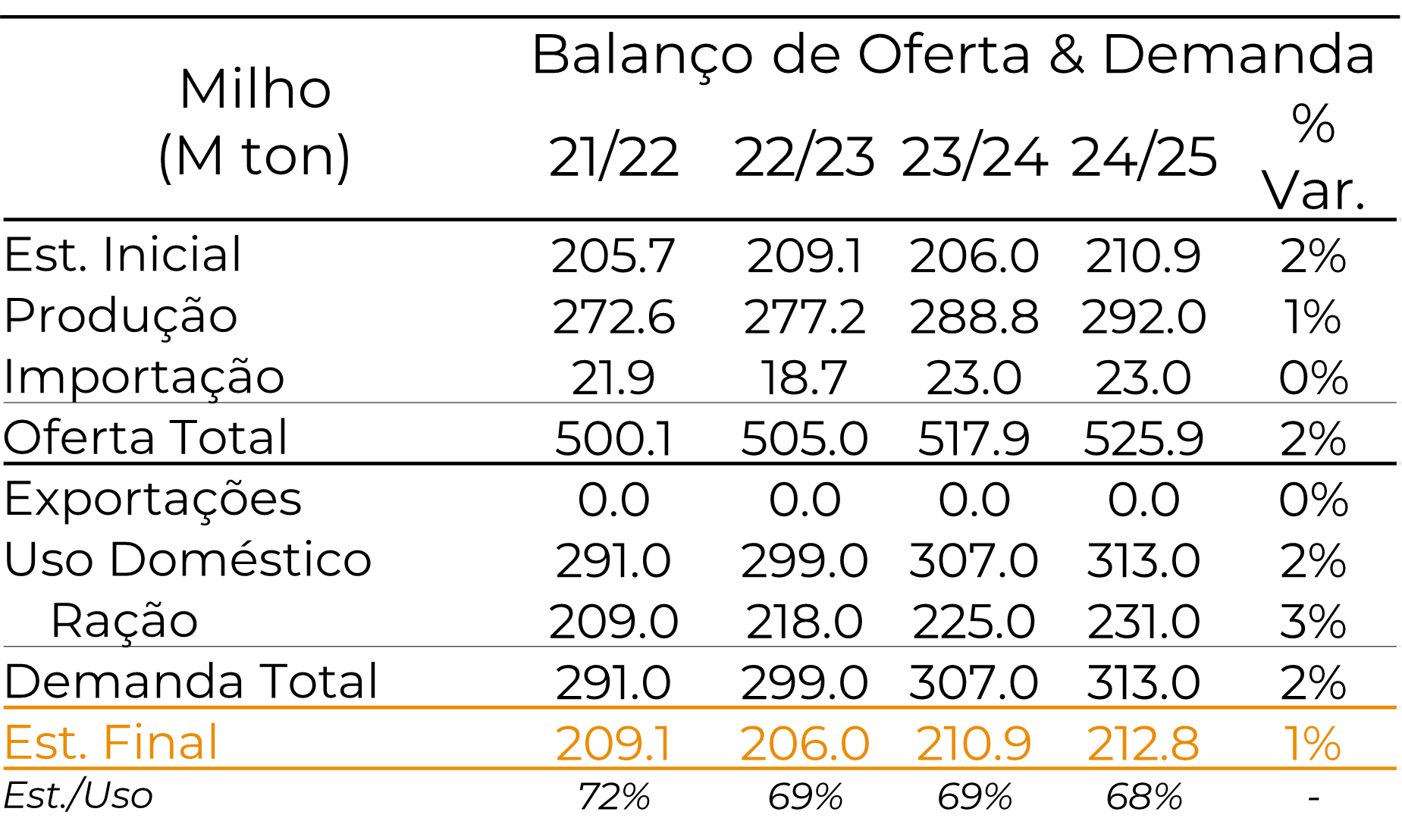

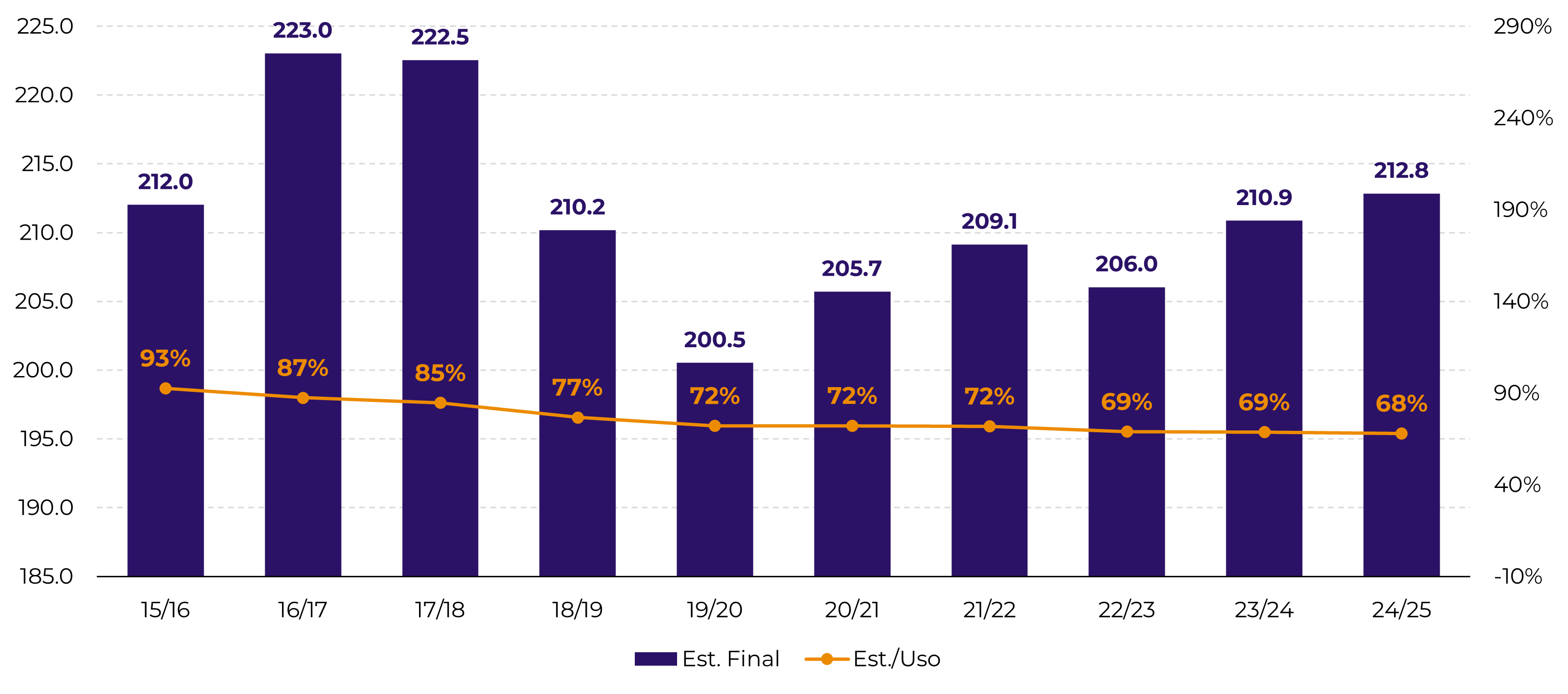

China Oferta & Demanda

China Estoque/Uso

Fonte: USDA

O que vai acontecer com os preços

Considerando que este ano a safra do Brasil e dos EUA será grande, parece que teremos um mercado inundado de milho, o que deverá pressionar os preços para baixo, a fim de incentivar os compradores. Finalmente, os fundos ainda estão vendidos em milho, embora tenham coberto a sua posição, o que pode indicar que estejam a olhar para alguns fundamentos de alta por agora, caso contrário não Estariam cobrindo as suas posições vendidas. Para finalizar, teremos mais milho físico disponível e esperamos uma safra muito boa para este ano, o que possivelmente seria um fator de baixa para os preços à vista.

CBOT Milho – Posição Líquida dos Fundos (mil lotes)

Fonte: CFTC

Report Semanal — Grãos

Escrito por Ignacio Espinola

ignacio.espinola@hedgepointglobal.com

Revisado por Thais Italiani

Thais.Italiani@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil).”

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil