Atualização de O&D e Fluxo Comercial Global - 2025 04 30

Balanço Global de Açúcar e Fluxo Comercial

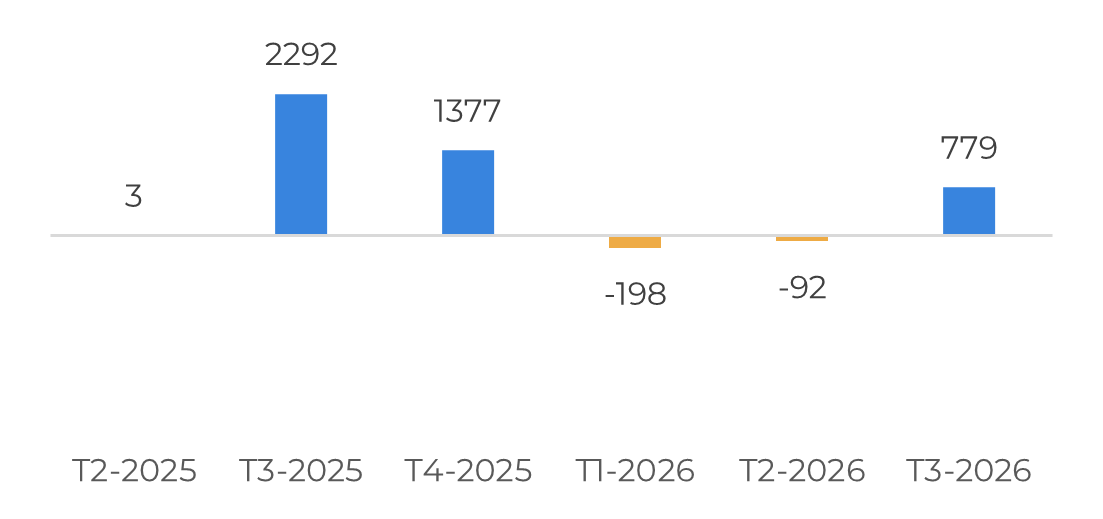

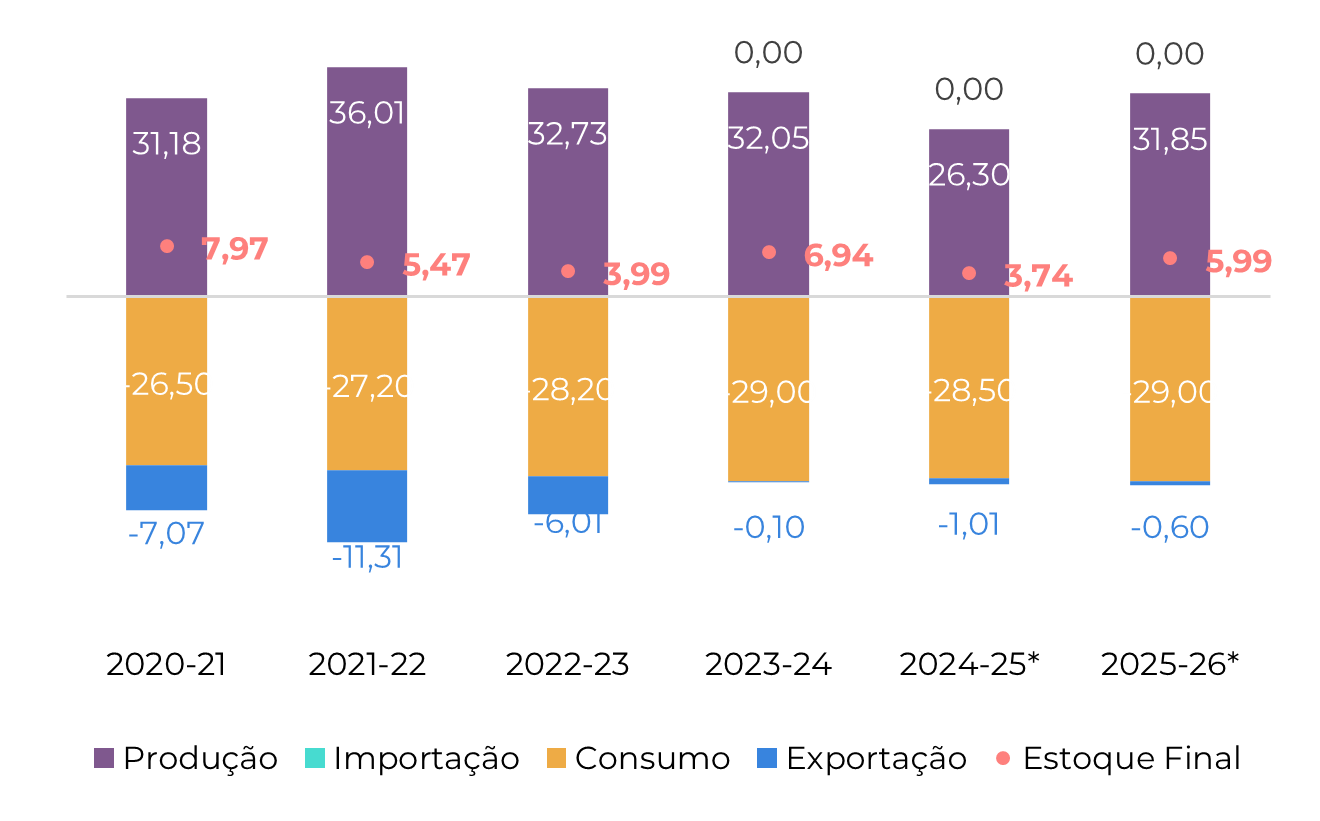

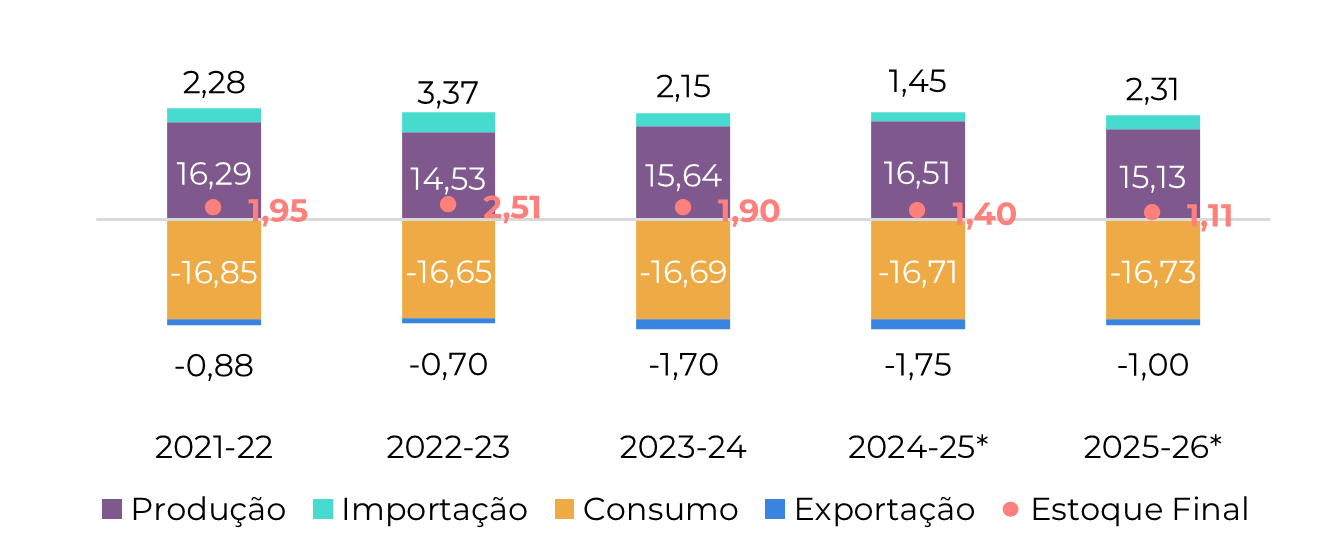

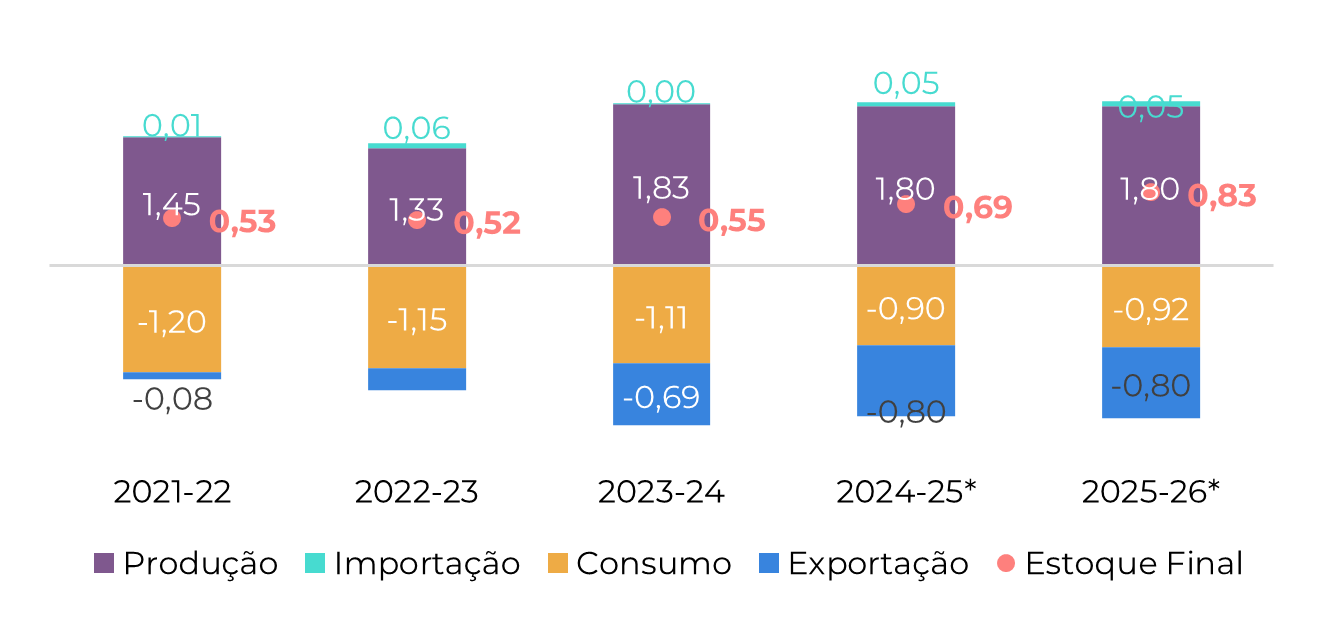

Temos vivido um período muito volátil, marcado por mudanças macroeconômicas significativas. O "Dia da Libertação " do presidente Donald Trump levantou inúmeras questões sobre seu possível impacto na economia global e nas cadeias de suprimentos. O açúcar não ficou imune a esses efeitos e, desde então, sofreu uma correção acentuada. O sentimento de risco contribuiu para esse movimento, mas a dificuldade que o açúcar enfrentou para recuperar terreno após uma estabilidade parcial no mercado com a pausa de 90 dias e a tarifa universal (para outros países que não a China) é atribuída em grande parte aos seus próprios fundamentos.

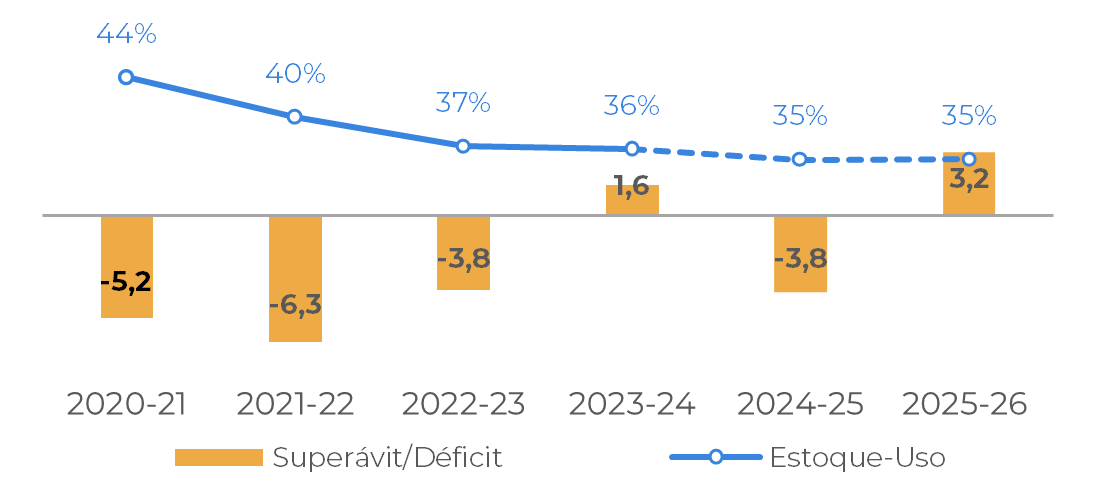

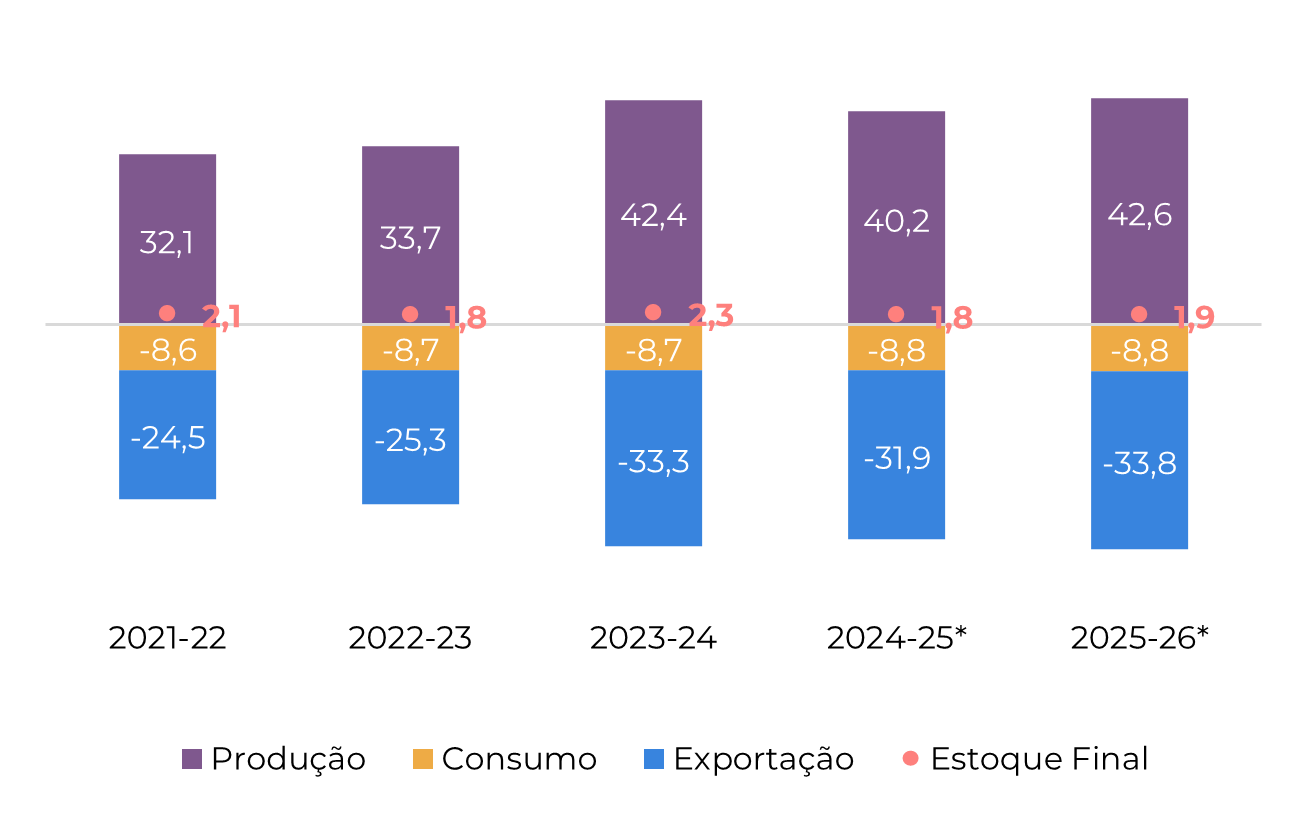

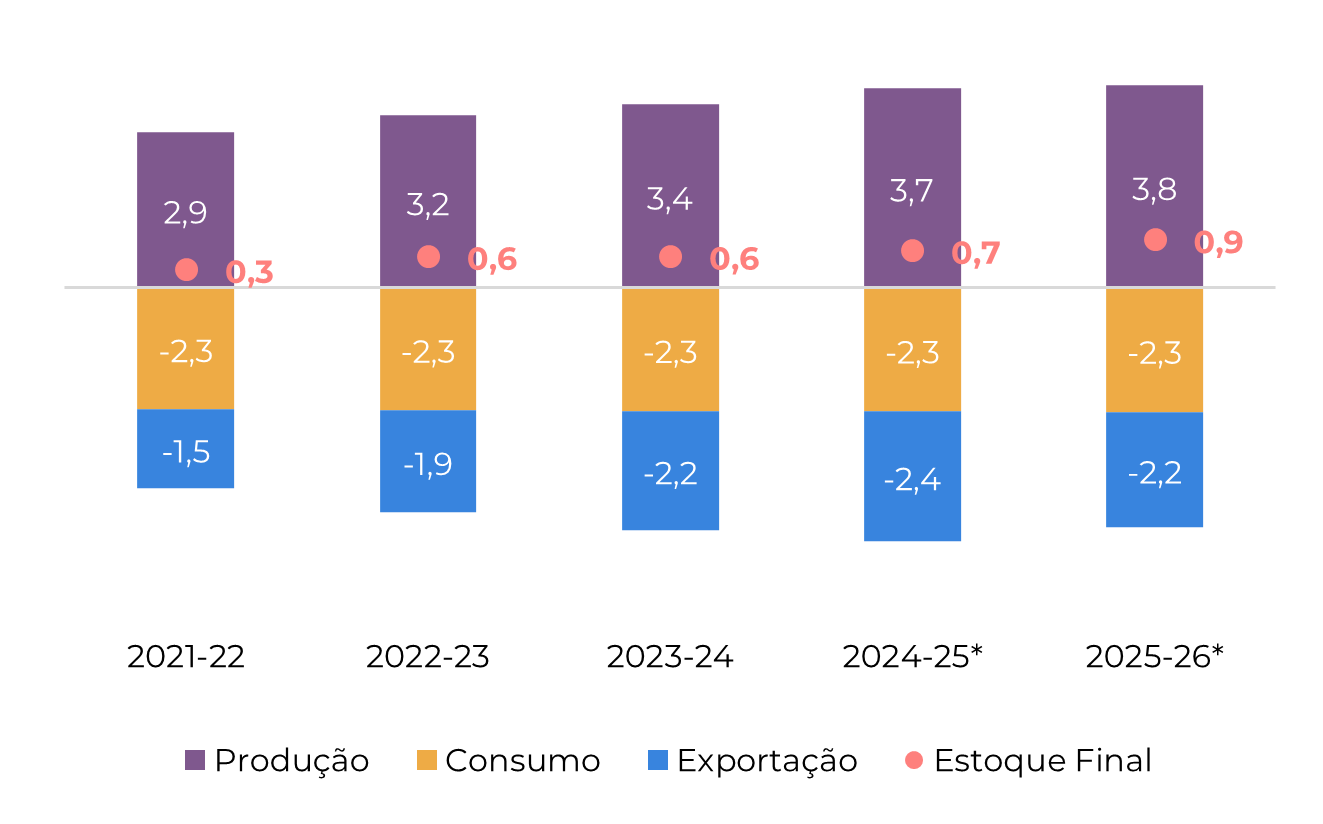

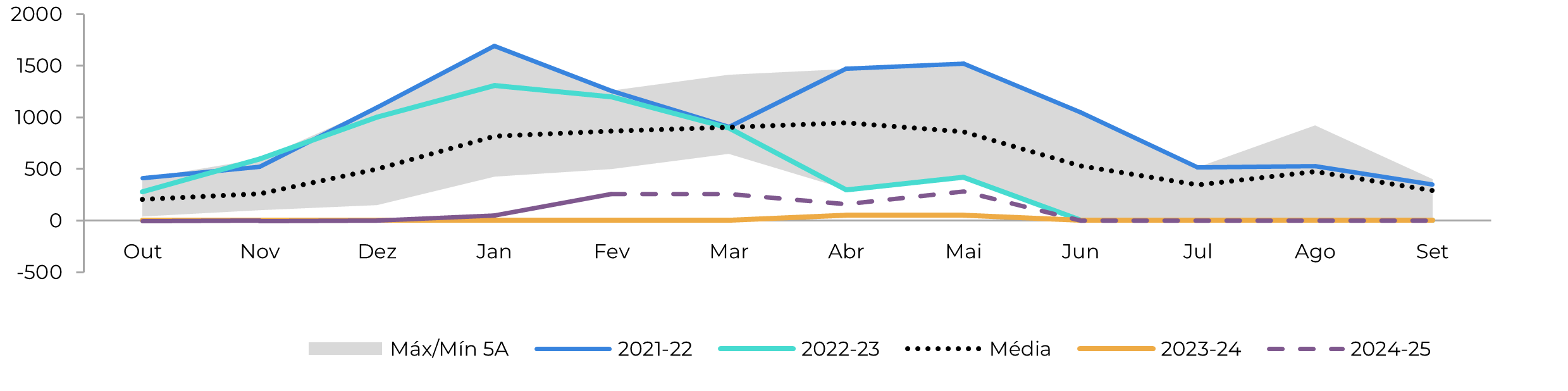

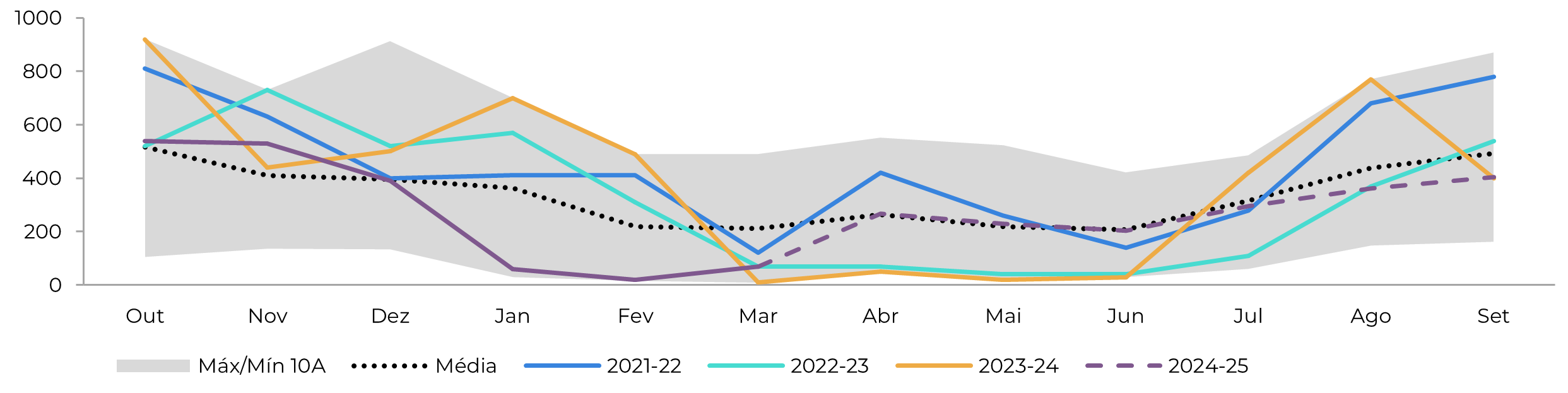

Ao contrário de outras softs commodities, como o café e o cacau, espera-se que a disponibilidade do açúcar seja mais confortável. Essa tendência se deve principalmente às boas expectativas em relação aos resultados do Centro-Sul brasileiro em 25/26, especialmente após os fortes números finais de 24/25, apesar da seca e dos incêndios de 2024. A expectativa de que a região possa aumentar sua contribuição com os fluxos comerciais impediu a recuperação dos preços. Nesta semana, a possibilidade de uma grande entrega em maio contribuiu para essa tendência de baixa, com os traders esperando uma entrega de cerca de 2 milhões de toneladas, vindas, principalmente, do Centro-Sul.

No curto prazo, a demanda também contribuiu para a perspectiva de baixa. A turbulência econômica deixou muitos destinos aparentemente inativos. Por exemplo, a China não aproveitou de uma arbitragem de importação aberta, estimada para regiões não produtoras, um possível resultado de uma maior disponibilidade doméstica aliada a desafios econômicos.

Entretanto, alguns riscos, embora ainda bastante fracos, não devem ser ignorados. A região Centro-Sul passou por condições climáticas adversas entre fevereiro e março de 2025, e o impacto total permanece incerto. Além disso, os resultados de fim de temporada da Índia e da Tailândia no Hemisfério Norte ficaram aquém das expectativas iniciais, o que pode limitar a disponibilidade de exportação para a próxima temporada. A perspectiva de um déficit no balanço de oferta e demanda, fortemente dependente dos estoques - já que, por exemplo, a exportação prevista de pelo menos 700kt da Índia reduziria seus estoques a níveis semelhantes aos de 22/23 - pode ser preocupante a longo prazo, especialmente se houver alguma surpresa que afete a disponibilidade de 25/26 do Brasil.

Portanto, o monitoramento do avanço da safra 25/26 no Hemisfério Norte está se tornando cada vez mais importante à medida que nos aproximamos de sua principal janela de desenvolvimento, entre junho e agosto, para a maioria dos países. Além disso, é essencial ficar de olho nos primeiros resultados do Centro-Sul. A primeira parcela da safra foi fortemente afetada pela seca de 2024, portanto, espera-se que os relatórios iniciais da Unica mostrem resultados mais fracos, o que pode aumentar a volatilidade do mercado. Os principais indicadores, como a produtividade e o Índice de Saúde da Vegetação, serão cruciais para entender a extensão da tendência de baixa.

Fonte: Hedgepoint

Fonte: Hedgepoint

Fonte: Hedgepoint

Fonte: Hedgepoint

Brasil CS

Fonte: Unica, MAPA, SECEX, Hedgepoint

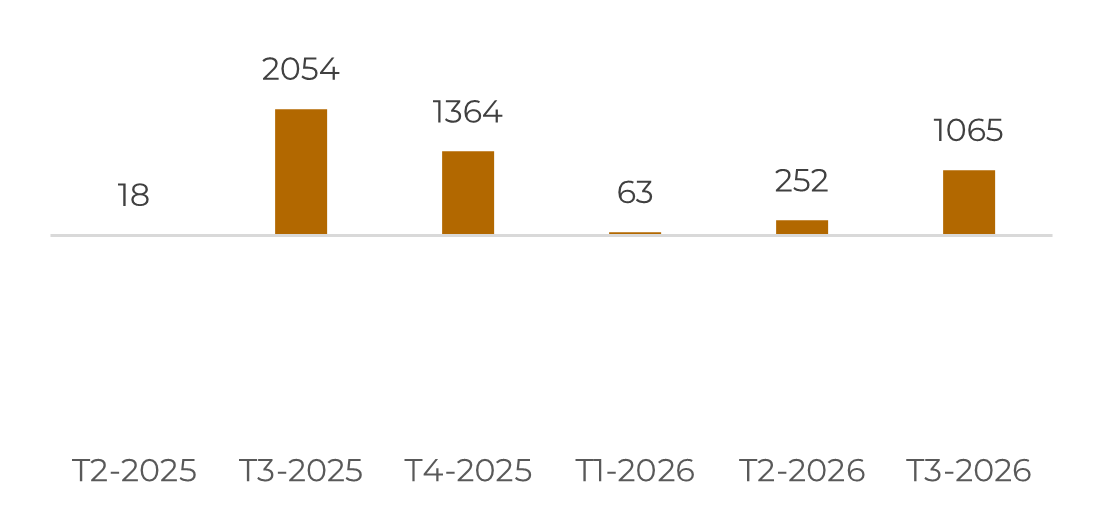

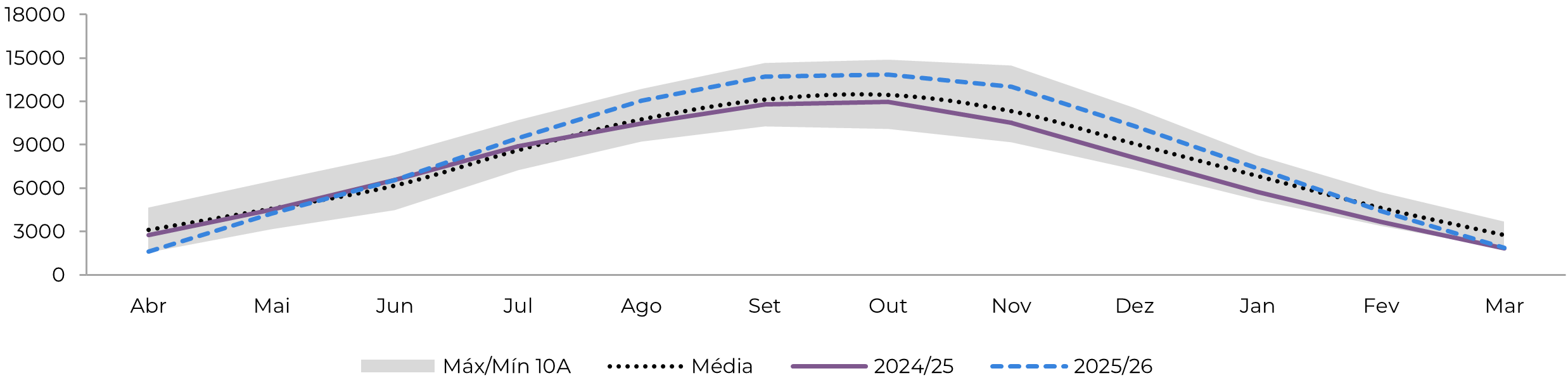

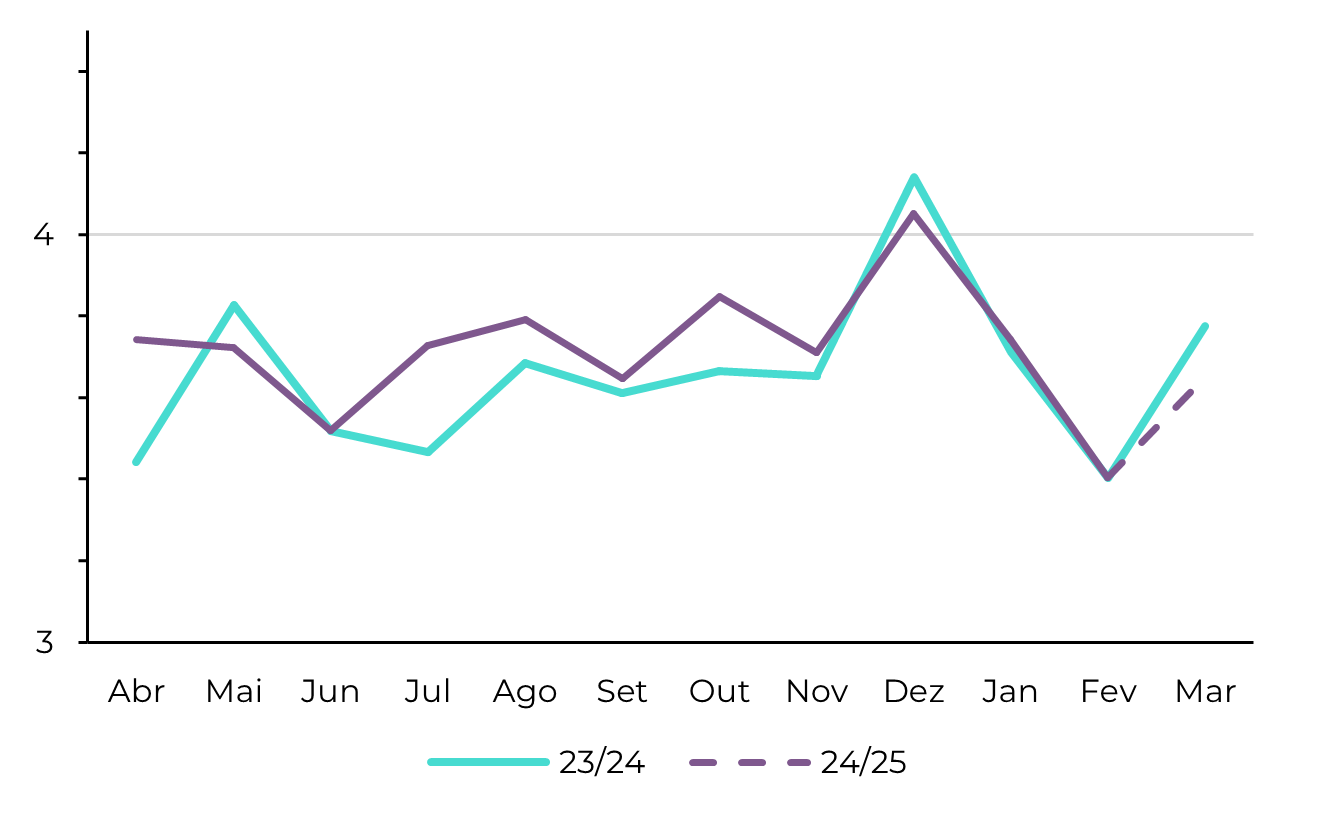

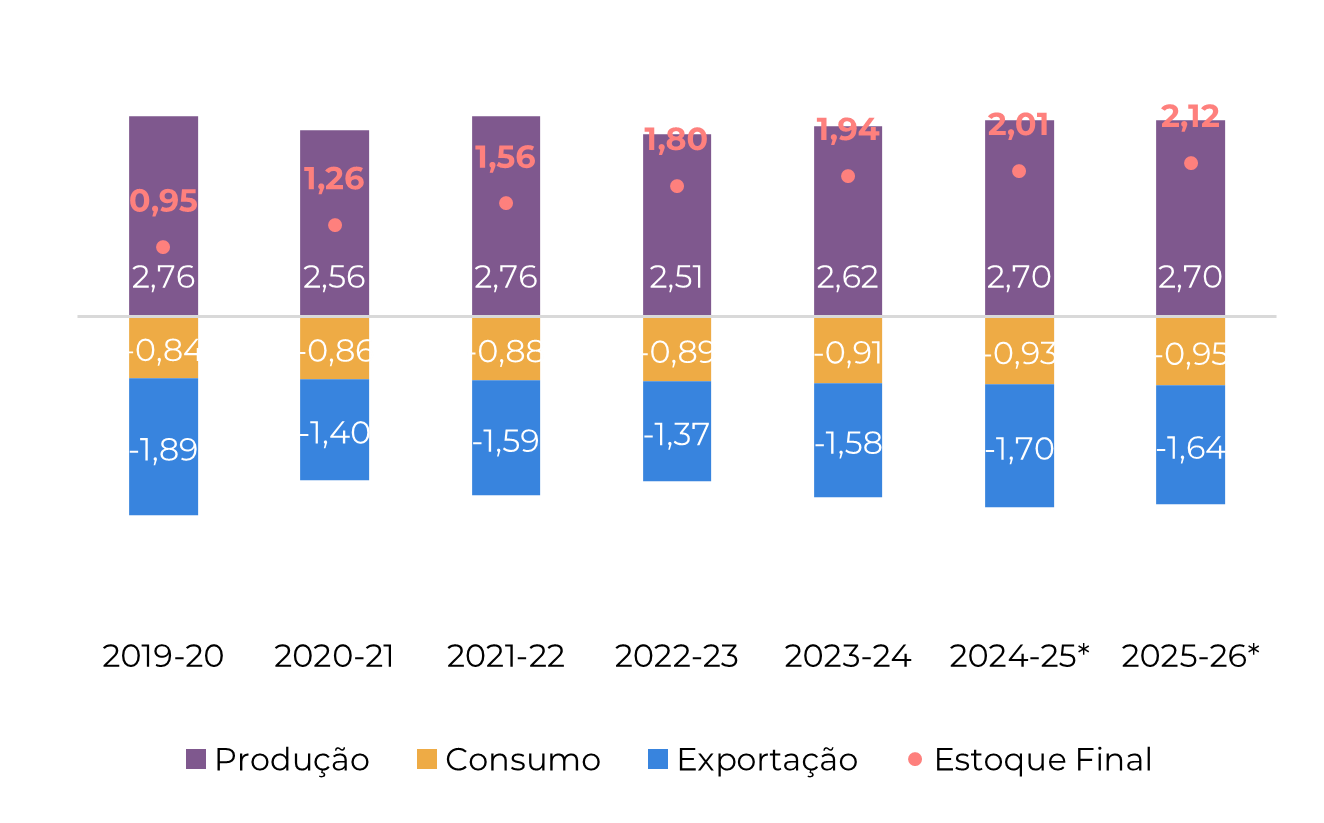

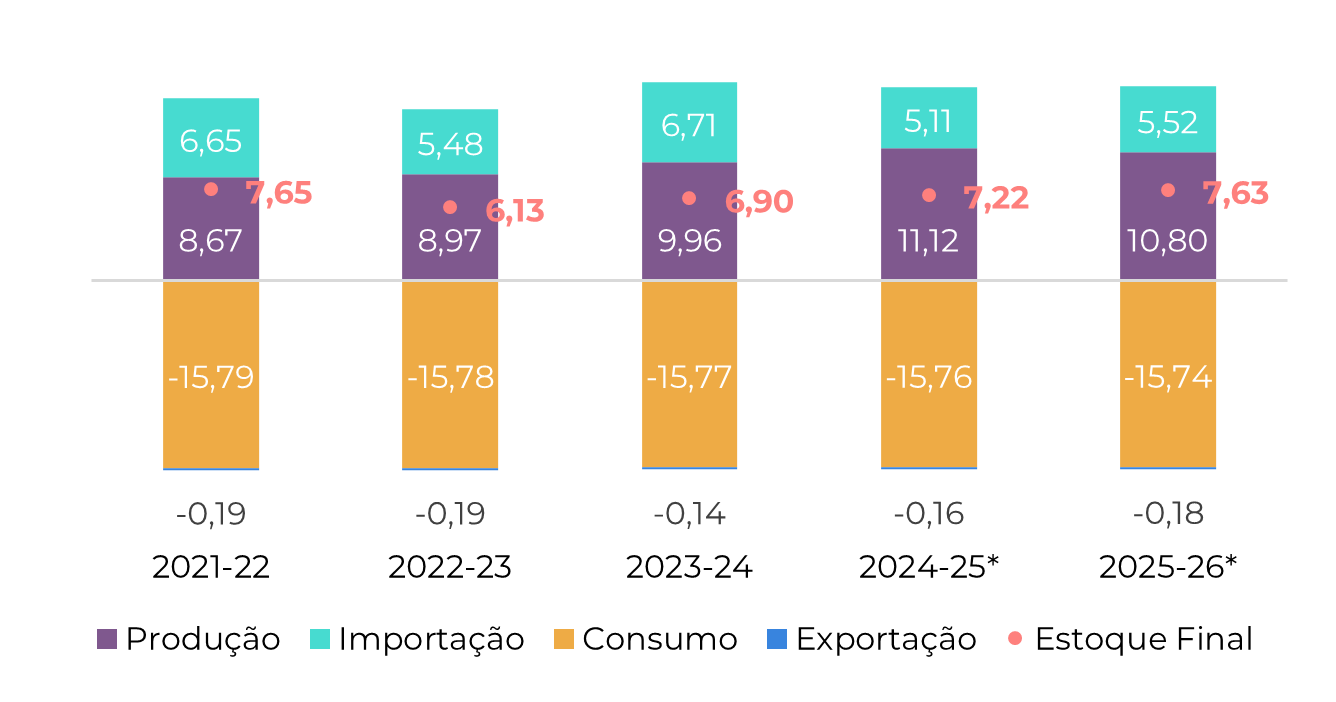

A moagem de cana atingiu 621,2 Mt, com 40,2 Mt de açúcar sendo produzido e as exportações atingindo 31,8 Mt, um resultado incrivelmente bom. No entanto, a temporada 24/25 apresentou um mix de açúcar mais baixo do que as usinas almejavam, principalmente devido às condições ruins da matéria-prima, em especial uma maior concentração de açúcares redutores.

Com vistas à próxima safra, fevereiro e março de 2025 mostraram chuvas fracas, reduzindo a umidade do solo e aumentando as preocupações dos produtores. Apesar de um declínio no Índice de Saúde da Vegetação (VHI - estimado para o CS com base na publicação por estado do NOAA) durante o final de fevereiro e o início de março, as chuvas recentes melhoraram a saúde da cana, levando o VHI de volta acima da média e bem acima do nível de estresse teórico de 40. Nas últimas três semanas consecutivas, o índice registrou melhorias em toda a região CS, sugerindo que os efeitos da seca podem não ter sido tão graves quanto se pensava inicialmente. O monitoramento desses aspectos continua sendo fundamental para entender a capacidade da próxima safra.

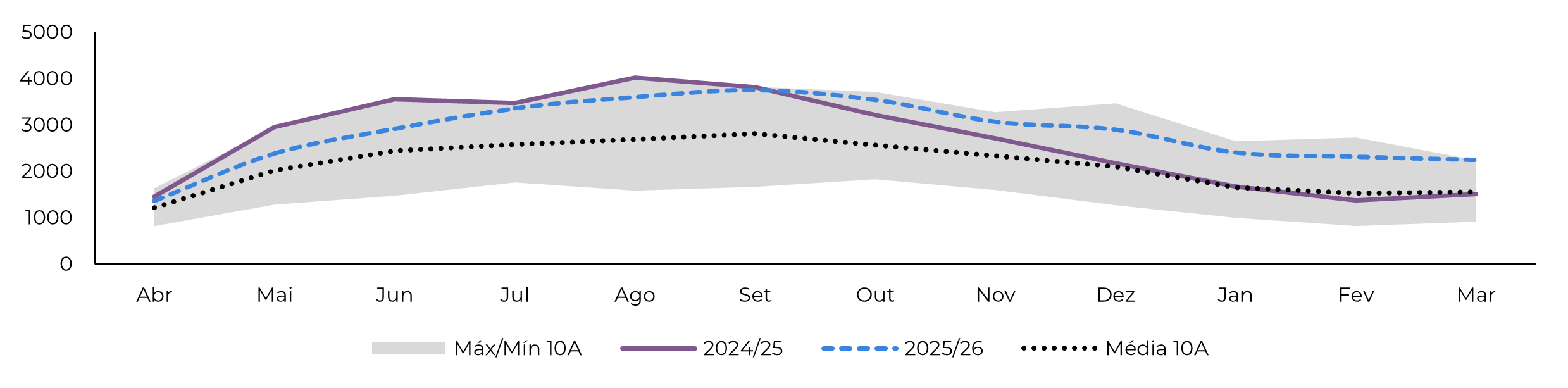

Considerando as últimas adversidades climáticas, nossas estimativas foram revisadas marginalmente para baixo, de 630 Mt para 621,2 Mt. Com um mix de açúcar mais alto previsto para 25/26 (51% contra 48% em 24/25), a produção deve ultrapassar 42,5 Mt, contribuindo com mais de 33 Mt para os fluxos comerciais globais. Essa alta disponibilidade da região é o principal fator de baixa que afeta os preços do açúcar.

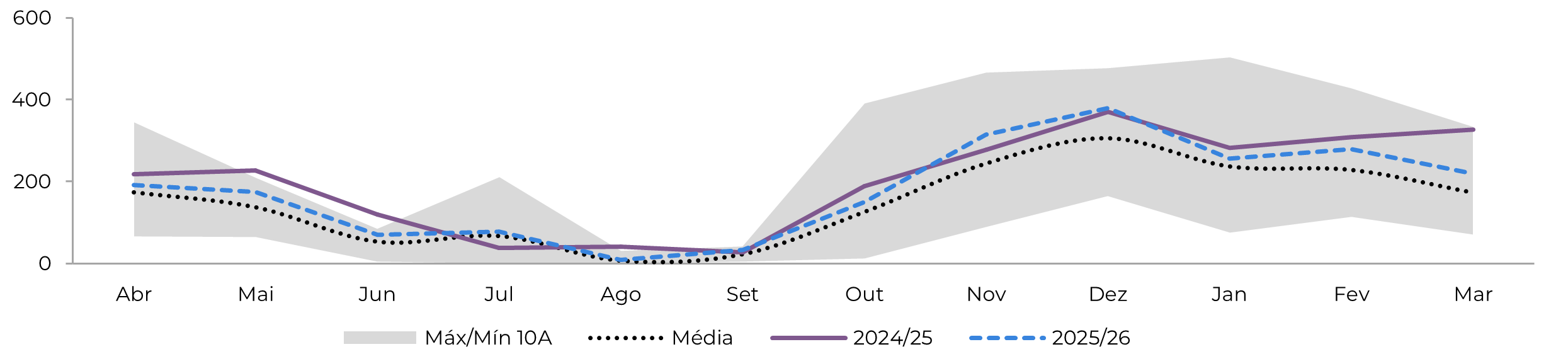

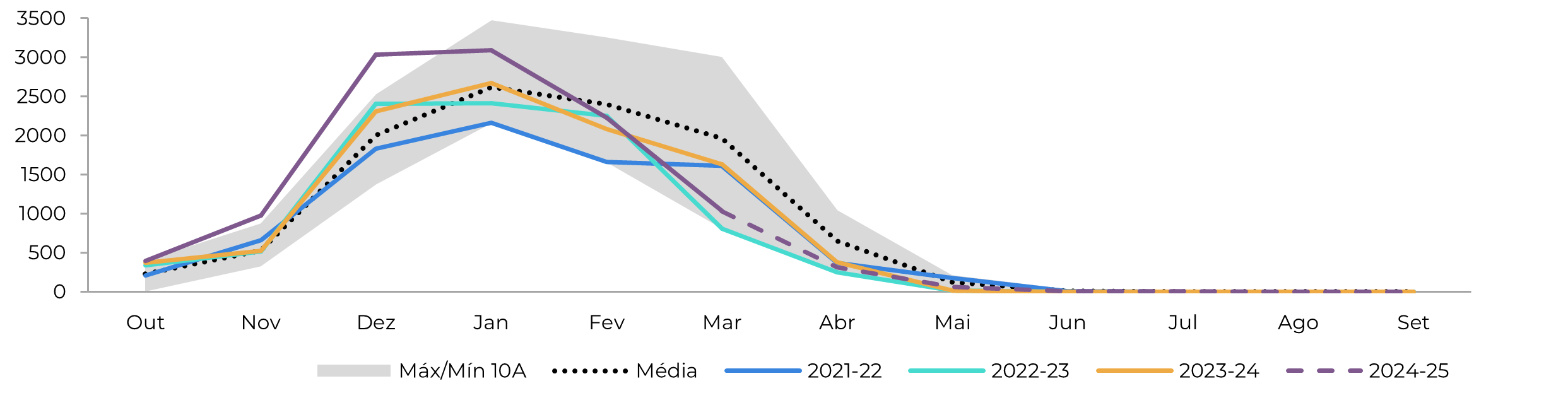

Figura 6: Exportações Totais - Brasil CS ('000t)

Fonte: SECEX, Williams, Hedgepoint

Figura 7: Estoque - Brasil CS ('000t)

Fonte: Unica,MAPA, SECEX, Williams, Hedgepoint

Brasil CS Etanol

Fonte: ANP, Bloomberg, Hedgepoint

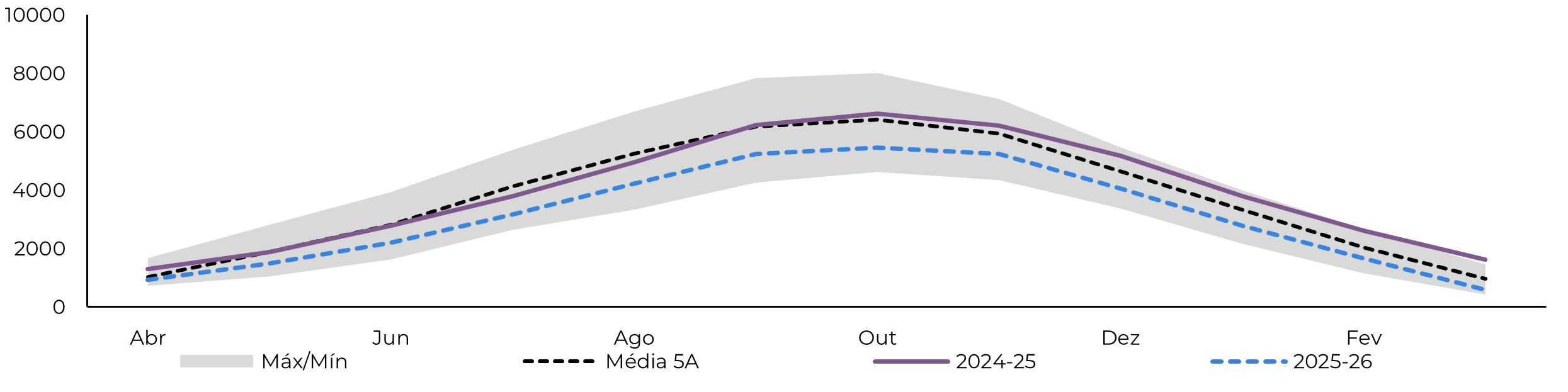

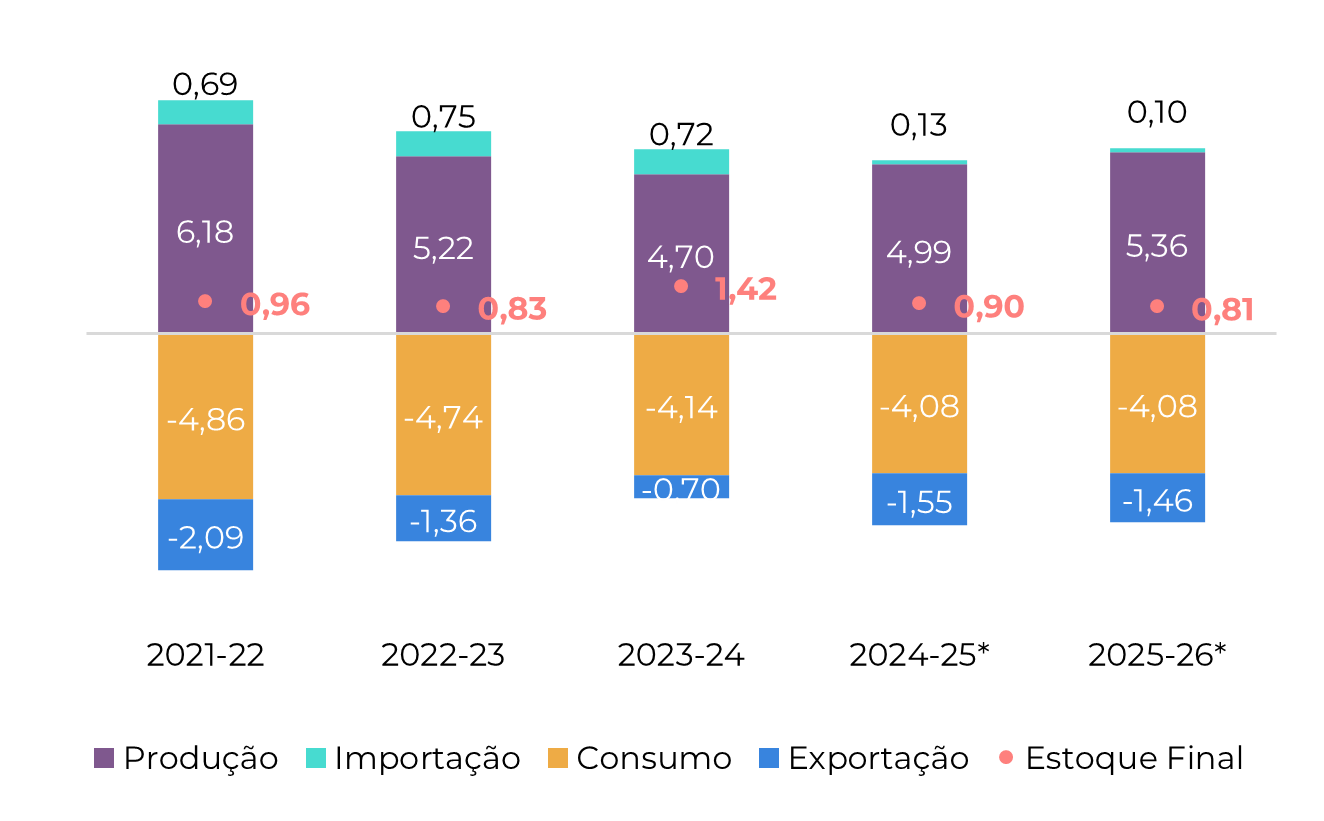

Devido ao mix de açúcar abaixo do esperado, a produção de etanol prosperou e atingiu um recorde na temporada 24/25. A produção total quase atingiu 35 bilhões de litros, especificamente 34,96 bilhões de litros, marcando um crescimento de 4% em comparação com o recorde anterior em 23/24. O etanol de milho desempenhou um papel significativo nessa conquista, atingindo 8,2 bilhões de litros, um aumento de 30,7%, e respondendo por 23,43% da produção total.

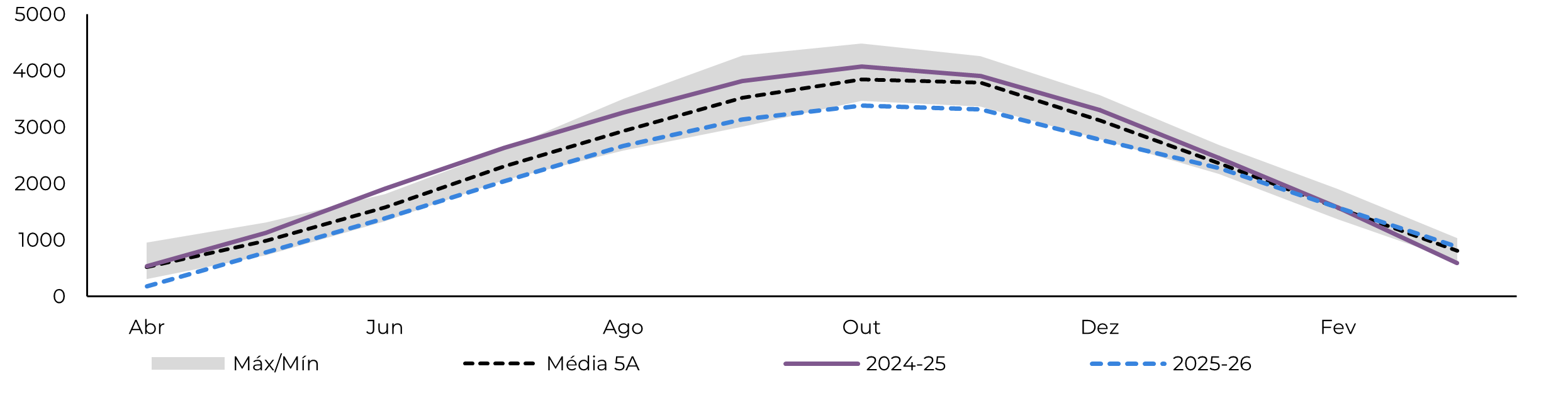

Figura 9: Estoque Final de Anidro - Brasil CS ('000 m³)

Fonte: Unica, MAPA, ANP, SECEX, Hedgepoint

Figura 10: Estoque Final de Hidratado - Brasil CS ('000 m³)

Fonte: Unica, MAPA, ANP, SECEX, Hedgepoint

Brasil NNE

Fonte: MAPA, SECEX,Hedgepoint

A região Norte-Nordeste (NNE) alcançou uma produção de açúcar de 3,7 milhões de toneladas na temporada 24/25 (considerando uma janela de abril a março), atendendo às expectativas e exportando 2,4 milhões de toneladas, um número que não era visto desde a temporada 12/13. Esse foi um bom desempenho.

Para a temporada 25/26, prevemos que a região terá resultados marginalmente semelhantes, embora com uma leve redução na cana (-2%) e um ATR mais alto (+1%). O mix de açúcar também deve aumentar em comparação com a temporada anterior, graças aos investimentos em cristalização. De aproximadamente 50% no último ciclo, esperamos que o mix da região chegue a 50,8% na safra 25/26.

Figura 12: Exportações Totais - Brasil NNE ('000t)

Fonte: SECEX, Hedgepoint

Índia

Fonte: ISMA,AISTA, Hedgepoint

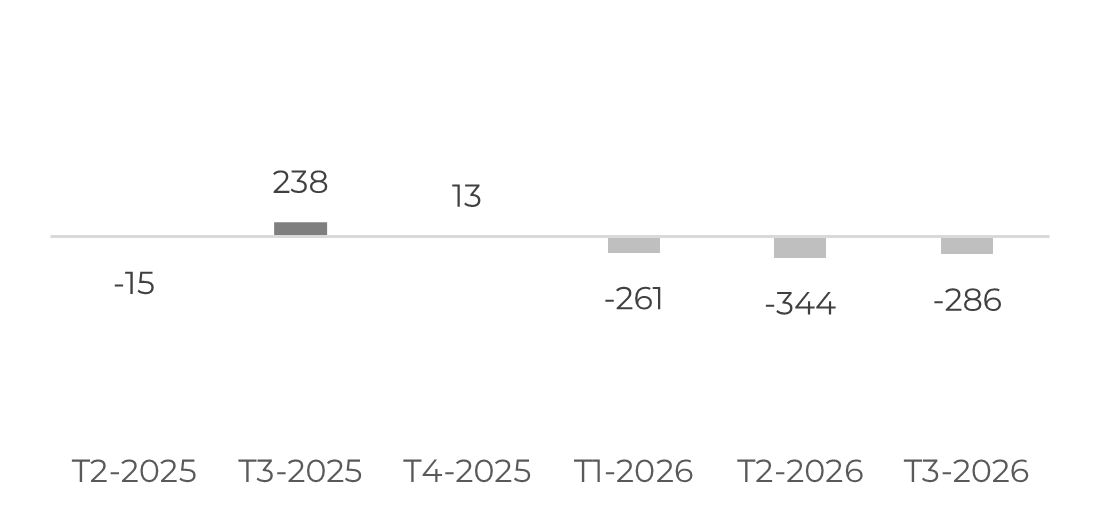

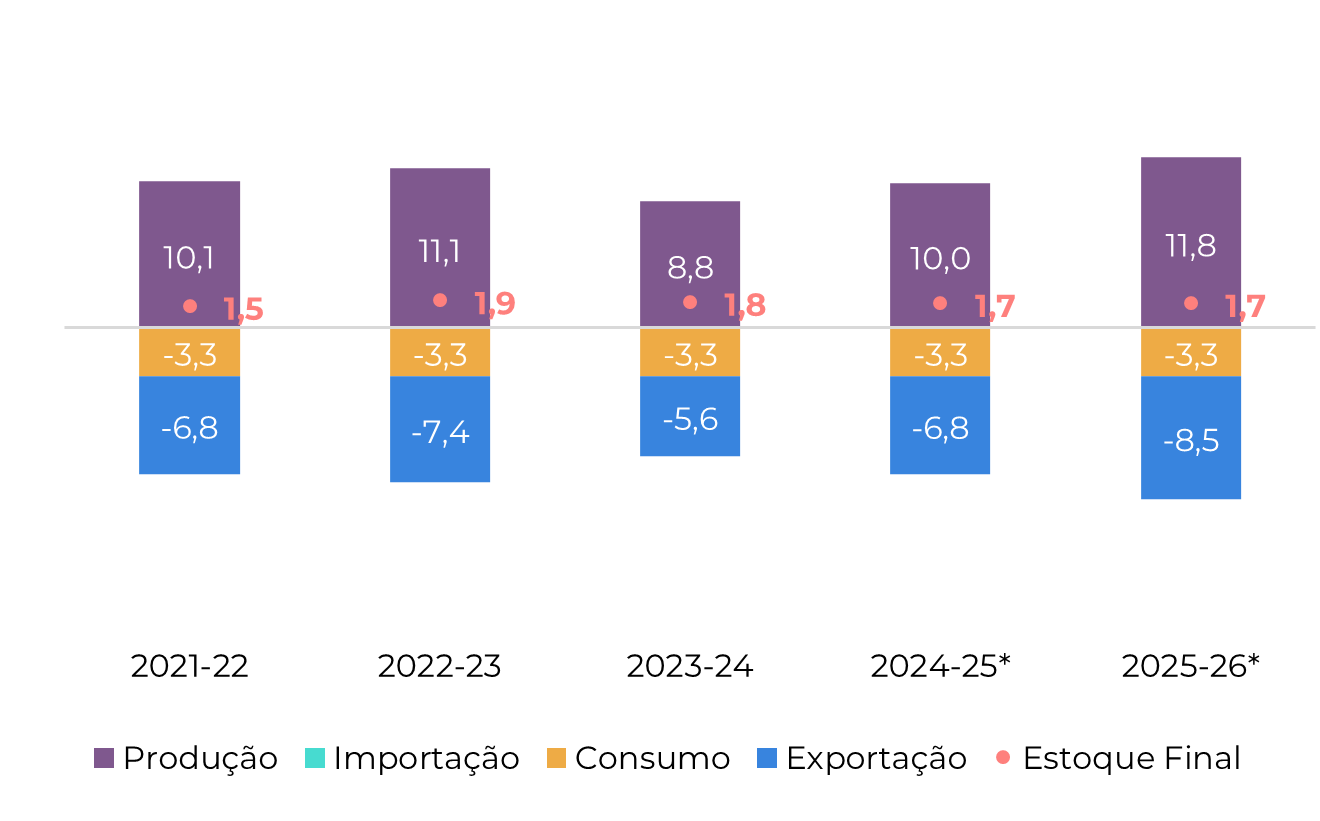

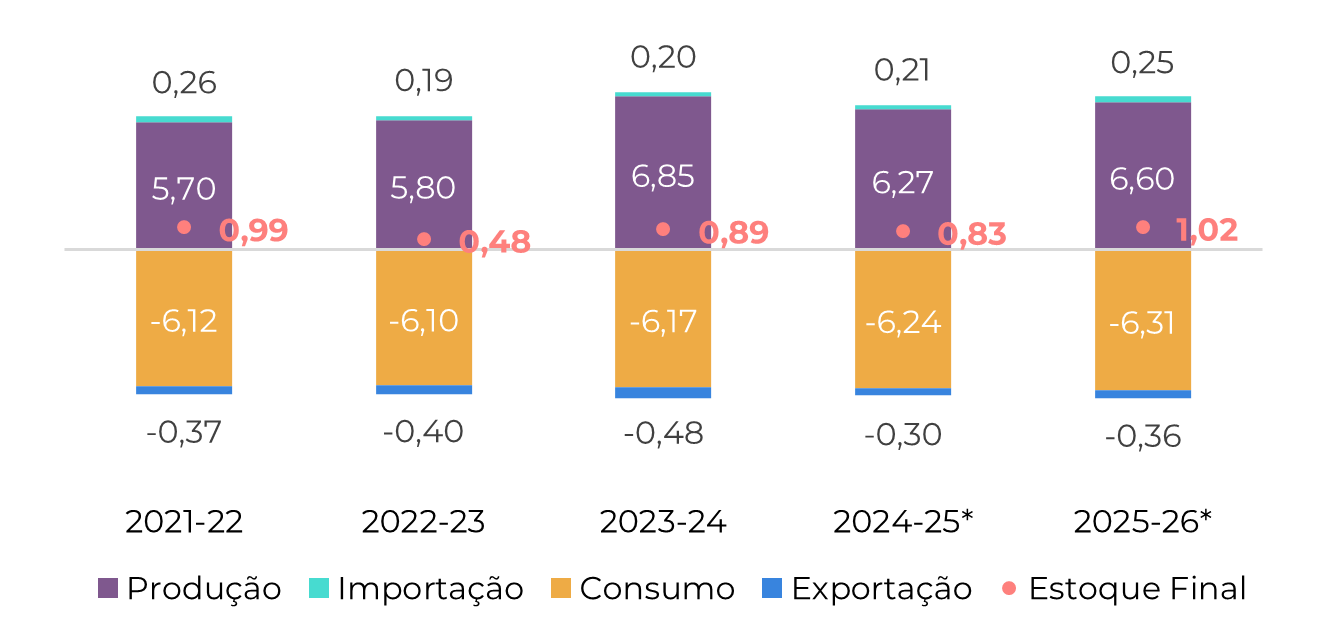

Com relação à Índia, inicialmente resistimos a reduzir a produção de açúcar. No entanto, os resultados de fevereiro e março mostraram um declínio anual significativo de 20% e 38%, respectivamente. Consequentemente, reduzimos as estimativas de produção total para 26,3 milhões de toneladas, refletindo uma queda de 14% na área e uma redução de 4% no rendimento da cana. Dos 4,5 milhões de toneladas de açúcar inicialmente esperados a serem desviados para o etanol, espera-se agora que o país alcance apenas 3,7 milhões de toneladas.

Com a menor disponibilidade, os preços domésticos aumentaram cerca de 6% em relação ao ano anterior. Além disso, a ausência de eleições em 2025 e as temperaturas mais frias devem afetar a demanda durante a temporada 24/25, reduzindo-a de quase 29 milhões de toneladas em 23/24 para 28,5 milhões de toneladas em 24/25. Espera-se que aproximadamente 1 milhão de toneladas seja exportado, com a Associação Indiana de Usinas de Açúcar (ISMA) anunciando recentemente que o país usará apenas 700kt de sua cota. Essa situação pressiona os estoques para níveis semelhantes aos de 22/23, o ano anterior às proibições de exportação.

Portanto, o atual desempenho ruim da Índia levanta dúvidas sobre a possibilidade de exportações em 25/26, mesmo com uma recuperação prevista devido ao plantio e ao clima favorável esperado. Continuamos otimistas, estimando que cerca de 600kt deixarão o país na próxima temporada, mas não descartamos a possibilidade de proibições de exportação.

Figura 14: Exportações Totais - Índia ('000t exc. Refinarias Costeiras)

Fonte: ISMA,AISTA, Hedgepoint

Tailândia

Fonte: Thai Sgar Millers, Sugarzone, Hedgepoint

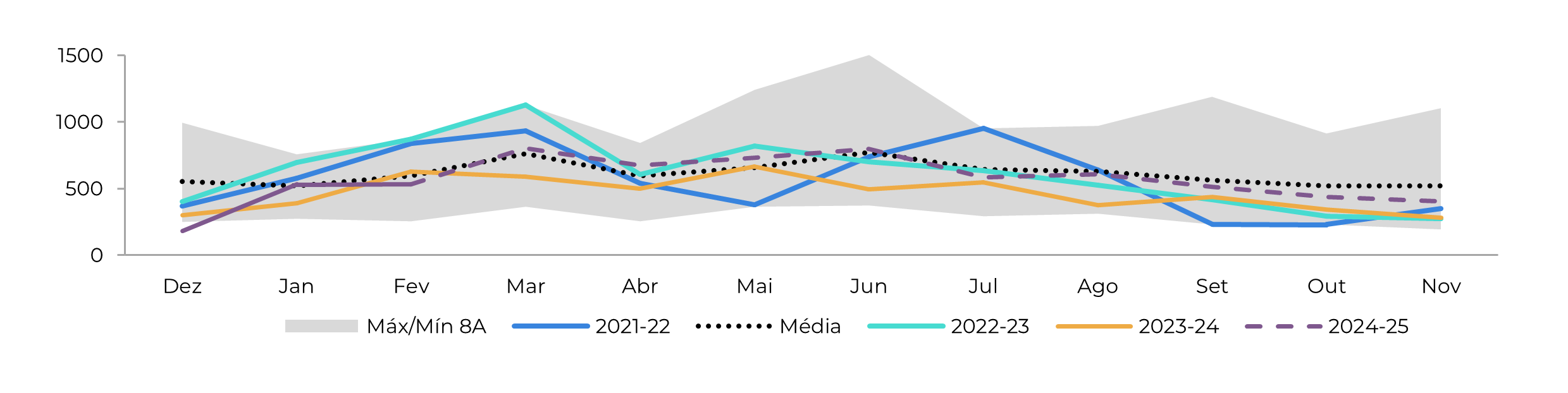

A temporada 24/25 da Tailândia terminou, com o país moendo 92Mt de cana, das quais 78,3Mt eram cana fresca e 13,7Mt eram queimadas. Em termos de produção de açúcar, a Tailândia produziu 10 milhões de toneladas, o que representa um crescimento de 14% em comparação com a temporada 23/24. No entanto, esse número ainda está abaixo das expectativas iniciais, que estavam mais próximas de 11 Mt. As más condições climáticas, especialmente durante a moagem, contribuíram para esse déficit.

Figura 16: Exportações Totais Tailândia ('000t)

Fonte: Thai Sgar Millers, Hedgepoint

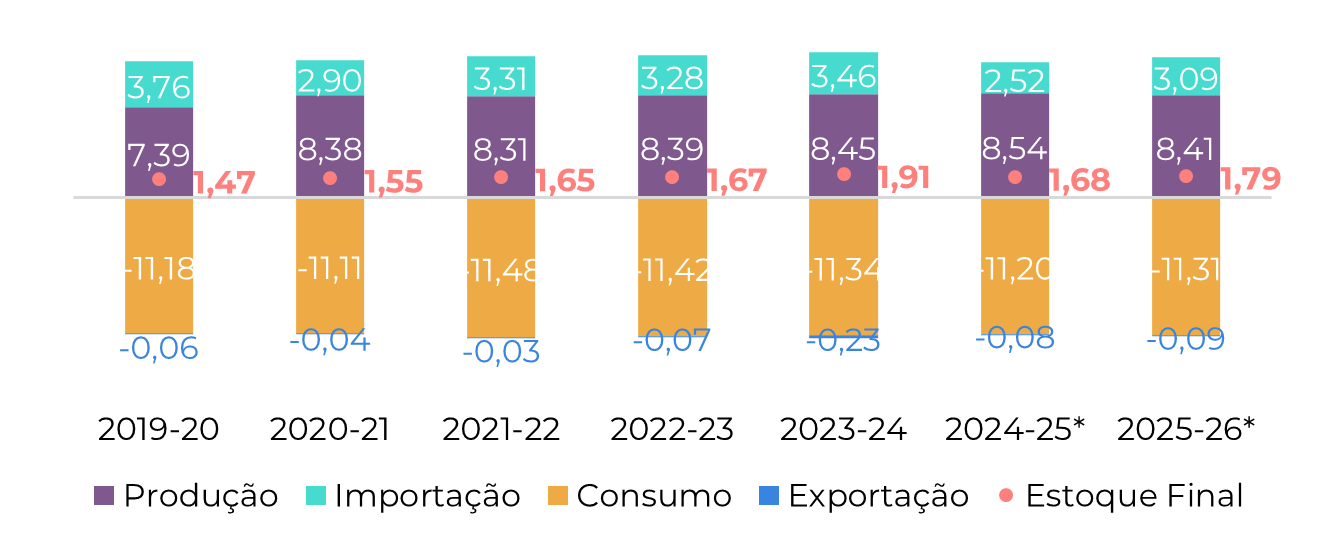

UE 27 e Reino Unido

Fonte: EC, Greenpool, Hedgepoint

México

Fonte: Conadesuca, Greenpool, Hedgepoint

A produção de açúcar até o final de março já aumentou em 2%, atingindo 3,45 milhões de toneladas, alinhando-se às expectativas e à temporada anterior. Notavelmente, tanto a produtividade agrícola quanto a industrial apresentaram melhorias.

As exportações também melhoraram, crescendo 48% em comparação com a temporada 23/24, não necessariamente devido ao otimismo em relação aos resultados da temporada 24/25, que devem ser apenas 6% maiores, mas sim devido ao aumento dos estoques finais da temporada 23/24, o que permite que o país exporte mais nesta temporada atual.

Em termos de expectativas, as estimativas do Conadesuca permanecem inalteradas. Projeta-se que a produção chegue a quase 5 milhões de toneladas, com exportações em torno de 1,2 milhão de toneladas.

Figura 19: Exportações totais - México ('000t)

Fonte: Conadesuca, Greenpool, Hedgepoint

EUA

Fonte: USDA, Hedgepoint

O USDA revisou para baixo a produção doméstica de açúcar para a temporada 24/25 em 35,3kt, levando o total para 8,5Mt. Esse ajuste se deve ao fato de que o aumento na produção de açúcar de beterraba ter sido mais do que compensado por uma redução na produção de açúcar de cana. Embora a produção de açúcar de beterraba tenha aumentado ligeiramente em 1,8kt, espera-se que a produção de açúcar de cana na Flórida diminua em aproximadamente 37,2kt. Apesar dessa revisão para baixo, a produção doméstica de açúcar em 24/25 ainda é projetada para ser um recorde, superando os 8,44 milhões de toneladas do ano passado.

Com relação à temporada 25/26, o USDA divulgou seu relatório Prospectivo de Plantio em 31 de março, indicando que os produtores de beterraba pretendem plantar 1,132 milhão de acres, um aumento de 2,5% em comparação com a temporada 24/25. Portanto, se o clima colaborar, a temporada 25/26 poderá ser ainda maior!

Guatemala

Fonte: Cengicaña, Sieca, Azucar.gt,Greenpool, hEDGEpoint

Nossas expectativas de produção para a Guatemala permanecem inalteradas. A projeção é de que o país produza quase 2,7 milhões de toneladas de açúcar na temporada 24/25, o que representa um aumento de 3% em relação ao último ciclo. Até o final de março, a produção de açúcar já havia registrado um crescimento de 1%, atingindo quase 2 milhões de toneladas.

Em termos de exportações, devido ao aumento dos estoques finais em 23/24, prevemos que a Guatemala aumentará sua participação no mercado global em cerca de 8% em relação ao ano anterior.

Fonte: Sieca

Ucrânia

Fonte: Ukrsugar, Sugar.ru, Greenpool, hEDGEpoint

No final da temporada 24/25, a Ucrânia produziu 1,8 milhão de toneladas de açúcar, igualando a produção da temporada 23/24. O país registrou um aumento de 17% nas exportações durante os primeiros cinco meses do ano-safra 24/25 (setembro de 2024 a janeiro de 2025), atingindo 352kt. De acordo com a Ukrsugar, os produtores de açúcar ucranianos fizeram esforços significativos para encontrar mercados alternativos devido às restrições da UE ao açúcar ucraniano, resultando no direcionamento de todo o volume exportado para o mercado global, em comparação com apenas 9,5% no ano anterior.

A maior parte dessas exportações foi para a Turquia (19%), seguida por países como a Líbia e a Somália. Espera-se que a Ucrânia restabeleça algumas exportações para a UE depois de janeiro de 2025 , podendo chegar a 107kt durante a temporada.

Para a temporada 25/26, a Ucrânia já iniciou sua campanha de semeadura de beterraba. A expectativa é semear a mesma área que em 2024, cerca de 2 mil hectares, o que pode levar a resultados de produção semelhantes.

Russia

Fonte: Ikar, Sugar.ru, Greenpool, Hedgepoint

Essa área planejada representa um crescimento marginal de 0,34% em relação a 2024. Espera-se que a expansão seja mais significativa na região central de Chernozem, com um aumento de 5,2%, enquanto as áreas do Volga e Altai podem registrar uma redução de 2,9% a 4,4%, de acordo com o Ministério da Agricultura.

Com relação a produtividade, as agências russas preveem resultados médios. O inverno anterior foi quente e com pouca queda de neve, o que levou a uma menor umidade do solo. Consequentemente, espera-se que a produção permaneça entre 6,2 e 6,8 Mt em 25/26.

China

Fonte:GSMN, CSA, Refinitiv, Greenpool, Hedgepoint

Obs: os estoques consideram volume parado na alfândega e os volumes de importação totais (açúcar, xarope e contrabando estimado)

No final de março, a produção de açúcar na China para a temporada 24/25 já havia atingido 10,7 Mt. Como na temporada 23/24 a produção de açúcar do final de março até o final da temporada foi de 309 kt, a Associação Chinesa de Açúcar está confiante de que a produção deste ano excederá 11 Mt. Isso sugere que o país precisará de menos importações, reforçando sua baixa participação nos fluxos comerciais.

Figura 25: Importações Totais - China ('000t exc. contrabando e xarope)

Fonte: GSMM, Hedgepoint

Figura 26: Produção Total - China ('000t)

Fonte: CSA, Refinitiv, Greenpool, Hedgepoint

Inteligência de Mercado - Açúcar e Etanol

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Carolina França

carolina.franca@hedgepointglobal.com

Mesa de Açúcar e Etanol

Murilo Mello

murilo.mello@hedgepointglobal.com

Vipul Bhandari

vipul.bhandari@hedgepointglobal.com

Gabriel Oliveira

gabriel.oliveira@hedgepointglobal.com

Etori Veronezi

etori.veronezi@hedgepointglobal.com

José Torreão

jose.torreão@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Schweiz AG e suas afiliadas (“Hedgepoint”) exclusivamente para fins informativos e instrutivos, sem a intenção de criar obrigações ou compromissos com terceiros. Não se destina a promover ou solicitar uma oferta de venda ou compra de quaisquer valores mobiliários, commodity interests ou produtos de investimento.

A Hedgepoint e suas associadas renunciam expressamente a qualquer responsabilidade pelo uso das informações contidas neste documento que resulte, direta ou indiretamente, em qualquer tipo de dano. As informações são obtidas de fontes que acreditamos serem confiáveis, mas não garantimos a atualidade ou precisão dessas informações.

O trading de commodity interests, como futuros, opções e swaps, envolve um risco substancial de perda e pode não ser adequado para todos os investidores. Você deve considerar cuidadosamente se esse tipo de negociação é adequado para você, levando em conta sua condição financeira. O desempenho passado não é necessariamente indicativo de resultados futuros. Os clientes devem confiar em seu próprio julgamento independente e/ou consultar seus consultores antes de realizar qualquer transação.

A Hedgepoint não fornece consultoria jurídica, tributária ou contábil, sendo de sua responsabilidade buscar essas orientações separadamente.

A Hedgepoint Schweiz AG está organizada, constituída e existente sob as leis da Suíça, é afiliada à ARIF, a Associação Romande des Intermédiaires Financiers, que é uma Organização de Autorregulação autorizada pela FINMA. A Hedgepoint Commodities LLC está organizada, constituída e existente sob as leis dos Estados Unidos, sendo autorizada e regulada pela Commodity Futures Trading Commission (CFTC) e é membro da National Futures Association (NFA), atuando como Introducing Broker e Commodity Trading Advisor. A HedgePoint Global Markets Limited é regulada pela Dubai Financial Services Authority. O conteúdo é direcionado a Clientes Profissionais e não a Clientes de Varejo. A Hedgepoint Global Markets PTE. Ltd está organizada, constituída e existente sob as leis de Singapura, isenta de obter uma licença de serviços financeiros conforme o Segundo Anexo do Securities and Futures (Licensing and Conduct of Business) Act, pela Monetary Authority of Singapore (MAS). A Hedgepoint Global Markets DTVM Ltda. é autorizada e regulada no Brasil pelo Banco Central do Brasil (BCB) e pela Comissão de Valores Mobiliários (CVM). A Hedgepoint Serviços Ltda. está organizada, constituída e existente sob as leis do Brasil. A Hedgepoint Global Markets S.A. está organizada, constituída e existente sob as leis do Uruguai.

Em caso de dúvidas não resolvidas no primeiro contato com o atendimento ao cliente (client.services@hedgepointglobal.com), entre em contato com o canal de ouvidoria interna (ombudsman@hedgepointglobal.com – global ou ouvidoria@hedgepointglobal.com – apenas Brasil) ou ligue para 0800-8788408 (apenas Brasil).

Integridade, ética e transparência são valores que guiam nossa cultura. Para fortalecer ainda mais nossas práticas, a Hedgepoint possui um canal de denúncias para colaboradores e terceiros via e-mail ethicline@hedgepointglobal.com ou pelo formulário Ethic Line – Hedgepoint Global Markets.

“HedgePoint” e o logotipo “HedgePoint” são marcas de uso exclusivo da HedgePoint e/ou de suas afiliadas. O uso ou reprodução é proibido, a menos que expressamente autorizado pela HedgePoint.

Além disso, o uso de outras marcas neste documento foi autorizado apenas para fins de identificação. Isso, portanto, não implica quaisquer direitos da HedgePoint sobre essas marcas ou implica endosso, associação ou aprovação pelos proprietários dessas marcas com a HedgePoint ou suas afiliadas

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil