Desafios e oportunidades para os preços do açúcar

Desafios e oportunidades para os preços do açúcar

- As perspectivas positivas quanto a safra 25/26 do Centro-Sul e a retomada das nomeações de navios pela região contribuem para a atual tendência de baixa.

- A dependência do mercado internacional em relação ao Brasil aumenta a volatilidade dos preços; qualquer queda na disponibilidade do Brasil poderia desencadear uma rápida recuperação dos preços.

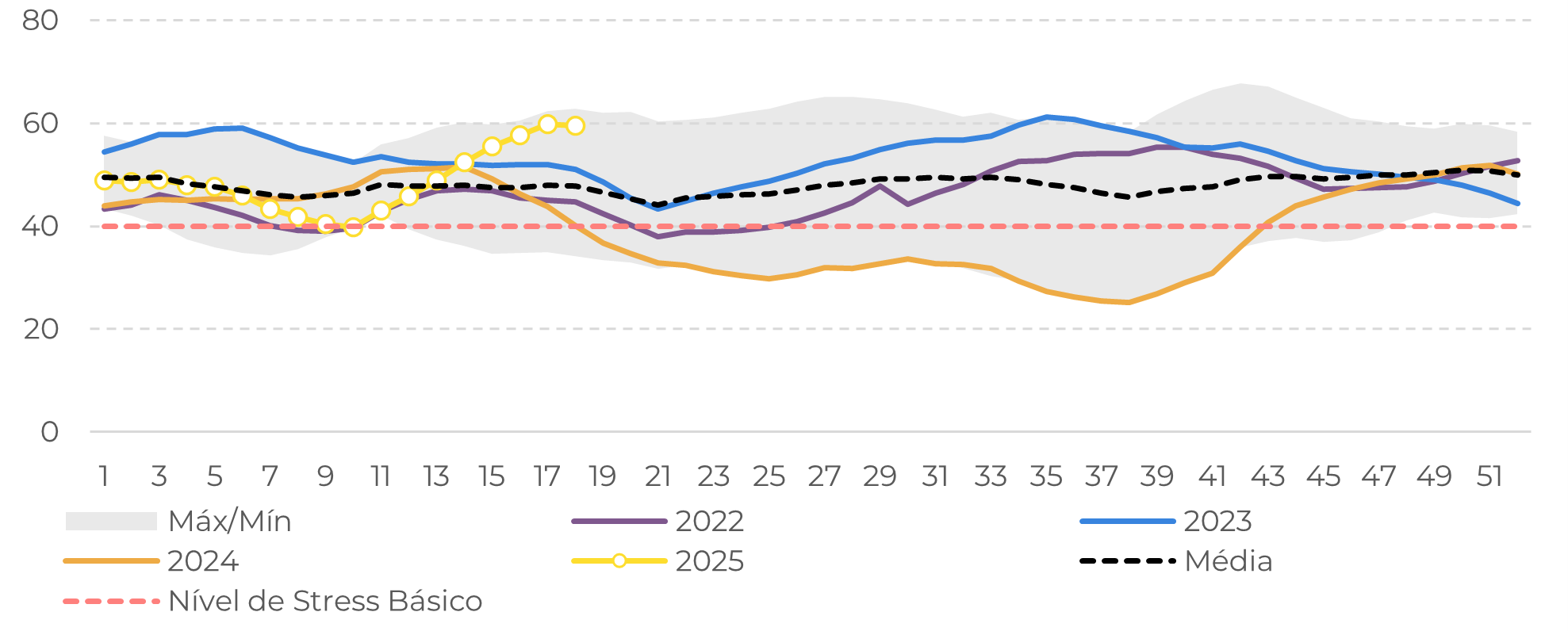

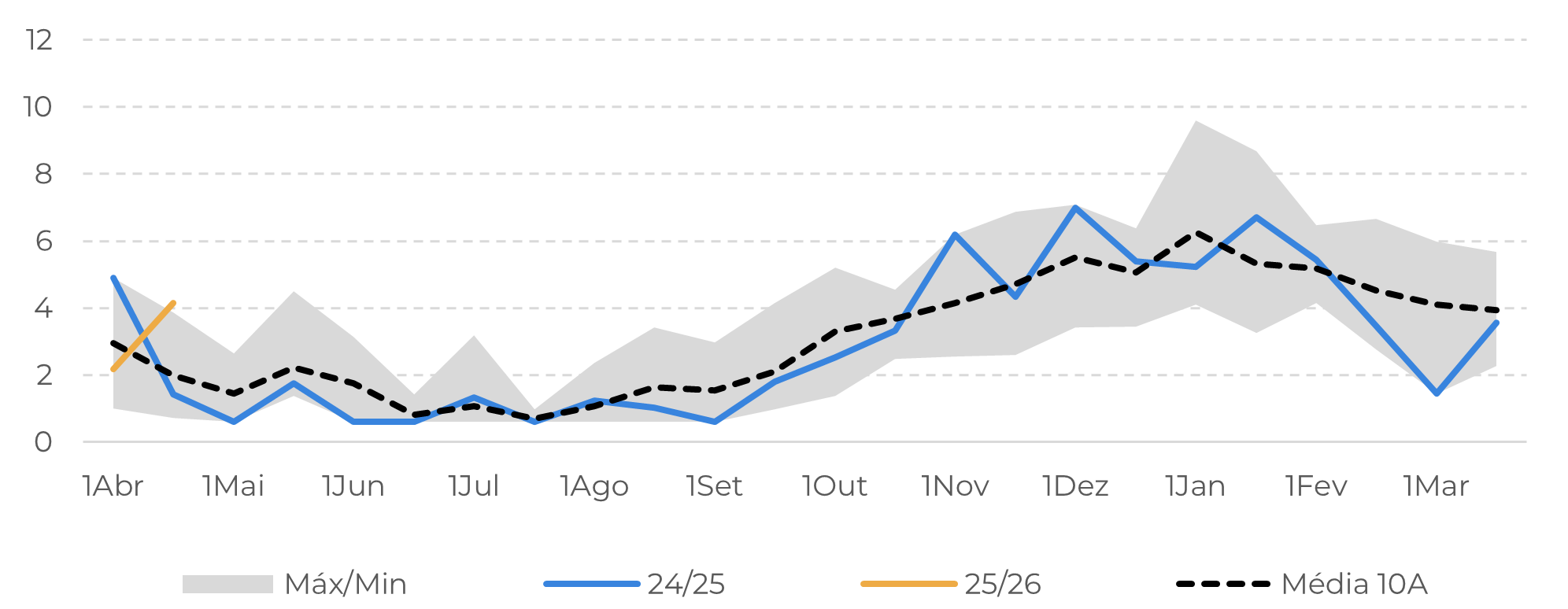

- As chuvas de abril beneficiaram a produção de cana do meio para o final da temporada no Centro-Sul, mas os dias perdidos no final de abril podem afetar os números da moagem, o que pode ajudar os preços de julho nos próximos dias.

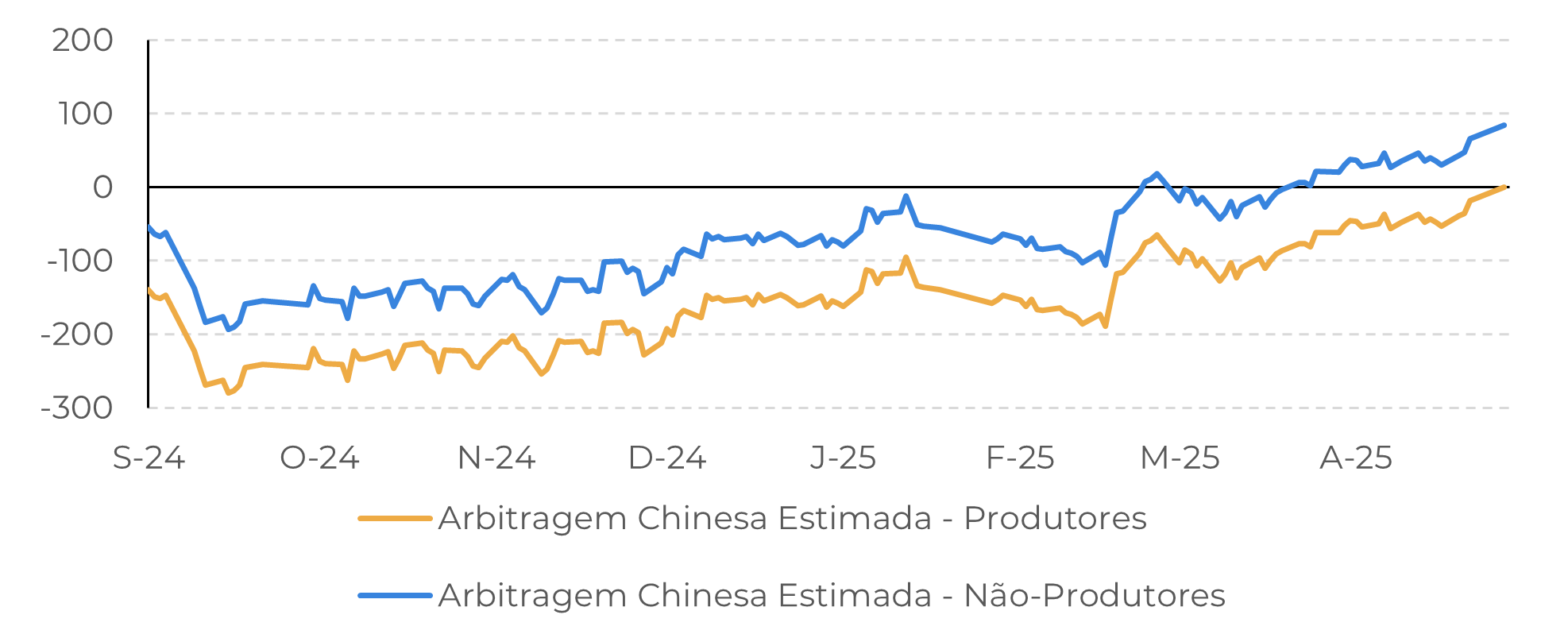

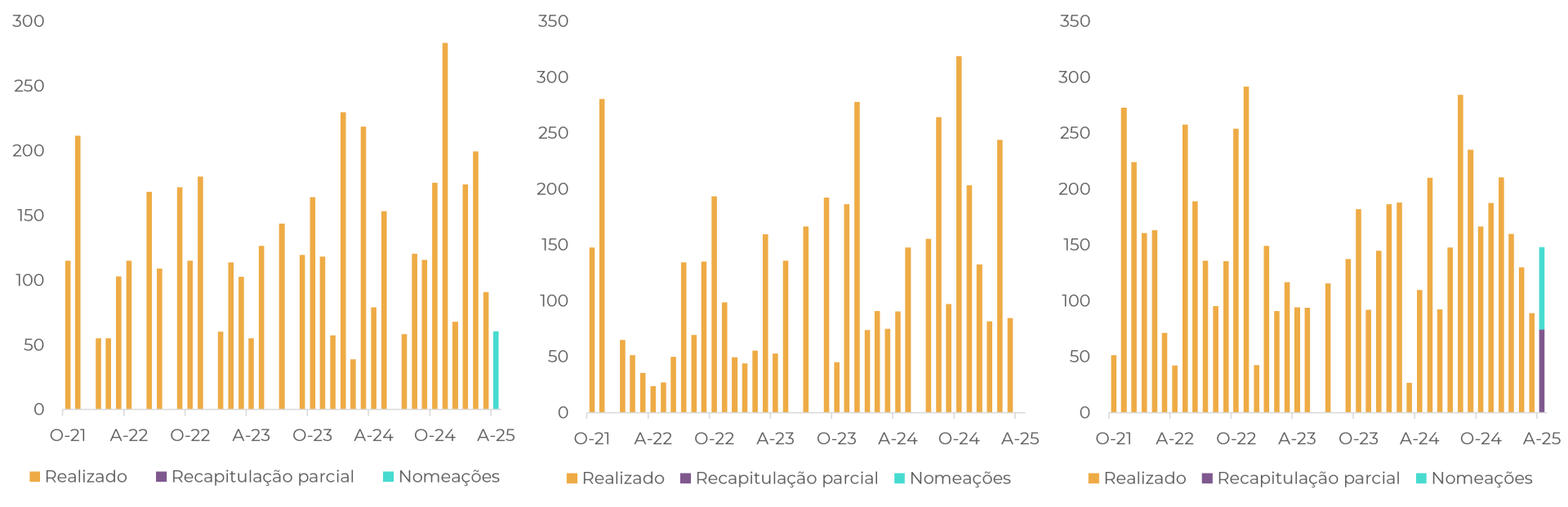

- Os preços são influenciados pela arbitragem de importação da China e pela paridade do etanol. A demanda da China diminuiu, mas Bangladesh, Malásia e Argélia aumentaram sua demanda por açúcar brasileiro desde outubro de 2024.

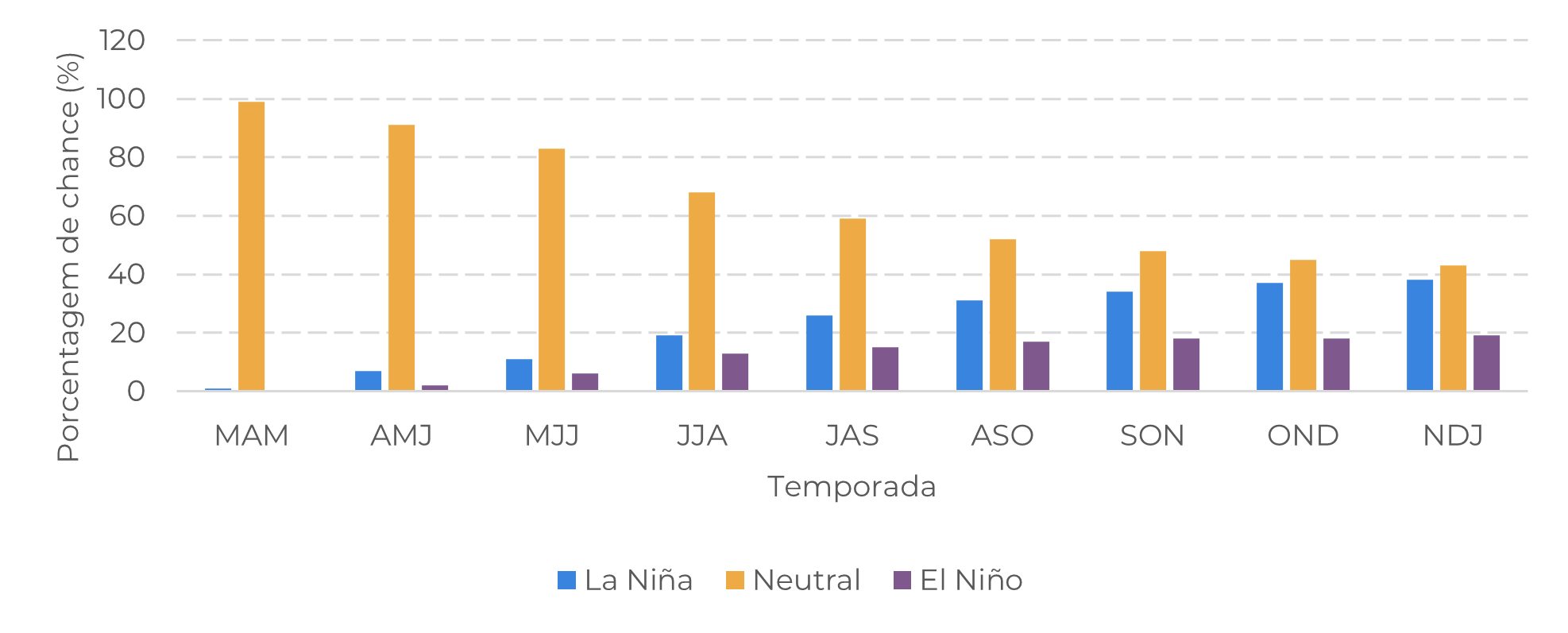

- Os preços futuros dependerão das condições climáticas no Centro-Sul, na Europa e na Índia, e do impacto potencial de um La Niña tardio no México e na Tailândia.

Desde o vencimento em maio, o contrato de açúcar bruto para julho encontrou resistência em sua recuperação, atingindo valores tão baixos quanto 16,97 centavos de dólar por libra-peso, um nível não visto nos últimos quatro anos. As entregas brasileiras acima do esperado em março e maio são provavelmente os principais fatores por trás dessa resistência, juntamente com um comportamento de compra mais tímido por parte do principal importador, a China. Além disso, a perspectiva positiva para a safra 25/26 do CS contribui para uma tendência de baixa, especialmente quando o país retoma seu ritmo de nomeação de navios, depois de um Abril restrito. Conforme destacado em outros relatórios, a dependência cada vez maior do mercado internacional em relação à disponibilidade do Brasil aumenta a volatilidade dos preços: qualquer discrepância entre os números previstos e os reais pode levar a flutuações de preços mais intensas do que as que normalmente ocorriam no passado.

Figura 1: Índice semanal de saúde da vegetação - Centro-Sul

Fonte: NOAA, Hedgepoint

Figura 2: Estimativa de dias perdidos por quinzena - Número de dias

Fonte: Bloomberg, Hedgepoint

- Arbitragem de importação da China: A arbitragem está aberta no momento para as regiões não produtoras e foi brevemente aberta para as regiões produtoras, permanecendo próxima a esse nível de suporte. Espera-se que o país importe pelo menos mais 2 milhões de toneladas em 24/25, portanto, não seria surpreendente ver rumores de compra surgindo na região. De fato, seria incomum se nenhum movimento fosse observado. Isso poderia indicar que os importadores chineses estão esperando por preços ainda melhores, se possível. Entretanto, as condições climáticas não têm sido favoráveis para o desenvolvimento da safra 25/26 do país. Embora se espere que a safra 24/25 ultrapasse 11 milhões de toneladas, um recorde recente, a China poderá enfrentar uma situação precária se a produtividade de Guangxi se deteriorar no próximo ano.

- Paridade do etanol: Embora o açúcar continue a pagar um prêmio sobre o etanol e as mudanças no mix sejam vistas com ceticismo, os principais suportes que eram mais altos do que o nível do biocombustível foram testados. Isso pode colocar um limite no aumento do mix de açúcar durante a temporada, apoiando nossa estimativa de 51% - especialmente se a demanda por combustível for maior do que o previsto. Logo, vale a pena monitorar essa tendência.

Figura 3: Estimativa de arbitragem de importação da China (USD/t)

Fontes: Bloomberg, Refinitiv, Hedgepoint

Figura 4: Exportações e indicações brasileiras para Bangladesh (esquerda), Malásia (centro) e Argélia (direita) até 30 de abril ('000t)

Fonte: Williams, Hedgepoint

Figura 5: Probabilidades Oficiais do ENSO (abril de 2025)

Fonte: NOAA, Hedgepoint

Em resumo

Desde o vencimento em maio, o contrato de julho do açúcar bruto tem enfrentado desafios para se recuperar, atingindo brevemente a mínima de quatro anos de 16,97 centavos de dólar por libra-peso. Essa queda se deve principalmente às entregas brasileiras acima do esperado e à redução das compras da China. A perspectiva positiva para a safra 25/26 do Centro-Sul e a retomada das nomeações de navios contribuem para uma tendência de baixa, enquanto a dependência do mercado internacional em relação ao Brasil aumenta a volatilidade dos preços: qualquer queda na disponibilidade do país poderia desencadear uma rápida recuperação dos preços.

As chuvas de abril foram benéficas para a produção de cana do meio para o fim da temporada no Centro-Sul, mas os dias perdidos na segunda metade do mês podem afetar os números da moagem, potencialmente ajudando os preços de julho nos próximos dias a atingir valores mais altos. Atualmente, os preços também são influenciados pela arbitragem de importação da China e pela paridade do etanol. Embora a demanda tenha sido mais lenta, especialmente por parte da China, outros países como Bangladesh, Malásia e Argélia aumentaram sua demanda por açúcar brasileiro desde outubro de 2024 - o que significa que talvez o lado da oferta, ou até mesmo o macro, tenha influenciado mais o nível atual de preços. O respiro macroeconômico e os rumores de uma safra menor no Centro-Sul brasileiro, entram como principais fatores de alta de curto prazo.

Os preços futuros dependerão de vários fatores, incluindo as condições climáticas no Centro-Sul, na Europa e na Índia, bem como o impacto potencial de um La Niña tardio no México e na Tailândia.

Relatório Semanal — Açúcar

Escrito por: Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por: Carolina França

carolina.franca@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Schweiz AG e suas afiliadas (“Hedgepoint”) exclusivamente para fins informativos e instrutivos, sem a intenção de criar obrigações ou compromissos com terceiros. Não se destina a promover ou solicitar uma oferta de venda ou compra de quaisquer valores mobiliários, commodity interests ou produtos de investimento. A Hedgepoint e suas associadas renunciam expressamente a qualquer responsabilidade pelo uso das informações contidas neste documento que resulte, direta ou indiretamente, em qualquer tipo de dano. As informações são obtidas de fontes que acreditamos serem confiáveis, mas não garantimos a atualidade ou precisão dessas informações. O trading de commodity interests, como futuros, opções e swaps, envolve um risco substancial de perda e pode não ser adequado para todos os investidores. Você deve considerar cuidadosamente se esse tipo de negociação é adequado para você, levando em conta sua condição financeira. O desempenho passado não é necessariamente indicativo de resultados futuros. Os clientes devem confiar em seu próprio julgamento independente e/ou consultar seus consultores antes de realizar qualquer transação. A Hedgepoint não fornece consultoria jurídica, tributária ou contábil, sendo de sua responsabilidade buscar essas orientações separadamente. A Hedgepoint Schweiz AG está organizada, constituída e existente sob as leis da Suíça, é afiliada à ARIF, a Associação Romande des Intermédiaires Financiers, que é uma Organização de Autorregulação autorizada pela FINMA. A Hedgepoint Commodities LLC está organizada, constituída e existente sob as leis dos Estados Unidos, sendo autorizada e regulada pela Commodity Futures Trading Commission (CFTC) e é membro da National Futures Association (NFA), atuando como Introducing Broker e Commodity Trading Advisor. A HedgePoint Global Markets Limited é regulada pela Dubai Financial Services Authority. O conteúdo é direcionado a Clientes Profissionais e não a Clientes de Varejo. A Hedgepoint Global Markets PTE. Ltd está organizada, constituída e existente sob as leis de Singapura, isenta de obter uma licença de serviços financeiros conforme o Segundo Anexo do Securities and Futures (Licensing and Conduct of Business) Act, pela Monetary Authority of Singapore (MAS). A Hedgepoint Global Markets DTVM Ltda. é autorizada e regulada no Brasil pelo Banco Central do Brasil (BCB) e pela Comissão de Valores Mobiliários (CVM). A Hedgepoint Serviços Ltda. está organizada, constituída e existente sob as leis do Brasil. A Hedgepoint Global Markets S.A. está organizada, constituída e existente sob as leis do Uruguai. Em caso de dúvidas não resolvidas no primeiro contato com o atendimento ao cliente (client.services@hedgepointglobal.com), entre em contato com o canal de ouvidoria interna (ombudsman@hedgepointglobal.com – global ou ouvidoria@hedgepointglobal.com – apenas Brasil) ou ligue para 0800-8788408 (apenas Brasil). Integridade, ética e transparência são valores que guiam nossa cultura. Para fortalecer ainda mais nossas práticas, a Hedgepoint possui um canal de denúncias para colaboradores e terceiros via e-mail ethicline@hedgepointglobal.com ou pelo formulário Ethic Line – Hedgepoint Global Markets. “HedgePoint” e o logotipo “HedgePoint” são marcas de uso exclusivo da HedgePoint e/ou de suas afiliadas. O uso ou reprodução é proibido, a menos que expressamente autorizado pela HedgePoint. Além disso, o uso de outras marcas neste documento foi autorizado apenas para fins de identificação. Isso, portanto, não implica quaisquer direitos da HedgePoint sobre essas marcas ou implica endosso, associação ou aprovação pelos proprietários dessas marcas com a HedgePoint ou suas afiliadas.

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil