Atualização de O&D e Fluxo Comercial Global - 2024 10 28

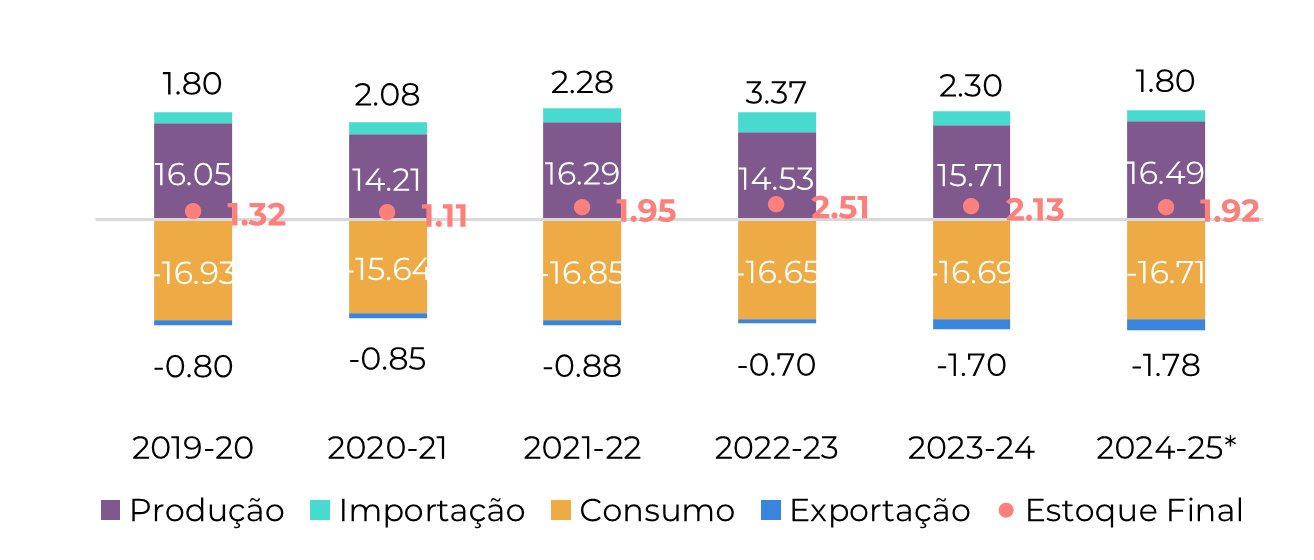

Balanço Global de Açúcar e Fluxo Comercial

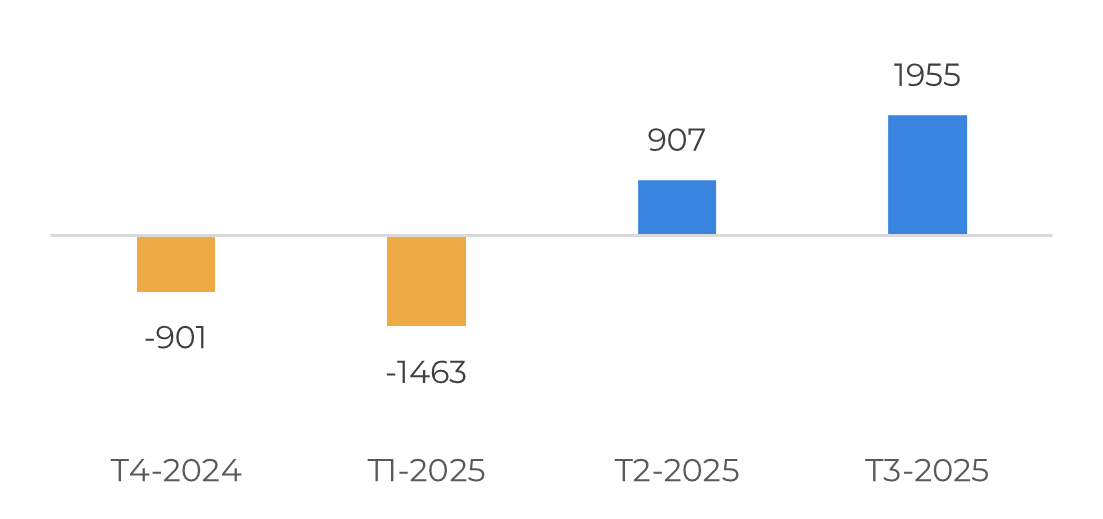

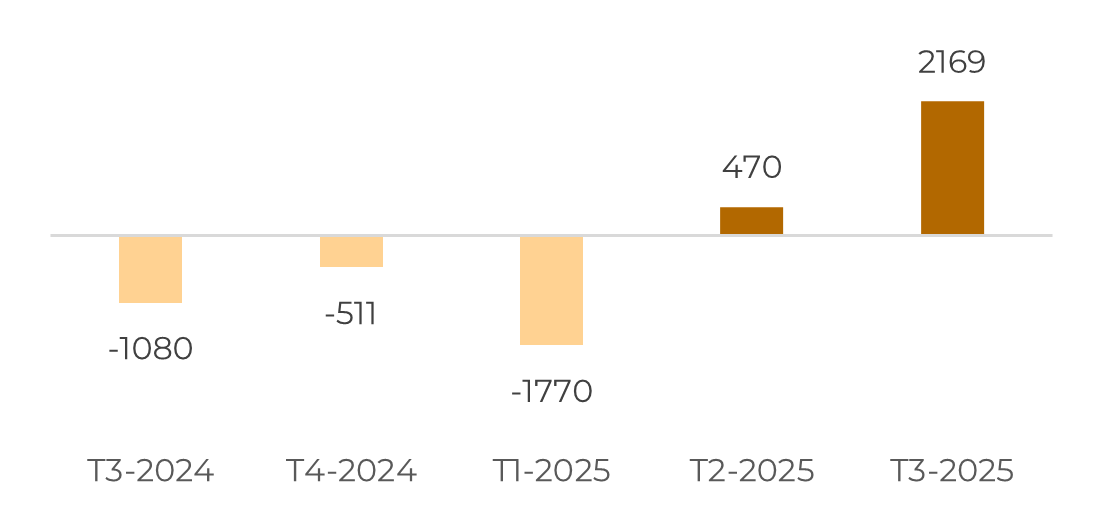

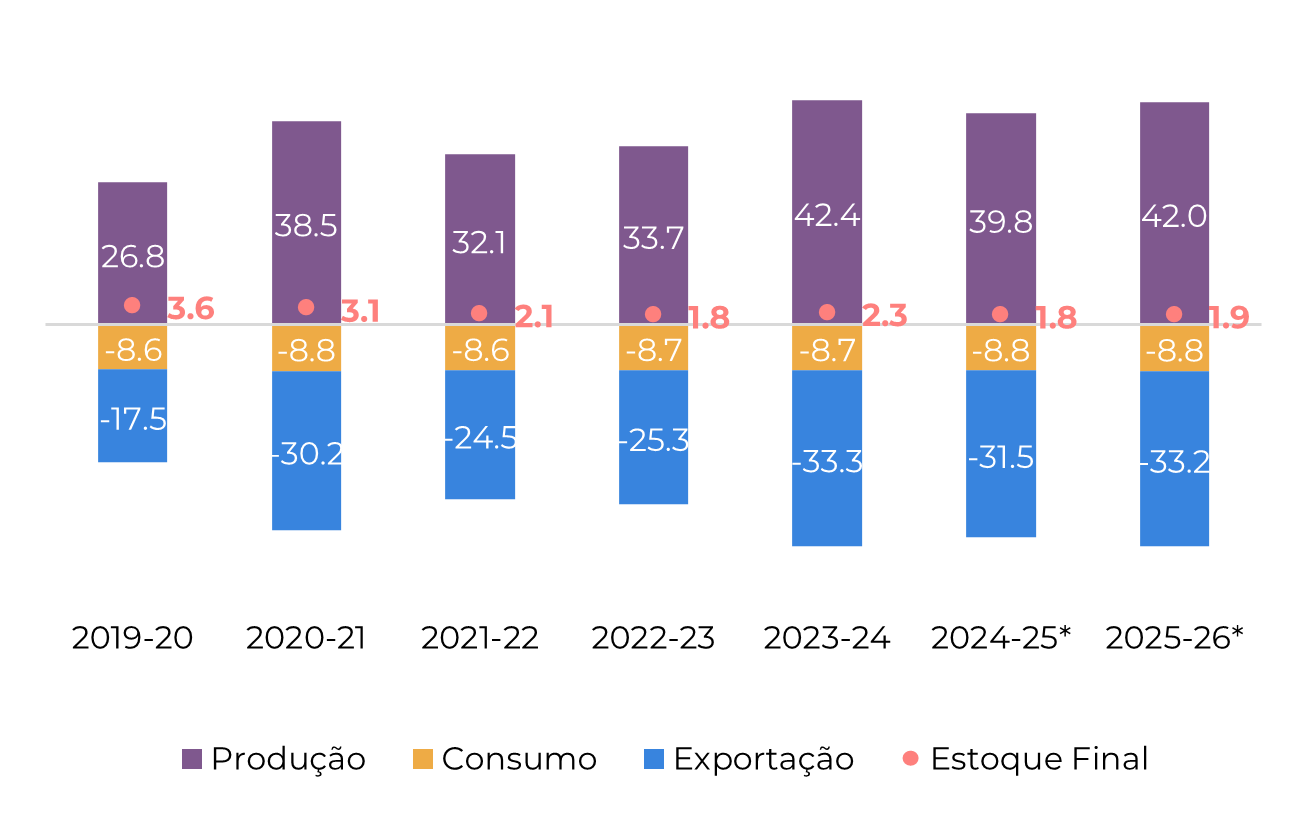

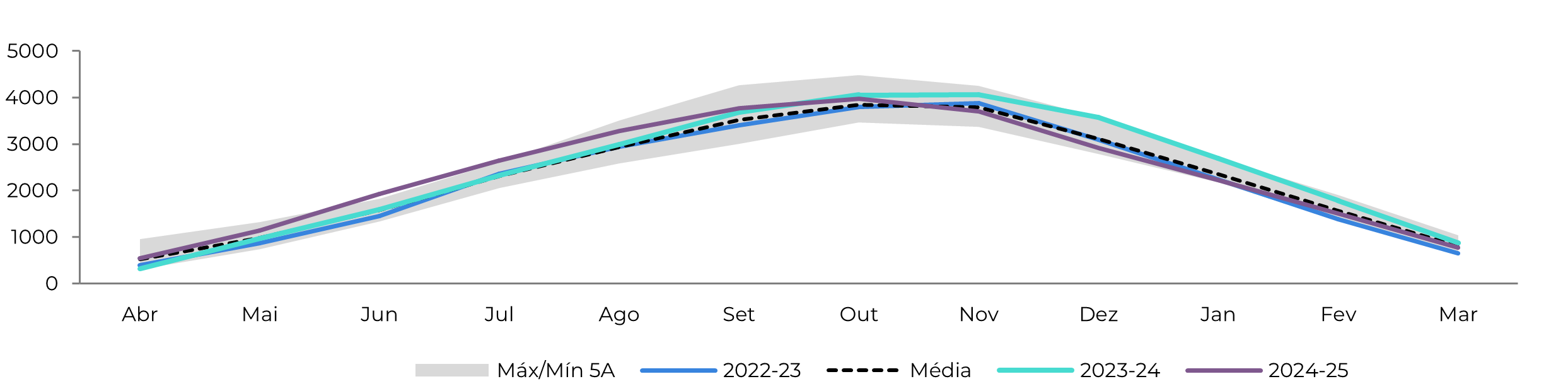

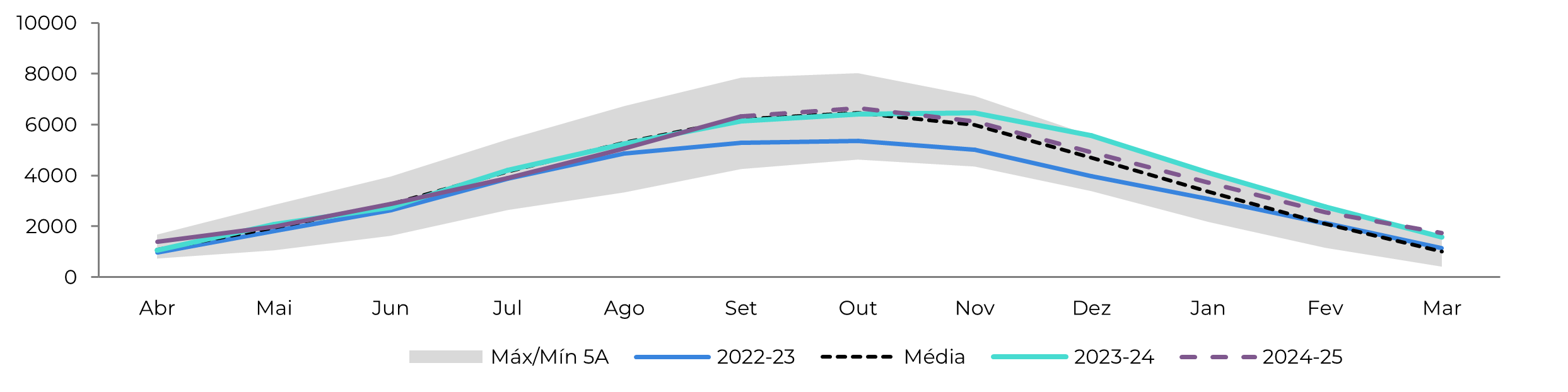

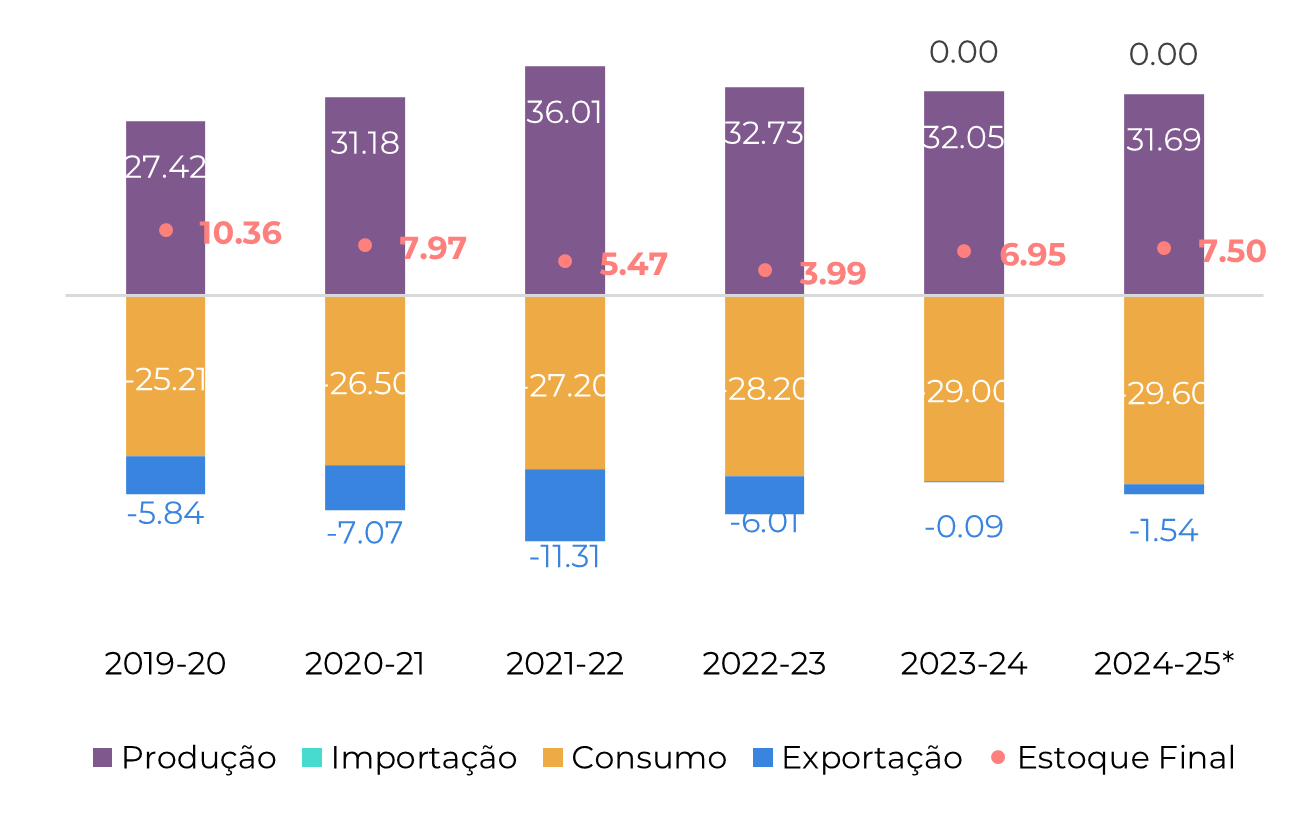

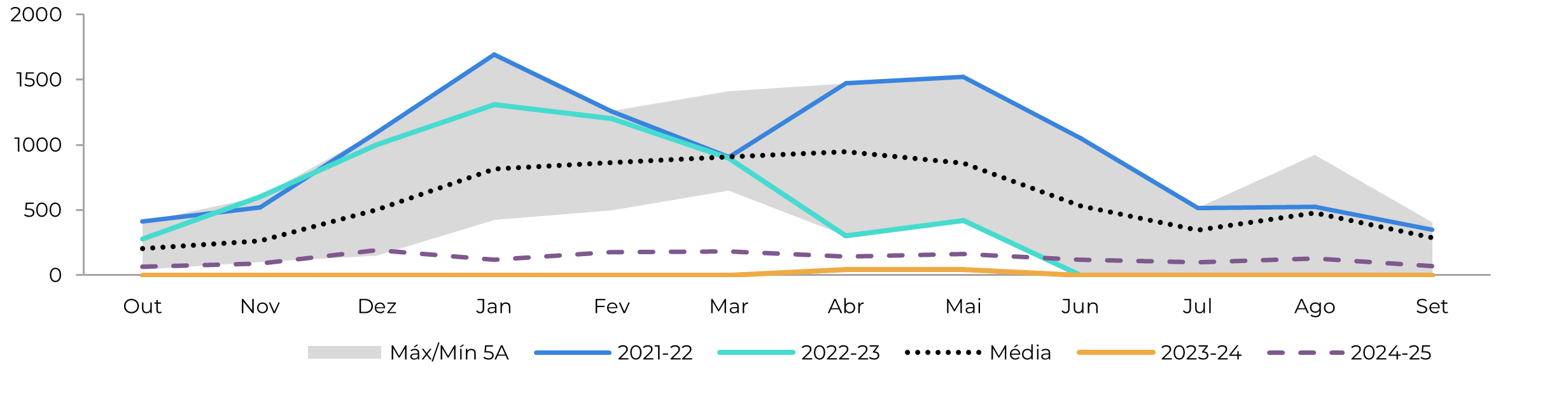

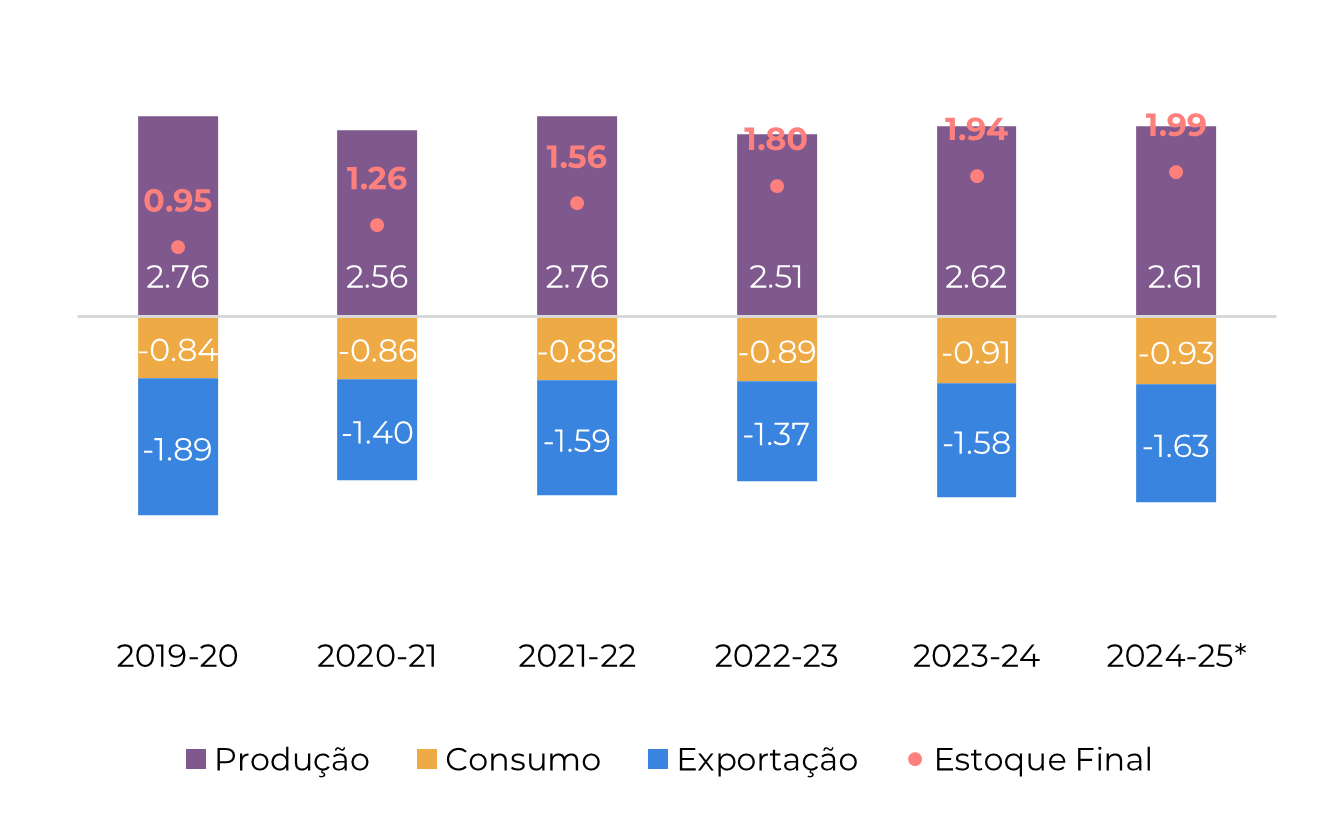

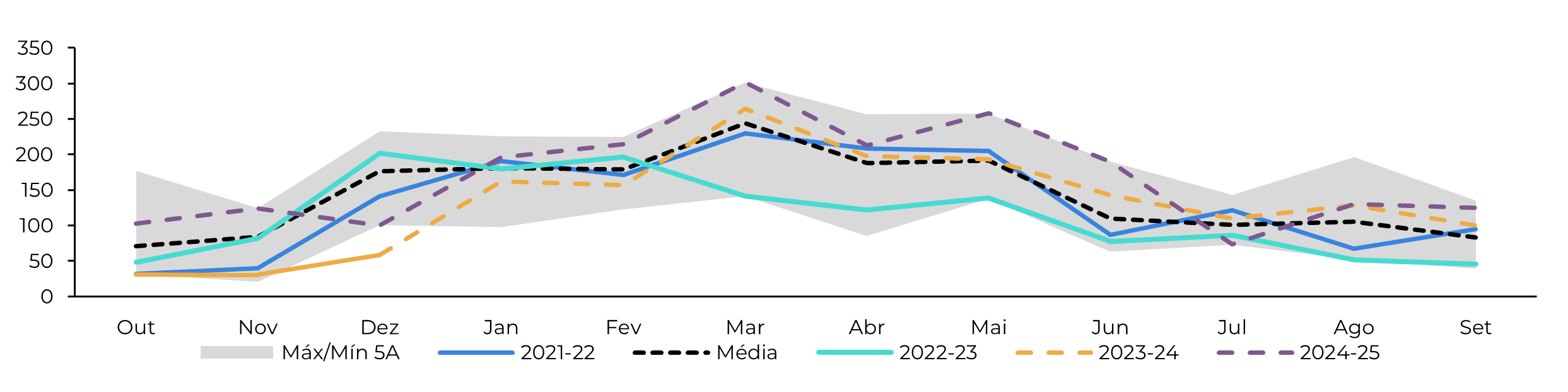

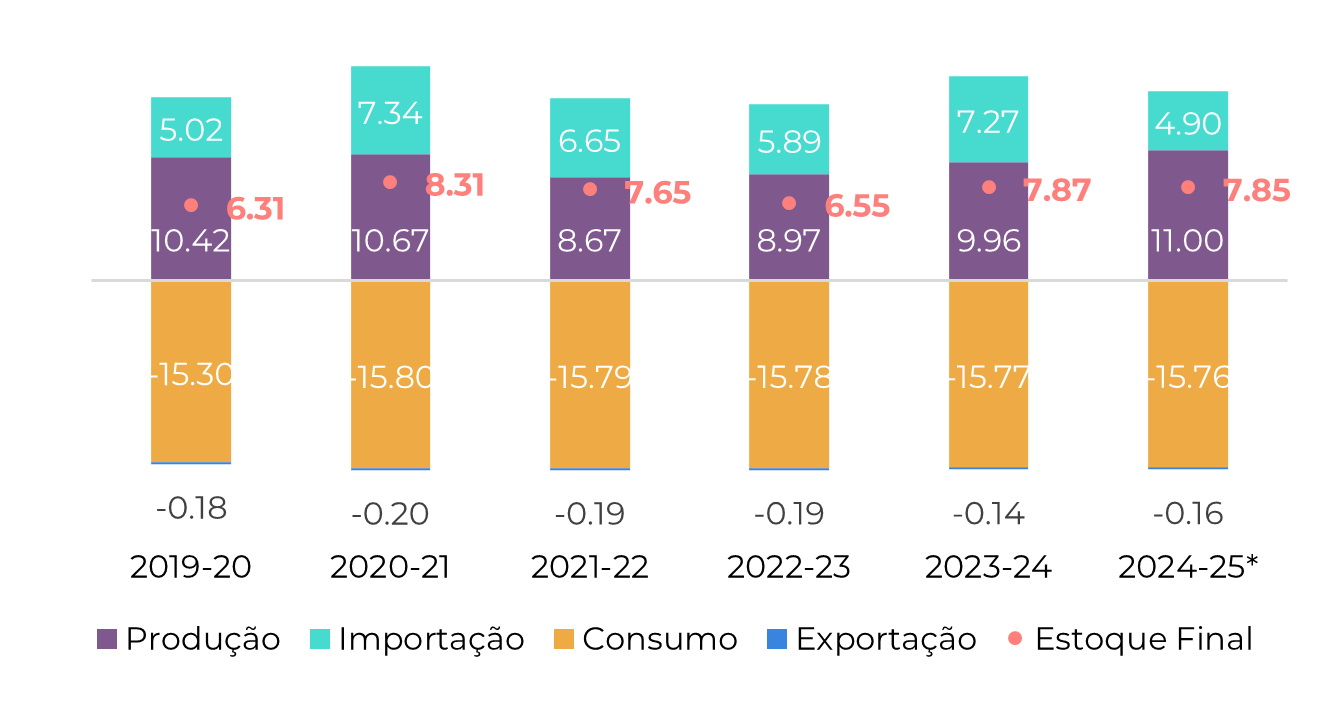

O sentimento no mercado de açúcar mudou para uma perspectiva mais altista. Desde abril, as estimativas de produção para a região Centro-Sul foram rebaixadas devido a condições climáticas adversas e ocorrências de incêndios. Embora se espere que o Hemisfério Norte se recupere, sua produção ainda ficará aquém dos níveis históricos. Assim, espera-se que os fluxos comerciais sofram uma pressão significativa entre o quarto trimestre de 2024 e o primeiro trimestre de 2025, contribuindo para uma tendência de alta no curto e médio prazo.

Com o início da colheita no Hemisfério Norte, a disponibilidade de açúcar branco deve aumentar, exercendo uma pressão de baixa sobre o prêmio do branco. Essa situação é particularmente desafiadora para as refinarias costeiras, especialmente devido ao período de entressafra mais longo e mais severo na região Centro-Sul, o que deve aumenta r o preço do açúcar bruto. Prevê-se que o Brasil produza cerca de 610 Mt de cana e aproximadamente 39,8 Mt de açúcar, enquanto a Europa, a América Central e a Tailândia deverão contribuir mais com o mercado internacional.

Com as exportações de açúcar da Índia estimadas em 1,5 Mt, dada a paridade favorável, os riscos parecem estar mais para o lado de alta do que para o lado de baixa. Como as exportações de açúcar estão sujeitas à decisões políticas do governo indiano, pode haver relutância em conceder cotas se os estoques não aumentarem rápido o suficiente, possivelmente adicionando ao déficit de curto e médio prazo. Enquanto isso, as discussões sobre a temporada 2025/26 do Brasil estão começando, e as perspectivas não são animadoras. Portanto, embora um pouco equilibrado para o ano, considerando a soma entre o 4T/24 e o 3T/25, os riscos são de redução da disponibilidade.

Atualmente, vários problemas são evidentes em relação ao desenvolvimento do Centro-Sul para 25/26: incêndios afetaram a região, os níveis de umidade do solo estão baixos e o plantio sofreu atrasos, mas as chuvas de verão serão um fator crítico. Consequentemente, revisamos nosso "palpite educado" inicial de 620 Mt para 600 Mt, que ainda depende das chuvas de verão. Essa revisão implica em uma redução da possível pressão de baixa que o mercado sofreria ao aproximar do segundo trimestre de 2025, em comparação com nossas estimativas anteriores, indicando uma faixa de preço mais alta.

Fonte: Hedgepoint

Fonte: Hedgepoint

Fonte: Hedgepoint

Fonte: Hedgepoint

Brasil CS

Fonte: Unica, MAPA, SECEX, Hedgepoint

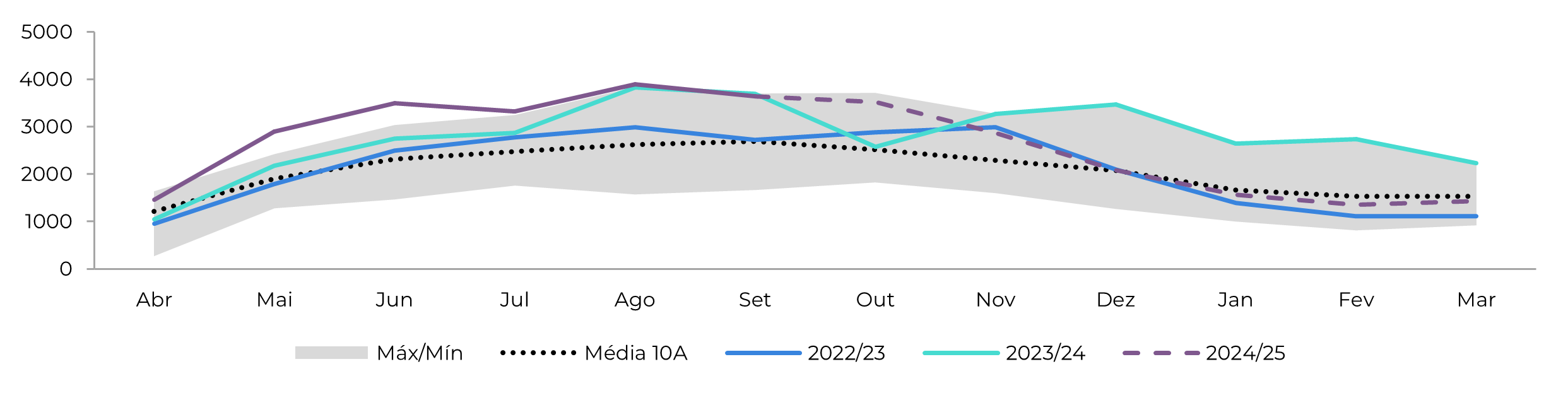

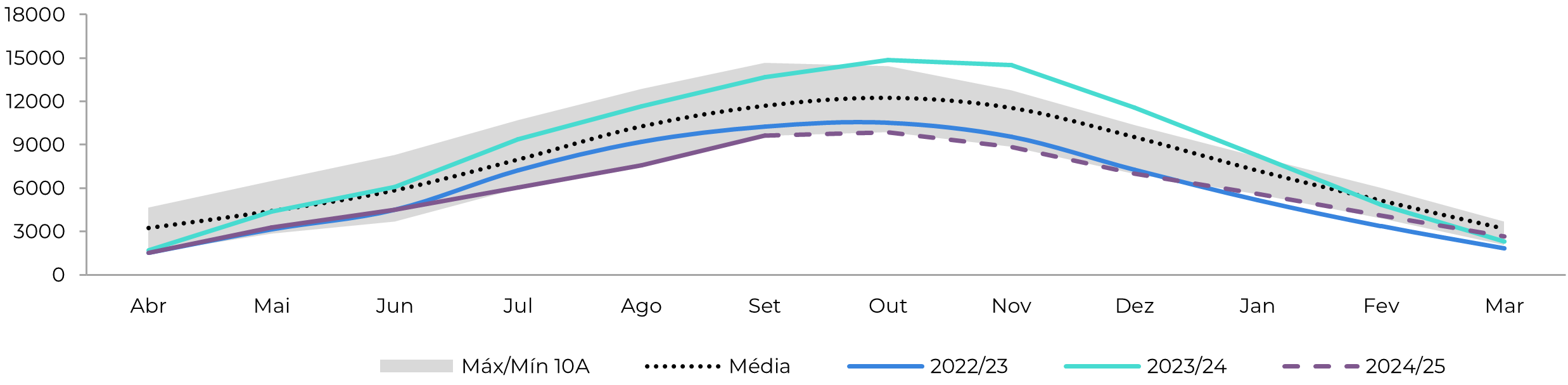

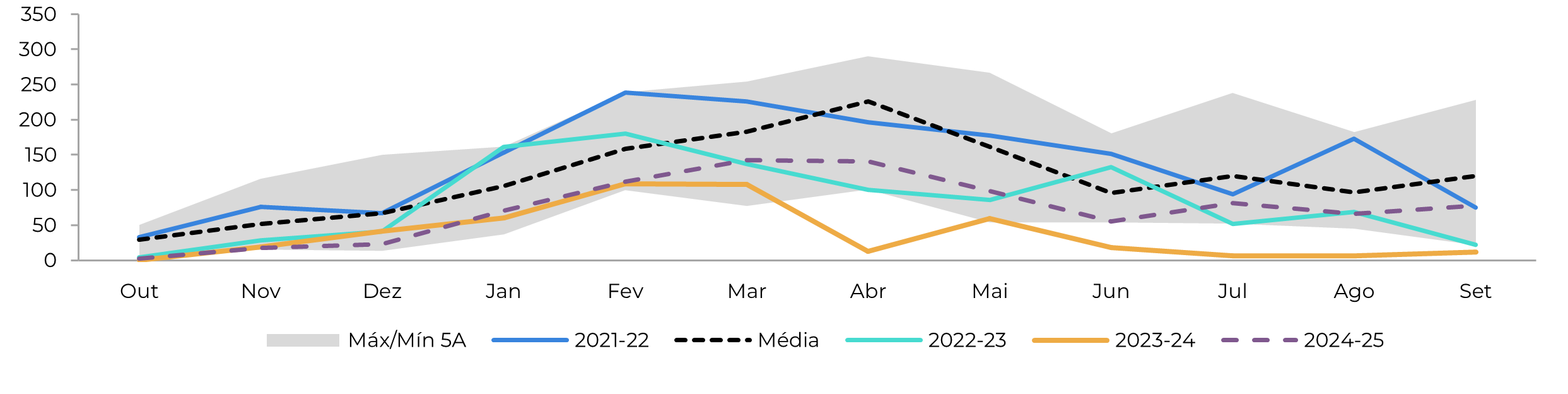

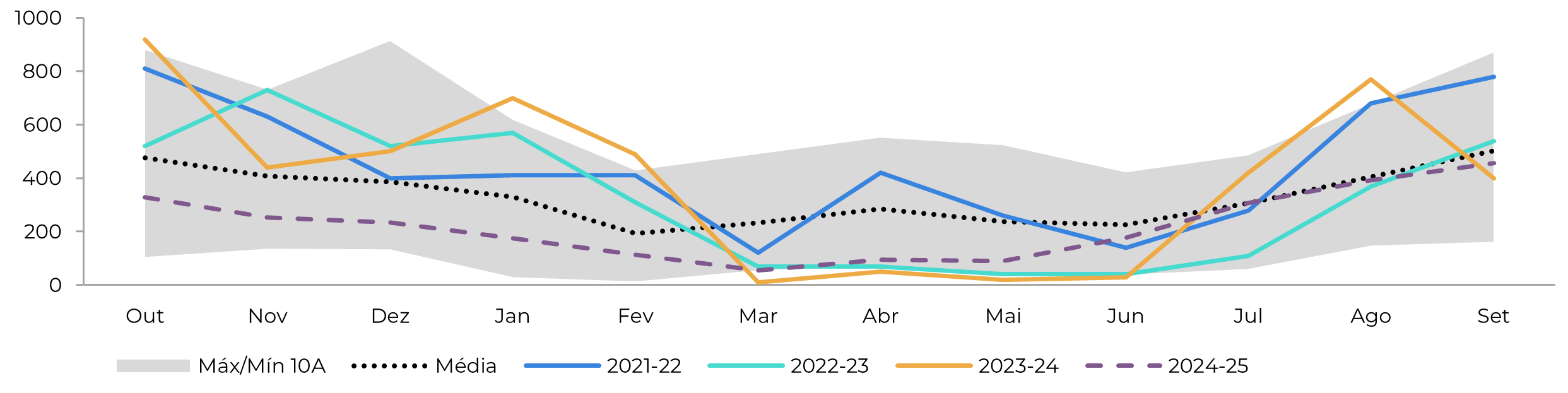

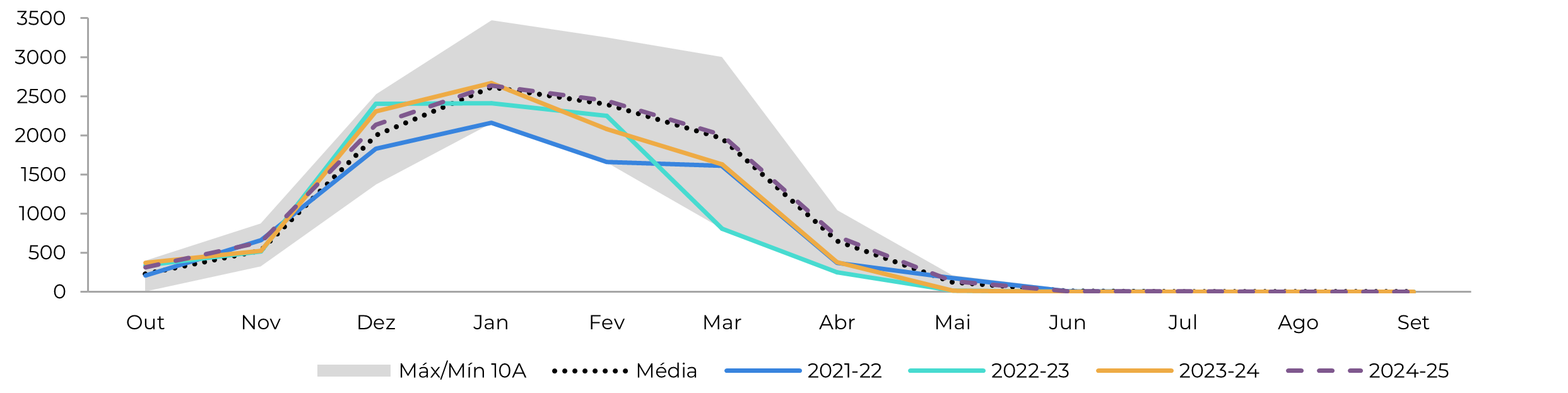

Consequentemente, ajustamos nossa estimativa de mix de fim de temporada para 48,2%. Em conjunto com um ATR de 142 kg/t, esse ajuste sugere uma produção total de açúcar de 39,8 Mt. Como resultado, o Centro-Sul pode exportar 31,5 Mt do adoçante nessa temporada, com 18,7 Mt já embarcados até setembro.

Para a próxima temporada, as chuvas durante o verão serão um fator crítico. Enquanto aguardamos, alguns fatores são claros: incêndios afetaram a região, embora a extensão seja difícil de medir; a umidade do solo permanece baixa; e o plantio sofreu atrasos. A situação se assemelha à da temporada 16/17, que também sofreu com a ocorrência do El Niño, com atrasos no plantio, mas umidade do solo era um pouco mais alta.

Com a previsão do INMET de melhores chuvas de verão para grande parte das regiões produtoras de cana, revisamos nossa projeção inicial de 620 Mt para 600 Mt, ainda acima da média do mercado. Sem alterações em nossa estimativa de mistura (51,9%) ou ATR (141,7 kg/t), o Centro-Sul pode atingir 42 Mt do adoçante, com exportações potenciais próximas a 33 Mt. No entanto, essa mudança já afetou nossos fluxos comerciais, reduzindo o excedente esperado quando a região iniciar a nova temporada.

Figura 6: Exportações Totais - Brasil CS ('000t)

Fonte: SECEX, Williams, Hedgepoint

Figura 7: Estoque - Brasil CS ('000t)

Fonte: Unica,MAPA, SECEX, Williams, Hedgepoint

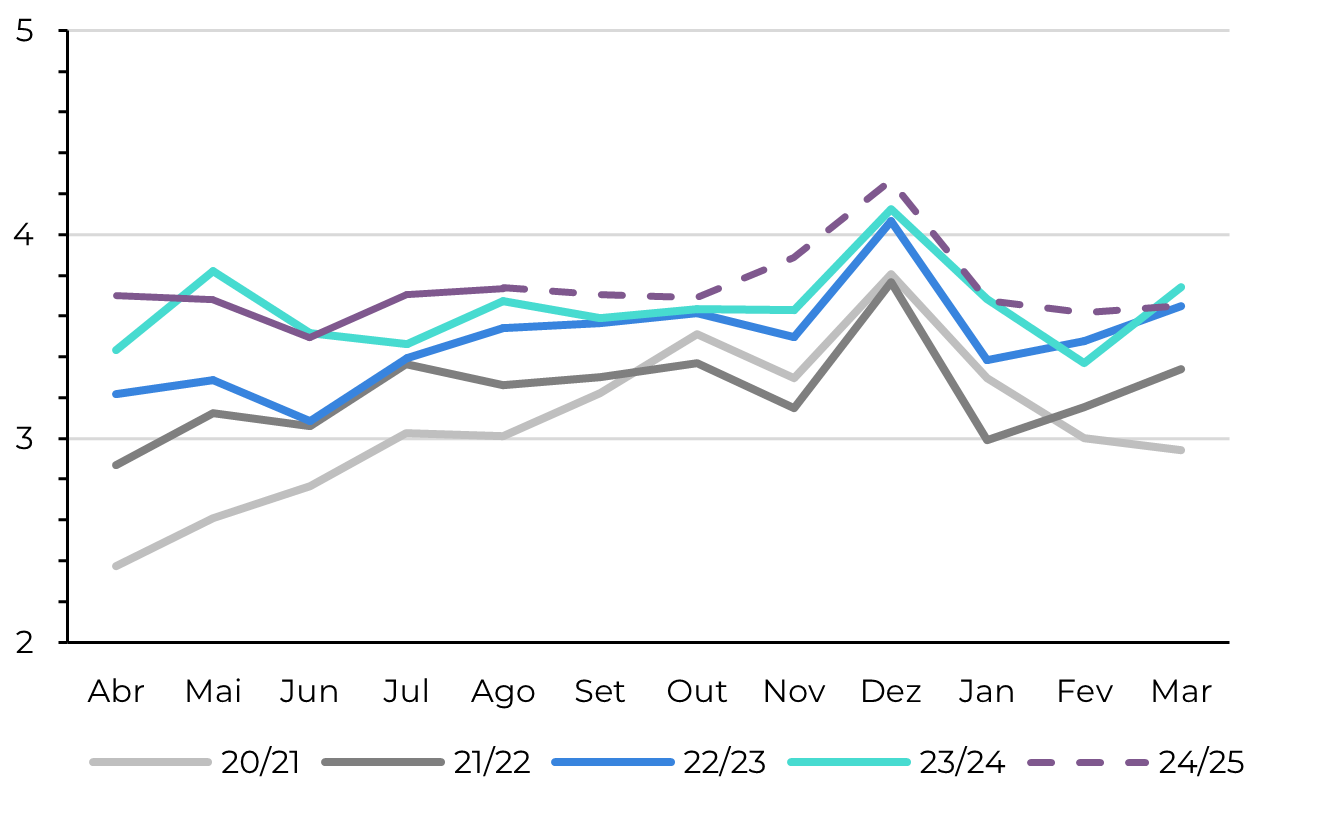

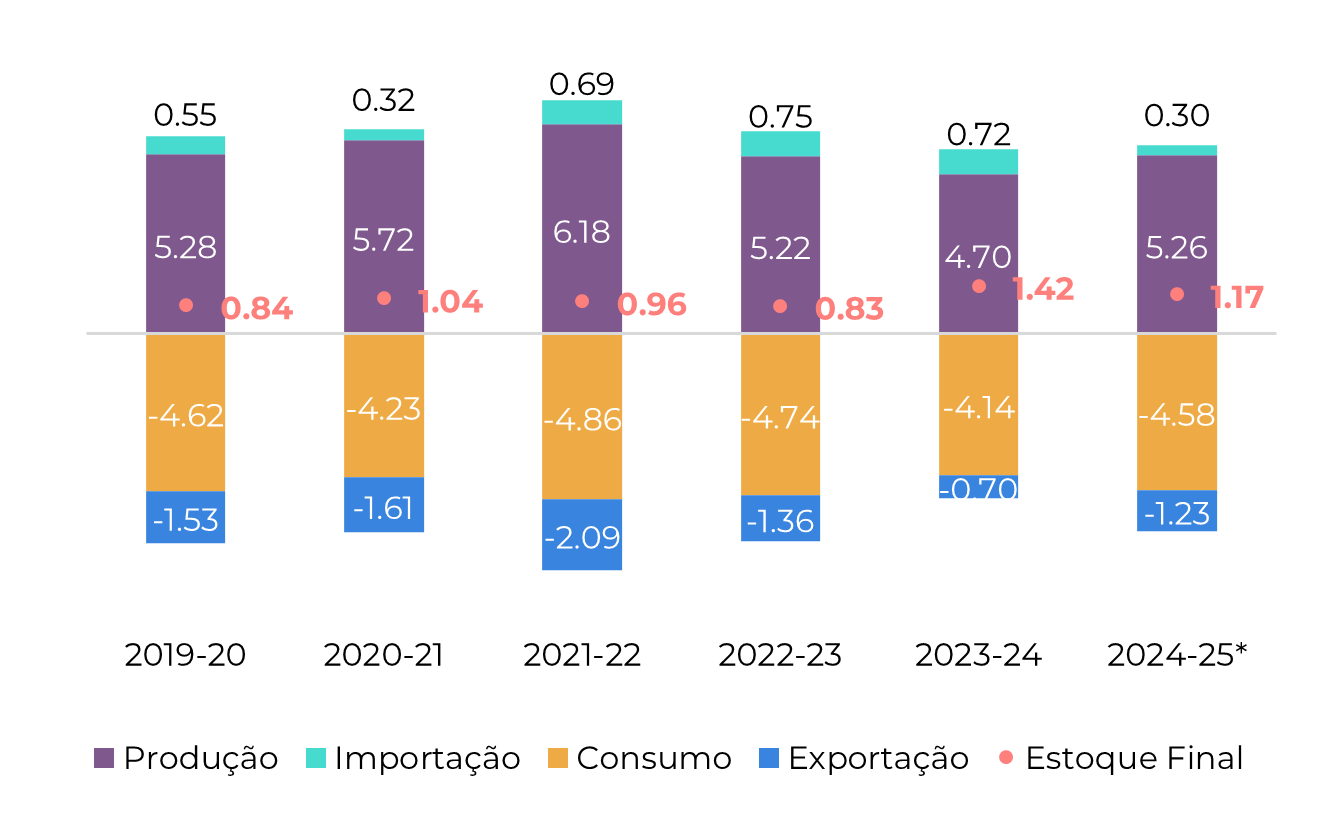

Brasil CS Etanol

Fonte: ANP, Bloomberg, Hedgepoint

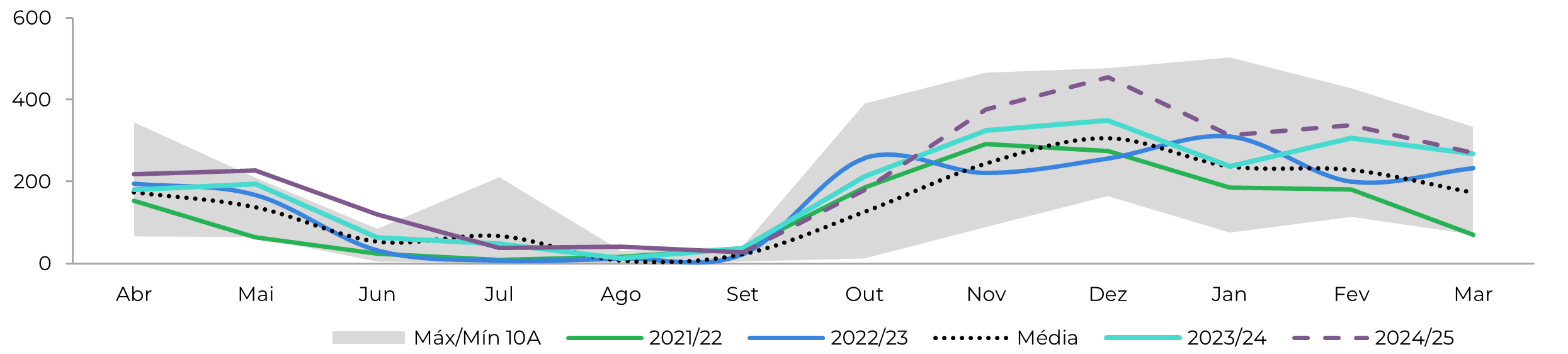

O Ciclo Otto na região Centro-Sul teve desempenho esperado, alinhando-se à nossa taxa de crescimento de 2,6% projetada para o ano-safra de 2024/25. Conforme observado em relatórios anteriores, as condições de seca e os recentes incêndios na região dificultaram que as usinas atingissem os níveis desejados de mix de açúcar. Isso resultou em uma produção de etanol maior do que a prevista, aliviando um pouco os níveis de estoque. Consequentemente, os preços do etanol permaneceram em baixa, ficando atrás dos preços do açúcar.

Figura 9: Estoque Final de Anidro - Brasil CS ('000 m³)

Fonte: Unica, MAPA, ANP, SECEX, Hedgepoint

Figura 10: Estoque Final de Hidratado - Brasil CS ('000 m³)

Fonte: Unica, MAPA, ANP, SECEX, Hedgepoint

Brasil NNE

Fonte: MAPA, SECEX,Hedgepoint

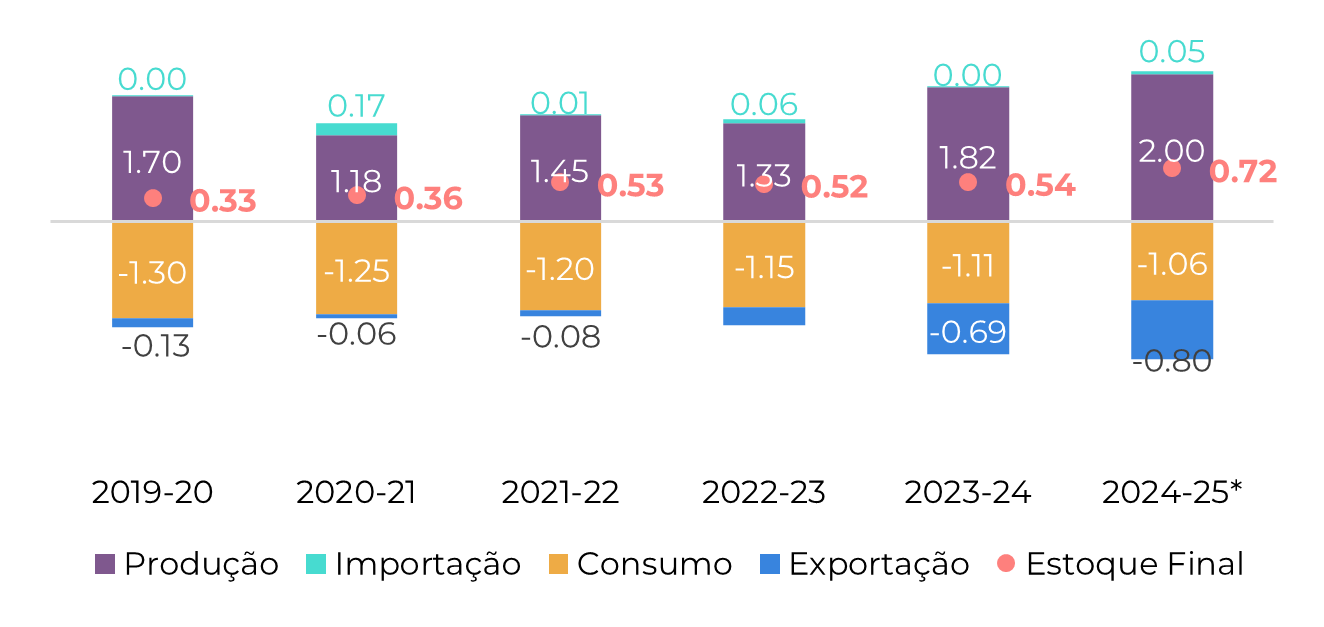

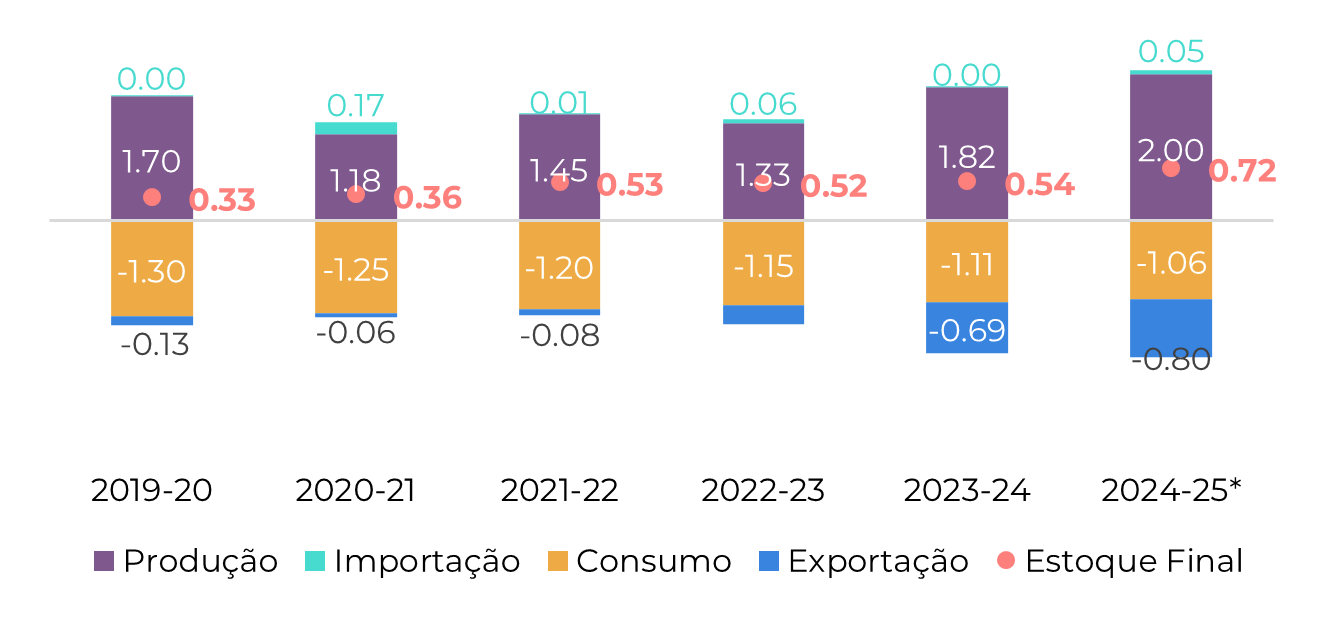

A região Norte-Nordeste (NNE) está no caminho certo para mais um ano forte. Para a temporada 2024/25, espera-se que a produção de cana atinja pelo menos 63 Mt. No entanto, as chuvas recentes podem afetar o açúcar total recuperável (ATR), que agora está projetado para permanecer abaixo dos níveis de 2023/24, com 125 kg/t. Com um mix de açúcar mais alto, em torno de 50%, a região deve produzir 3,8 Mt de açúcar.

Até o final de setembro, dados do Ministério da Agricultura do Brasil (MAPA) mostram que a região do NNE já havia produzido 738 mil toneladas de açúcar, 24% acima das 596 mil toneladas produzidas na mesma época em 2023/24. Em termos de biocombustíveis, a região produziu 631 milhões de litros durante o período entre abril e setembro, em comparação com 1,1 bilhão de litros na temporada anterior, um impacto direto de um mix de açúcar mais alto. Juntamente com o aumento do consumo de combustível, a necessidade de transferir produtos do Centro-Sul para o NNE pode ser maior durante a entressafra.

Figura 12: Exportações Totais - Brasil NNE ('000t)

Fonte: SECEX, Hedgepoint

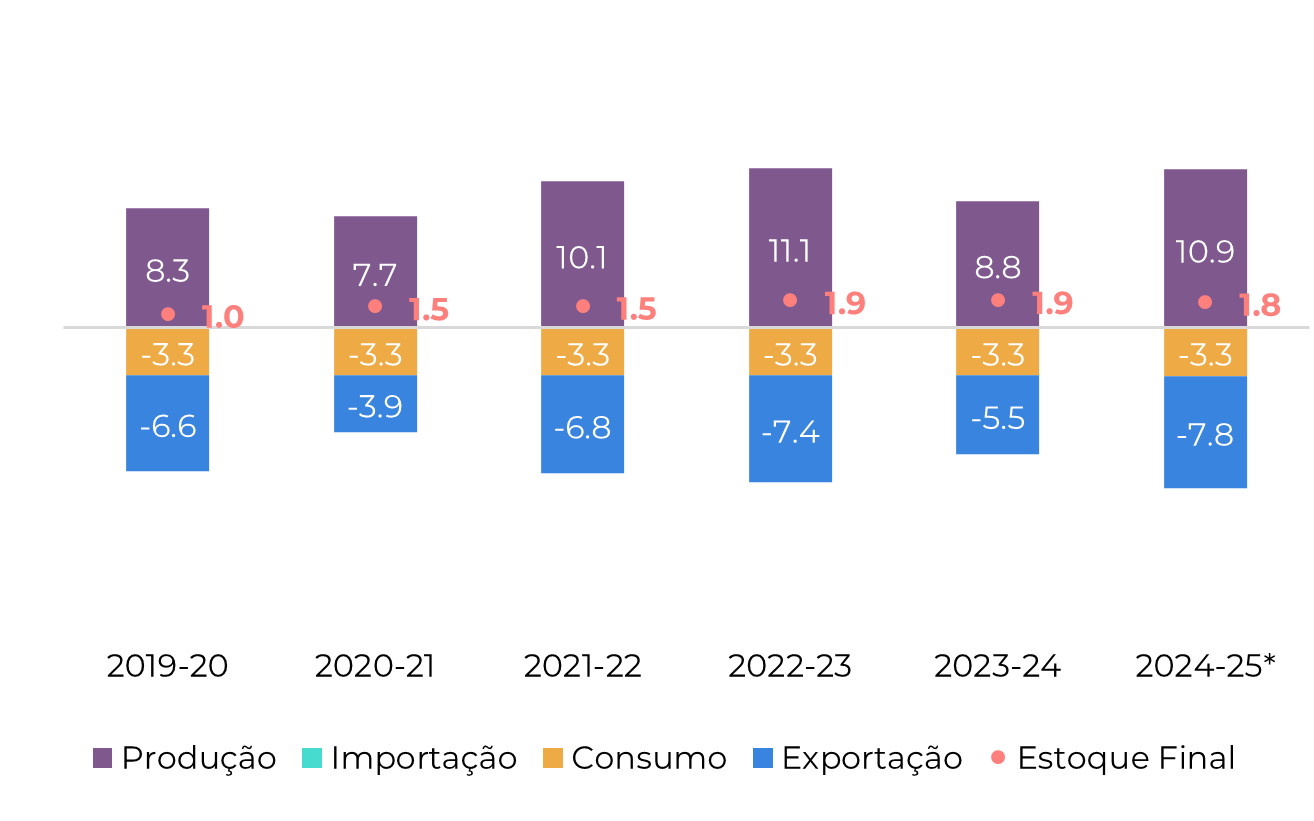

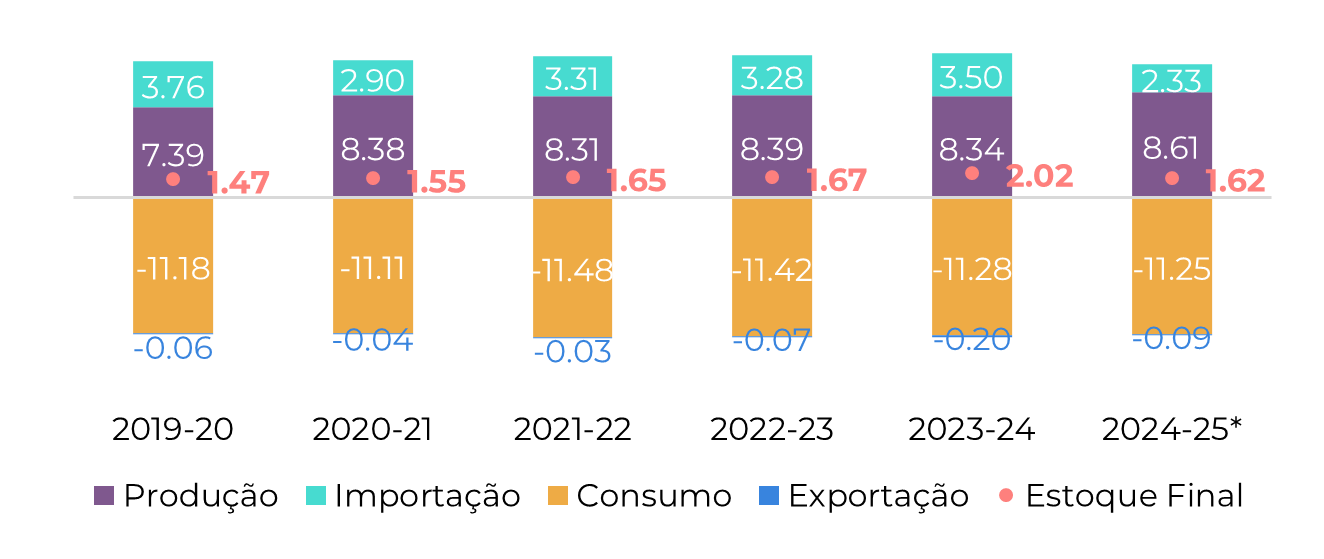

Índia

Fonte: ISMA,AISTA, Hedgepoint

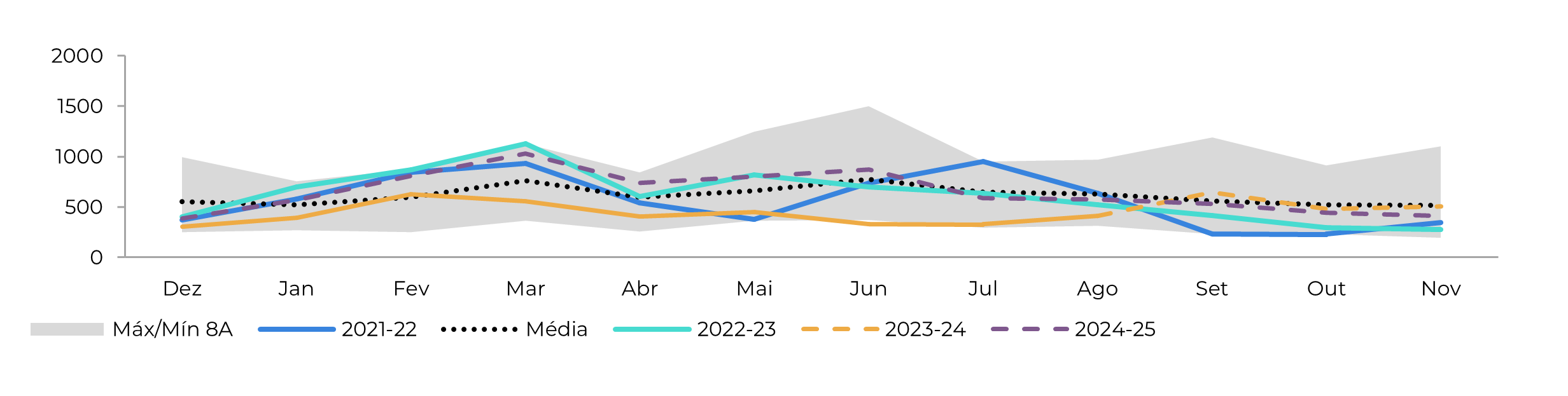

As monções deste ano foram ligeiramente acima da média, garantindo chuvas suficientes nos principais estados produtores de cana. As monções progrediram bem e espera-se que permaneçam ativas até outubro. Como as usinas devem começar a moagem mais tarde do que o normal devido às comemorações do Diwali, as chuvas adicionais de outubro não devem afetar as operações. Prevê-se que a produção de açúcar seja forte, com a produção pós-desvio para etanol podendo chegar a 31,7 Mt. Considerando o consumo doméstico de cerca de 29,6 Mt, a Índia poderia exportar até 1,5 Mt.

Embora a decisão de exportação seja politicamente sensível, os níveis atuais de preço e a paridade a tornam viável. A cerca de 20 centavos de dólar por libra-peso, os mercados doméstico e internacional oferecem rentabilidade comparável, apresentando uma margem atraente. No entanto, qualquer decisão formal sobre as exportações provavelmente ocorrerá somente depois que os estoques começarem a se acumular, com um anúncio oficial esperado não antes de janeiro.

Figura 14: Exportações Totais - Índia ('000t exc. Refinarias Costeiras)

Fonte: ISMA,AISTA, Hedgepoint

Tailândia

Fonte: Thai Sgar Millers, Sugarzone, Hedgepoint

A temporada de moagem de cana da Tailândia deve começar na primeira quinzena de dezembro. As estimativas atuais do mercado variam amplamente, entre 92 e 110 Mt de cana, com nossa projeção de 102 Mt, impulsionada pela recuperação da produtividade e por uma expansão de quase 10% na área cultivada com cana.

Figura 16: Exportações Totais Tailândia ('000t)

Fonte: Thai Sgar Millers, Hedgepoint

UE 27 e Reino Unido

Fonte: EC, Greenpool, Hedgepoint

México

Fonte: Conadesuca, Greenpool, Hedgepoint

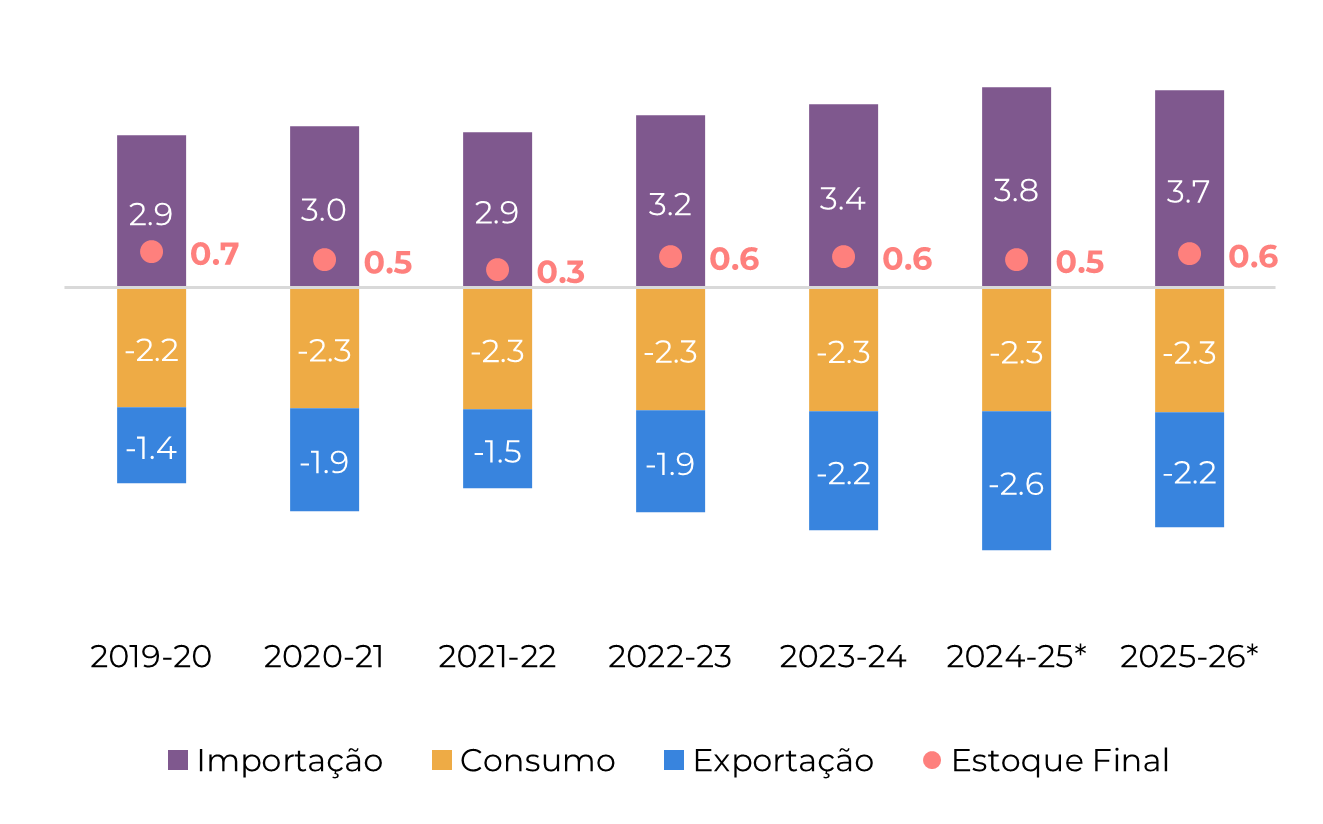

A safra 23/24 do México terminou com uma produção total de açúcar de 4,7 Mt. Durante o ano, o país importou 722 kt de açúcar, uma redução de 4% em relação ao ano anterior, mas ainda acima da média de cinco anos de 505 kt. O consumo doméstico de açúcar caiu para 3,4 Mt e as exportações despencaram para apenas 451 kt - quase 70% abaixo da média de cinco anos e 55% abaixo da temporada anterior.

Consequentemente, o estoque final do México subiu para 1,4 Mt, marcando o nível mais alto da história recente. Esse nível de estoque indica que, mesmo com uma recuperação parcial da produção prevista para 24/25, o México pode aumentar sua participação no comércio internacional sem arriscar a disponibilidade doméstica. Portanto, para 24/25, esperamos que o país importe menos (300kt), uma tendência semelhante à observada entre 17/18 e 18/19, enquanto exporta cerca de 900kt.

Figura 19: Exportações totais - México ('000t)

Fonte: Conadesuca, Greenpool, Hedgepoint

EUA

Fonte: USDA, Hedgepoint

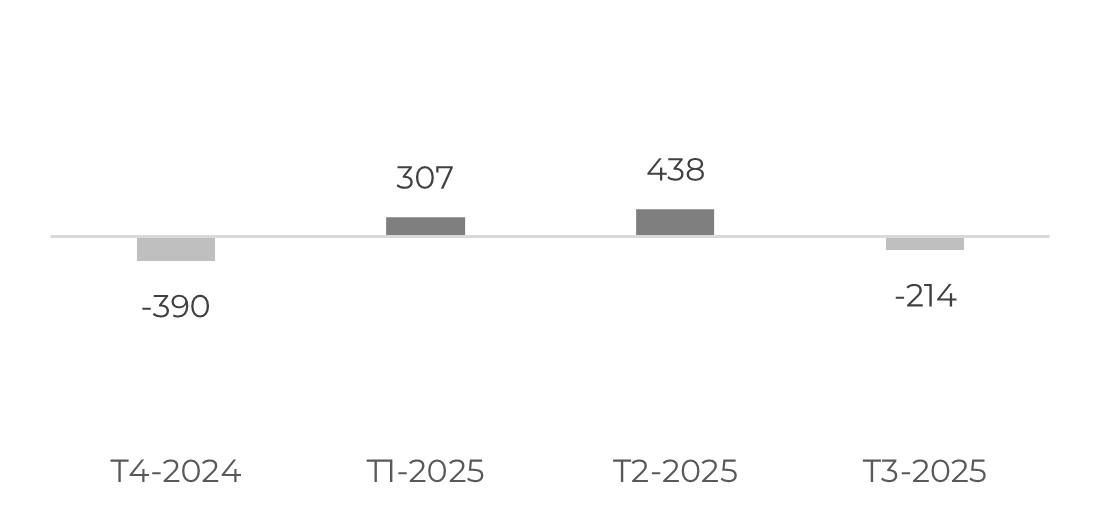

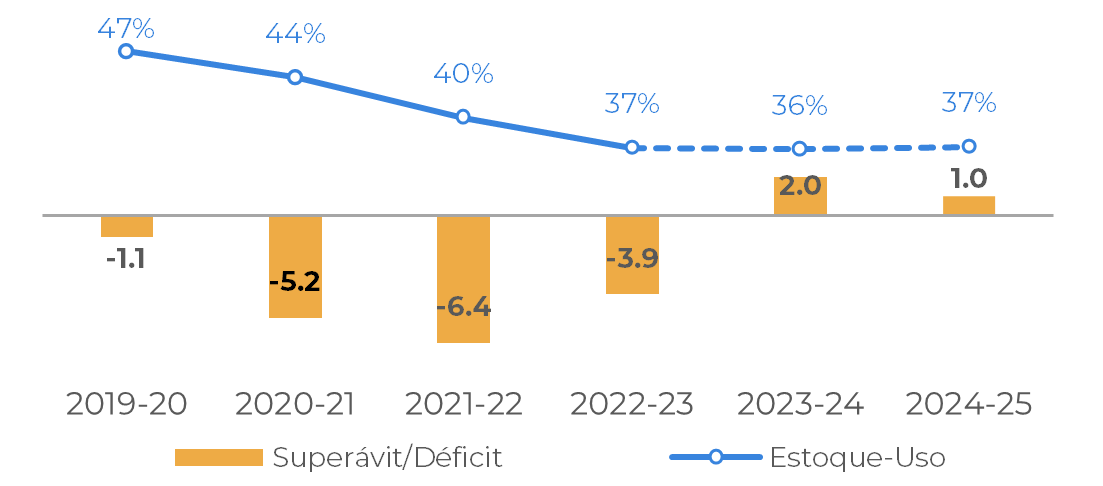

Entre setembro e outubro, o relatório do USDA mostrou mudanças mínimas nas estimativas de produção de açúcar dos EUA. Com o aumento das importações e uma maior oferta de açúcar para 2023/24, os estoques finais permaneceram elevados em 2 Mt, mantendo uma alta relação estoque/uso de 17,6%.

O USDA também observou melhorias na produção esperadas para 2024/25, o que, combinado com estoques finais mais altos em 2023/24, sugere uma menor dependência de importações no futuro. Espera-se que tanto o açúcar de cana quanto o de beterraba melhorem, no entanto, o último apresenta um crescimento maior, próximo a 4% em relação ao ano anterior.

Guatemala

Fonte: Cengicaña, Sieca, Azucar.gt,Greenpool, hEDGEpoint

Espera-se que a produção de açúcar da Guatemala para 24/25 se alinhe ou exceda ligeiramente os níveis de 23/24, já que a maior parte da produção do país ocorre ao longo da costa oeste, principalmente em Escuintla e Suchitepequez, onde as chuvas têm sido acima da média. Normalmente, a moagem começa no início de novembro, mas a previsão de chuvas acima da média para o período pode causar alguns atrasos.

Durante o inverno do Hemisfério Norte, o La Niña normalmente tem pouco efeito sobre a região, de modo que a precipitação provavelmente permanecerá próxima das médias sazonais, contribuindo para o ritmo de moagem da temporada.

Figura 22: Exportações Totais - Guatemala ('000t)

Fonte: Sieca

Ucrânia

Fonte: Ukrsugar, Sugar.ru, Greenpool, hEDGEpoint

Na campanha de comercialização 23/24 (setembro de 2023 a agosto de 2024), a Ucrânia exportou 691,8 mil toneladas de açúcar, sendo 77% para países da UE e 23% para outros mercados globais. De acordo com a UKRsugar, os principais importadores na UE foram a Itália (19% das exportações de açúcar da Ucrânia para a UE), Bulgária (18%) e Hungria (14%). Fora da UE, os principais mercados de exportação incluíram Camarões, que recebeu 17% das exportações globais de açúcar da Ucrânia, Líbia, com 15%, e Turquia, com 11%.

Russia

Fonte: Ikar, Sugar.ru, Greenpool, Hedgepoint

De acordo com a Eurasian Sugar Association, conforme relatado pelo sugar.ru, a produção total de açúcar da região desde o início da temporada chegou a 3,2 Mt. A Rússia contribuiu com quase 3 Mt, enquanto a Bielorrússia produziu cerca de 198 mil toneladas (+24 mil toneladas ano contra ano), o Cazaquistão 9,3 mil toneladas (+4,2 mil toneladas) e o Quirguistão 12,2 mil toneladas (1,25 mil toneladas).

China

Fonte:GSMN, CSA, Refinitiv, Greenpool, Hedgepoint

Obs: os estoques consideram volume parado na alfândega e os volumes de importação totais (açúcar, xarope e contrabando estimado)

Figura 26: Importações Totais - China ('000t exc. contrabando e xarope)

Fonte: GSMM, Hedgepoint

Figura 27: Produção Total - China ('000t)

Fonte: CSA, Refinitiv, Greenpool, Hedgepoint

Inteligência de Mercado - Açúcar e Etanol

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Laleska Moda

laleska.moda@hedgepointglobal.com

Mesa de Açúcar e Etanol

Murilo Mello

murilo.mello@hedgepointglobal.com

Vipul Bhandari

vipul.bhandari@hedgepointglobal.com

Gabriel Oliveira

gabriel.oliveira@hedgepointglobal.com

Etori Veronezi

etori.veronezi@hedgepointglobal.com

José Torreão

jose.torreão@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil