Relatório Semanal Açúcar e Etanol - 2023 11 06

Novembro finalmente chegou

- As perspectivas de colheita do Hemisfério Norte para a próxima temporada estão sendo monitoradas de perto, com algumas agências revisando suas estimativas.

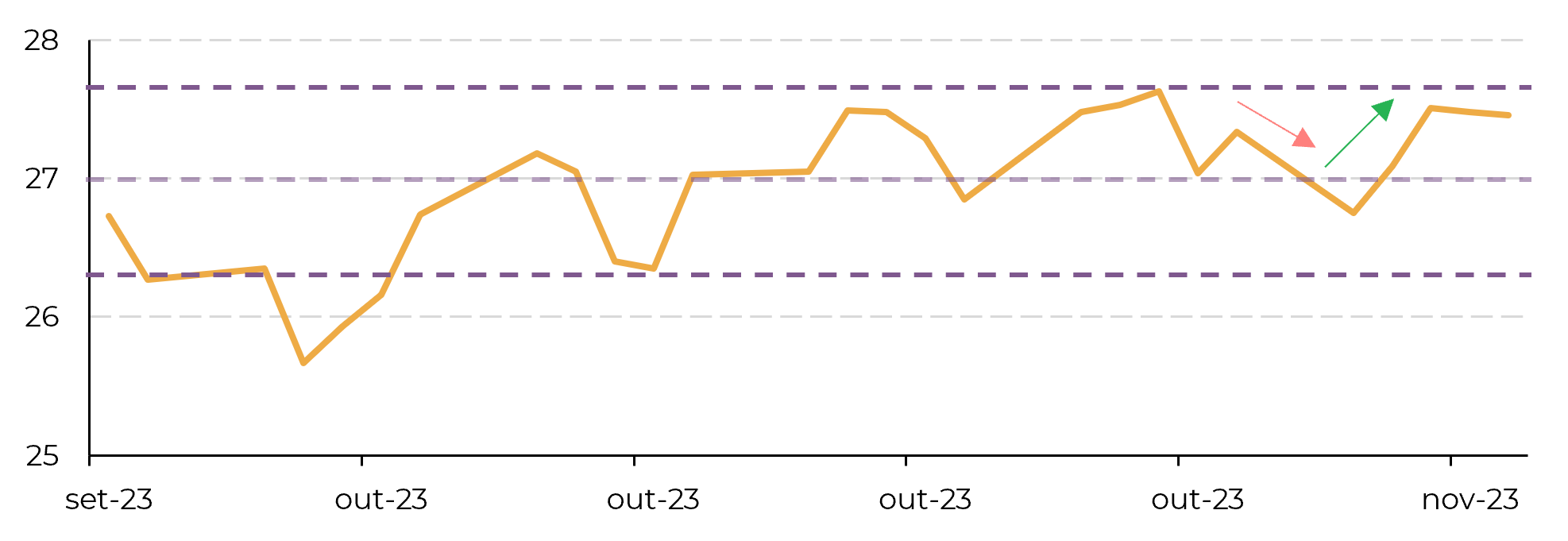

- Os preços do açúcar bruto sofreram correções, mas voltaram ao nível próximo a 27,5 USc/lb após a estimativa da ISMA de 33,7Mt para a safra 23/24 da Índia, indicando um declínio em relação à temporada anterior.

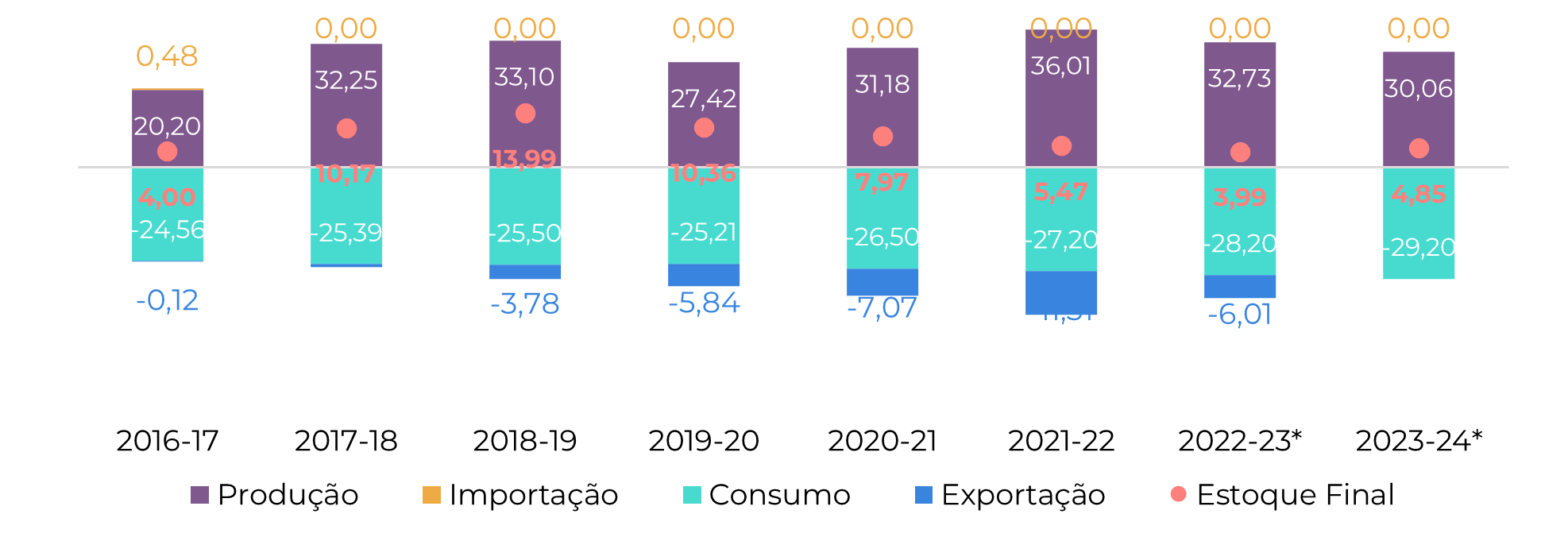

- A Índia poderia produzir cerca de 30Mt de açúcar considerando o desvio para etanol, sugerindo um equilíbrio positivo entre produção e consumo em 23/24.

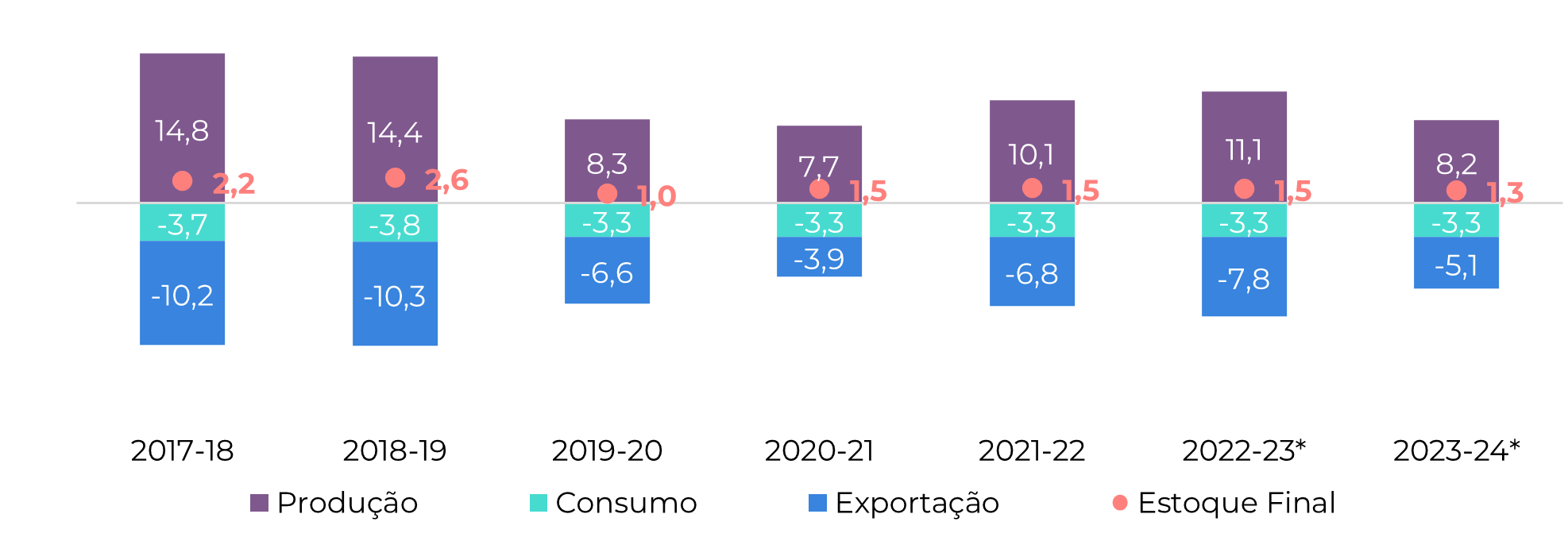

- A produção de açúcar da Tailândia deverá reduzir para 7-8Mt em 23/24, levando a preocupações sobre a participação do país no mercado global.

- Essa escassez ainda não é totalmente sentida pelos destinos, já que o Brasil continua bastante forte e negociando com desconto, forçando um limite para os aumentos de preços.

Figura 1: Preços do açúcar bruto se recuperaram (USc/lb)

Fonte: Refinitiv, hEDGEpoint

Figura 2: Balanço de Açúcar da Índia (Mt Out-Set)

Fonte: ISMA, AISTA, hEDGEpoint

Figura 3: Balanço de Açúcar da Tailândia (Mt Dez-Novembro)

Fonte: The Tai Tapioca Trade Association, Thai Sugar Millers, Sugarzone, OCSB, hEDGEpoint

Portanto, os destinos devem começar a sentir os impactos da ausência do Hemisfério Norte apenas no primeiro trimestre de 2024. Mas lembre-se, o consenso do mercado é que, na ausência de qualquer evento climático intenso, o Brasil está pronto para outro bom ano em 24/25, tornando o 1ºT/24 e o 2ºT/24 a única janela verdadeiramente altista.

Figura 4: Fluxos comerciais globais (‘000tq)

Fonte: Green Pool, hEDGEpoint

Em resumo

Relatório Semanal — Açúcar

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Victor Arduin

victor.arduin@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento. A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ouvidoria@hedgepointglobal.com) ou 0800-878-8408 (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil