Relatório Semanal Açúcar e Etanol - 2024 02 05

Veja só, tem mais açúcar na Índia!

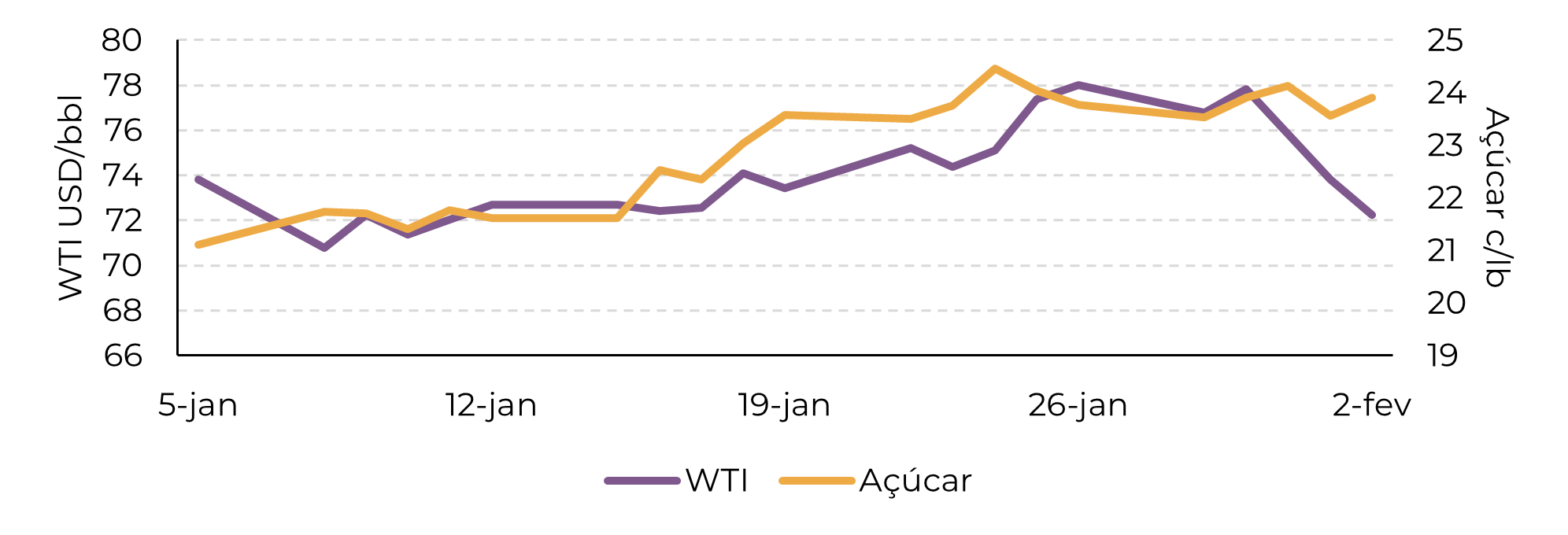

- Na semana passada, os movimentos do mercado foram fortemente ligados a macro, com as decisões sobre as taxas de juros e as tensões geopolíticas influenciando os preços. O açúcar sofreu uma correção, estabelecendo-se em 23,5 c/lb na quinta-feira, apenas para recuperar algum terreno em sua última sessão.

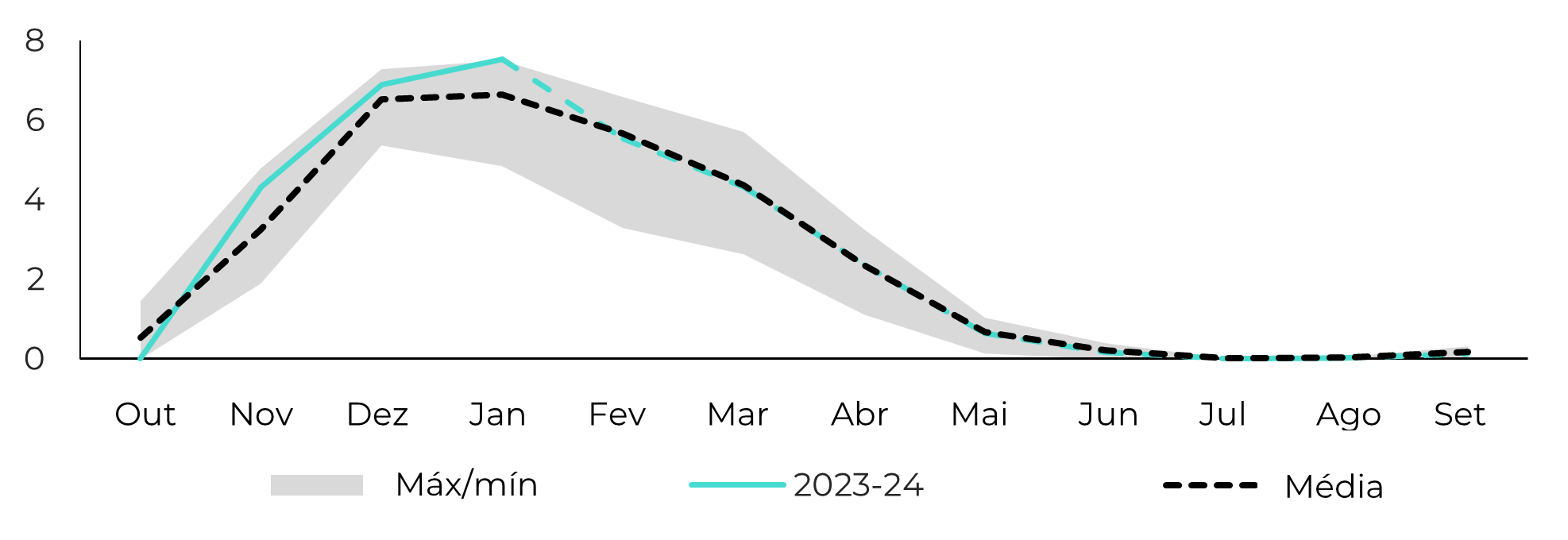

- As estimativas de produção de açúcar da Índia foram ajustadas para cima, gerando discussões sobre o desvio de etanol e seus possíveis efeitos no mercado. Entretanto, nossas projeções já consideravam um volume maior do que a média do mercado, permanecendo inalteradas.

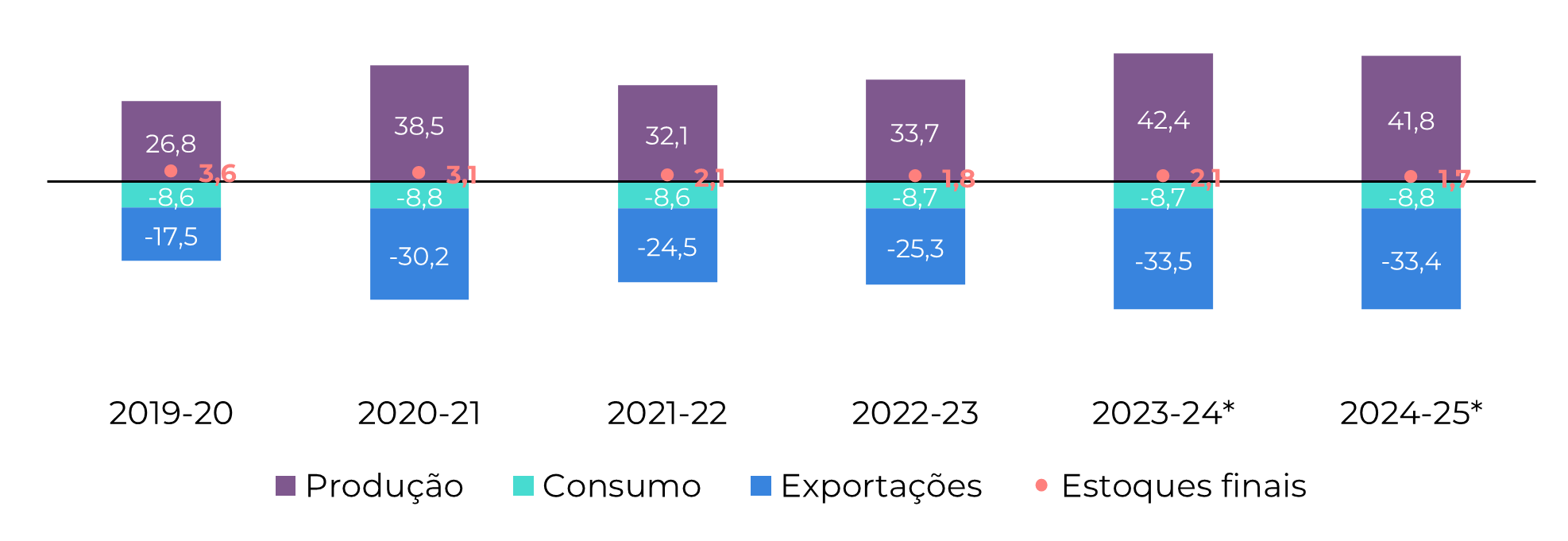

- Os traders estão monitorando de perto as condições climáticas no Brasil, tanto para a safra atual quanto para a próxima. Embora a produtividade da cana tenha sido ótima, permitindo uma produção de açúcar ainda maior do que a prevista anteriormente, o clima seco atual preocupa o mercado, pois chuvas abundantes são cruciais para o desenvolvimento da safra.

- Por enquanto, o mercado não parece ter motivos suficientes para um retorno ao nível de 28 c/lb observado anteriormente. Embora haja demanda atuando, podemos nos ver confinados em uma faixa até que as principais variáveis forneçam uma direção mais clara, sendo o clima o principal determinante.

Figura 1: O complexo energético foi reagiu de forma mais brusca ao contexto macro

Fonte: Refinitiv, hEDGEpoint

Figura 2: Produção de açúcar da Índia (Mt)

Fonte: ISMA, hEDGEpoint

Figura 3: Balanço de açúcar do Centro Sul (Mt abril-março)

Fonte: UNICA, MAPA, SECEX, Williams, hEDGEpoint

Por enquanto, o mercado simplesmente não parece ter motivos suficientes para um retorno ao nível de 28 c/lb observado anteriormente. Embora haja demanda atuando, podemos nos ver confinados em uma faixa até que as principais variáveis forneçam uma direção mais clara, sendo o clima o principal determinante.

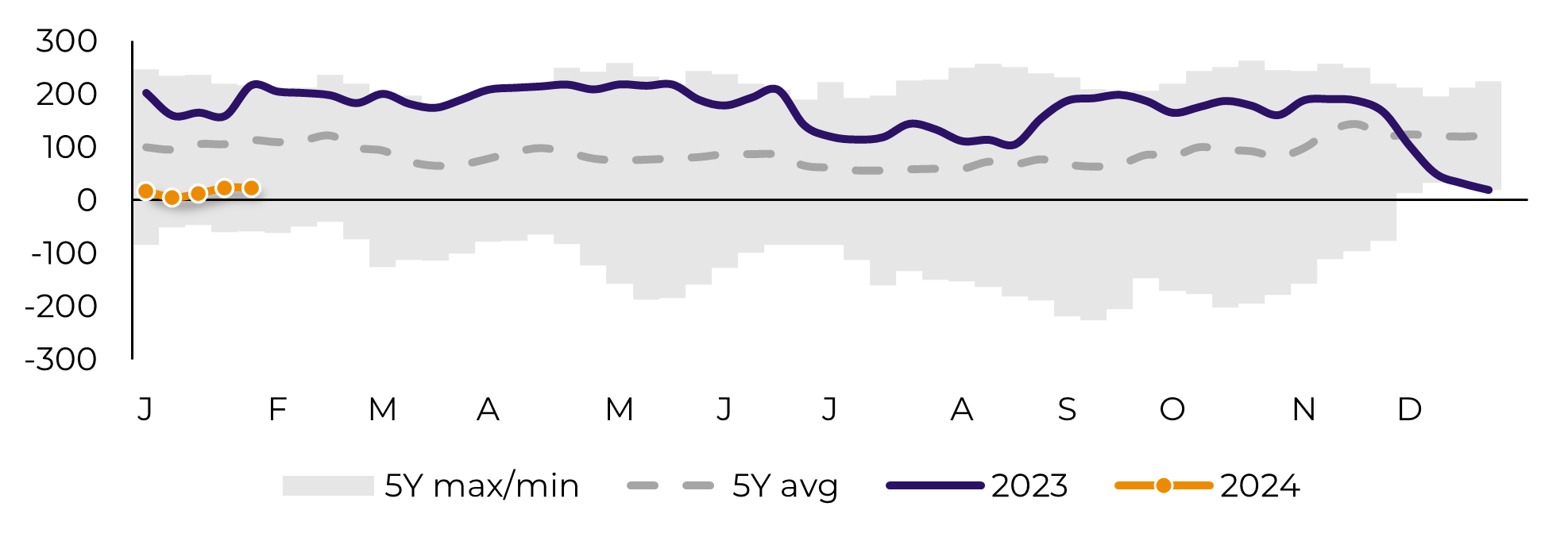

Figura 4: Posicionamento especulativo líquido (‘000 lotes)

Fonte: ICE, Refinitiv, hEDGEpoint

Em resumo

Relatório Semanal — Açúcar

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Natália Gandolphi

natalia.gandolphi@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento. A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ouvidoria@hedgepointglobal.com) ou 0800-878-8408 (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil