Relatório Semanal Açúcar e Etanol - 2024 03 04

Brasil mantém tom baixista

- A entrega de açúcar em março foi robusta, igualando-se aos níveis de 2022, com o Brasil contribuindo com 1,3 Mt, a maior parte carregada em Santos.

- O contrato de maio sofreu pressão de baixa devido à alta entrega e às melhores perspectivas quanto as safras de açúcar na Índia e na Tailândia.

- Espera-se que as exportações do Brasil em fevereiro de 2024 ultrapassem os registros históricos, podendo chegar a mais de 3 Mt.

- A grande entrega de março aumenta as expectativas para as exportações de março, sinalizando estabilidade de preços no curto prazo com um sentimento mais baixista.

- O mercado mantém cautela, com maio se estabelecendo perto de 21 c/lb, incerteza sobre o desenvolvimento da safra 24/25 do Centro Sul e as condições climáticas permanecendo cruciais.

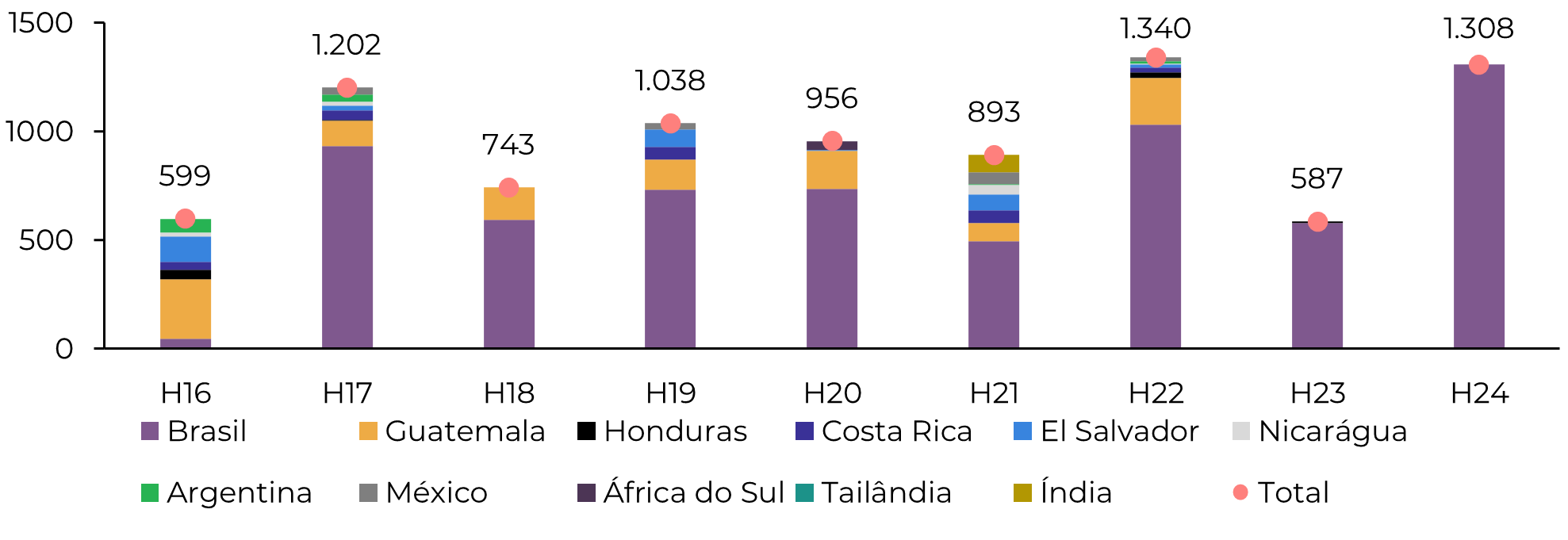

Como previsto, a entrega de açúcar em março foi robusta, quase igualando os níveis observados em 2022. O Brasil, sozinho, foi responsável por um volume de 1,3 Mt. Aproximadamente 980kt estão programados para carregamento em Santos, com o restante distribuído entre Maceió e Paranaguá. A grande entrega e um movimento de “squeeze” no mercado levaram a um preço final mais baixo, em 22,58 c/lb - já esperado pela maioria dos participantes do mercado.

Figura 1: Açúcar bruto Entregas de março ('000t)

Fonte: ICE, hEDGEpoint

O momento em que o contrato de maio assumiu o primeiro plano mostrou-se desfavorável para os investidores otimistas. Não apenas uma entrega mais alta ressalta o conforto de curto-prazo há muito debatido, mas os indicadores recentes que sugerem que as safras de açúcar dos principais produtores, Índia e Tailândia, estão superando as expectativas iniciais nos estágios finais da colheita da cana-de-açúcar aumentam a pressão de baixa.

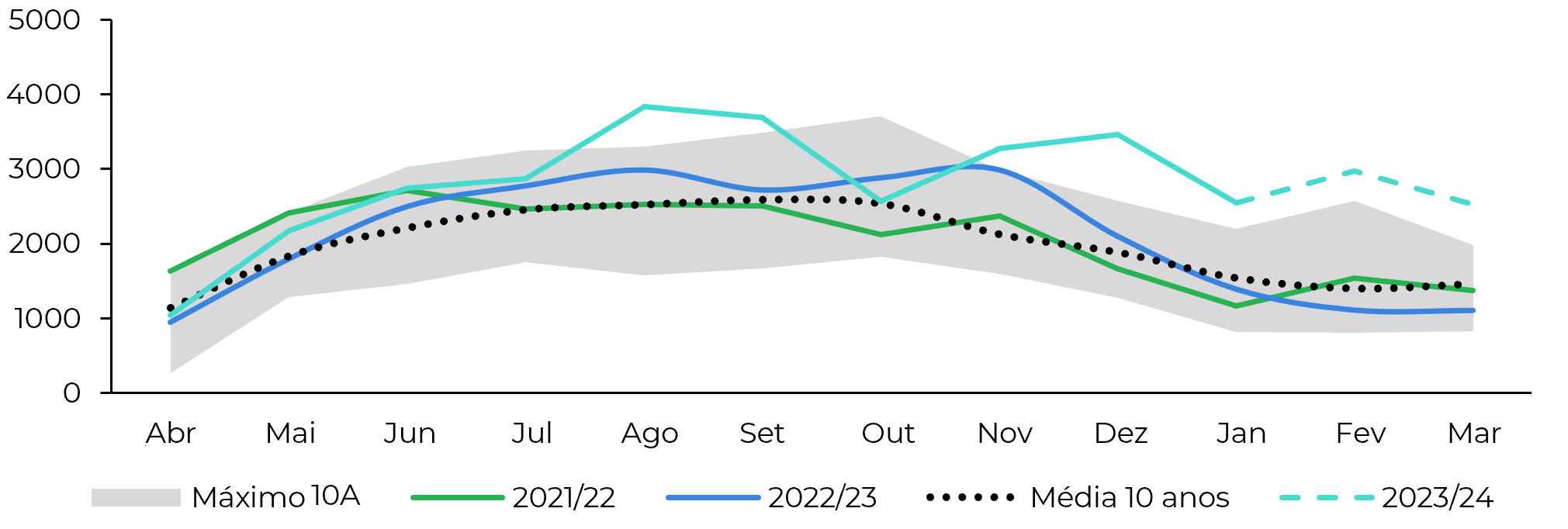

Além disso, os dados da Williams indicam que fevereiro de 2024 deverá permanecer na faixa superior dos dados históricos realizados para as exportações totais brasileiras, podendo até mesmo superar os registros anteriores. Com aproximadamente 2,75 Mt já exportadas e embarques adicionais ainda a serem confirmados, é possível que a SECEX registre mais de 3 Mt em exportações no mês.

Figura 2: Exportações do Centro Sul ('000t)

Fonte: Unica, MAPA, SECEX, Williams, hEDGEpoint

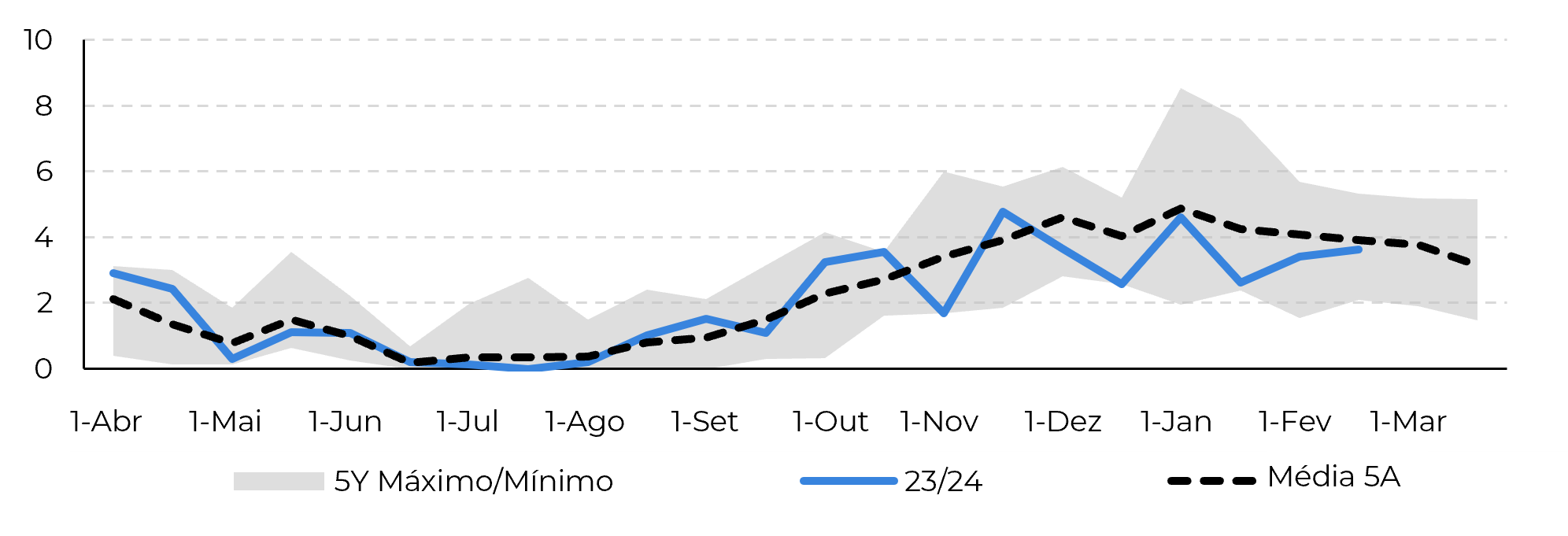

Portanto, não é de se admirar que maio não tenha registrado ganhos em sua primeira sessão, estabelecendo-se perto de 21 c/lb, o mercado ainda está cauteloso e os fundamentos estão apontando para um momento de baixa. O spread maio/julho permaneceu bastante estável durante a semana, sugerindo que ainda não há consenso com relação ao desenvolvimento da safra 24/25 do Centro Sul, e esse ainda é o principal risco que pode levar a uma reação dos preços. A falta de uma boa quantidade de chuva pode interromper o crescimento da cana, afetando a produtividade e resultando diretamente em uma menor disponibilidade de matéria-prima.

Figura 3: Dias perdidos considerando um limite de 5 mm (número de dias por quinzena)

Fonte: Bloomberg, hEDGEpoint

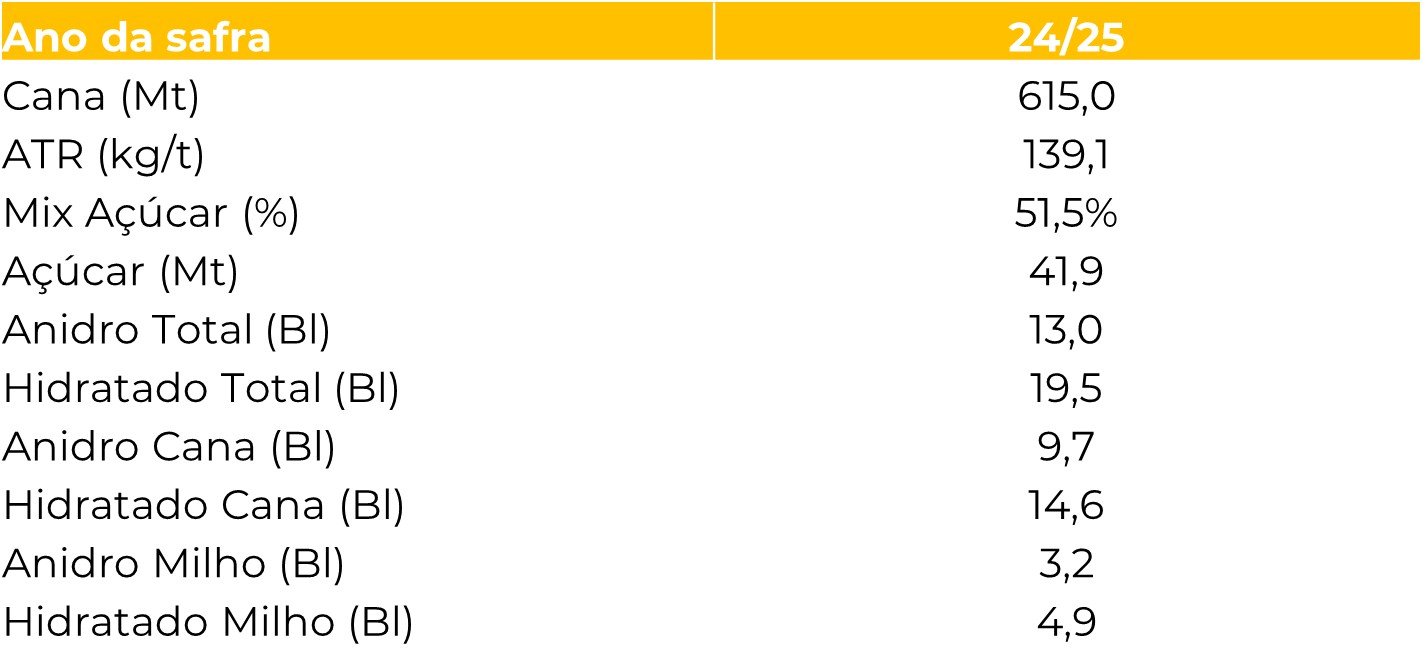

Apesar da revisão da cana, nossa estimativa de produção de açúcar aumentou ligeiramente de 41,8Mt para 41,9Mt, atribuída a um mix de açúcar mais alto, potencialmente superior a 51% devido a investimentos em cristalização. Isso deve contribuir para que a região siga compensando o déficit no Hemisfério Norte. Embora os resultados de curto prazo deste último também tenham melhorado, o desenvolvimento de sua safra 24/25 permanece desconhecido e difícil de prever, especialmente na iminência do La Niña.

Figura 4: Atualização da safra brasileira de CS

Fonte: : hEDGEpoint

Em resumo

O mercado está se inclinando para o lado baixista da equação com a melhoria das perspectivas da safra atual do Hemisfério Norte e a capacidade do Brasil de abastecer o mercado global. No entanto, com a transição do contrato de março para o de maio, a próxima temporada começa a roubar os holofotes e muitos riscos ainda estão em jogo. Embora acreditemos que ainda seja cedo para prever uma grande revisão na disponibilidade de cana da CS 24/25, a seca de dezembro e janeiro não pode ser ignorada.

Relatório Semanal — Açúcar

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Natália Gandolphi

natalia.gandolphi@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento. A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ouvidoria@hedgepointglobal.com) ou 0800-878-8408 (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil