Relatório Semanal Açúcar e Etanol - 2024 03 11

Uma semana de intensas discussões no mercado de açúcar

- Os preços do açúcar tiveram uma ligeira recuperação depois de visões compartilhadas em conferências internacionais sobre as próximas temporadas do Hemisfério Norte e do Brasil. No entanto, essa força não se manteve, com o contrato de maio caindo abaixo de 21,5 c/lb. O sentimento de alta decorreu de preocupações com um possível declíno de 5% na produção de açúcar prevista para a região Centro Sul do Brasil em 24/25, o que poderia afetar as exportações.

- A perspectiva de produção mais otimista da Índia em 32 Mt para 23/24 contrasta com as estimativas iniciais e pode ser vista como baixista. A AISTA destaca que a cana-de-açúcar continua sendo a cultura mais lucrativa para o agricultor indiano médio. Apesar dos desafios, uma modesta redução na área de plantio na Índia poderia ser compensada por uma produtividade mais alta se as condições climáticas colaborarem.

- A Tailândia superou as expectativas com 8 Mt de produção de açúcar em fevereiro, podendo chegar a 8,5 Mt em 23/24 e perto de 10 Mt em 24/25. A disponibilidade global pode limitar os ganhos de preço, principalmente se as condições climáticas favorecerem a produção no Hemisfério Norte. Persistem as preocupações com a previsão de safra do Brasil devido às chuvas dispersas.

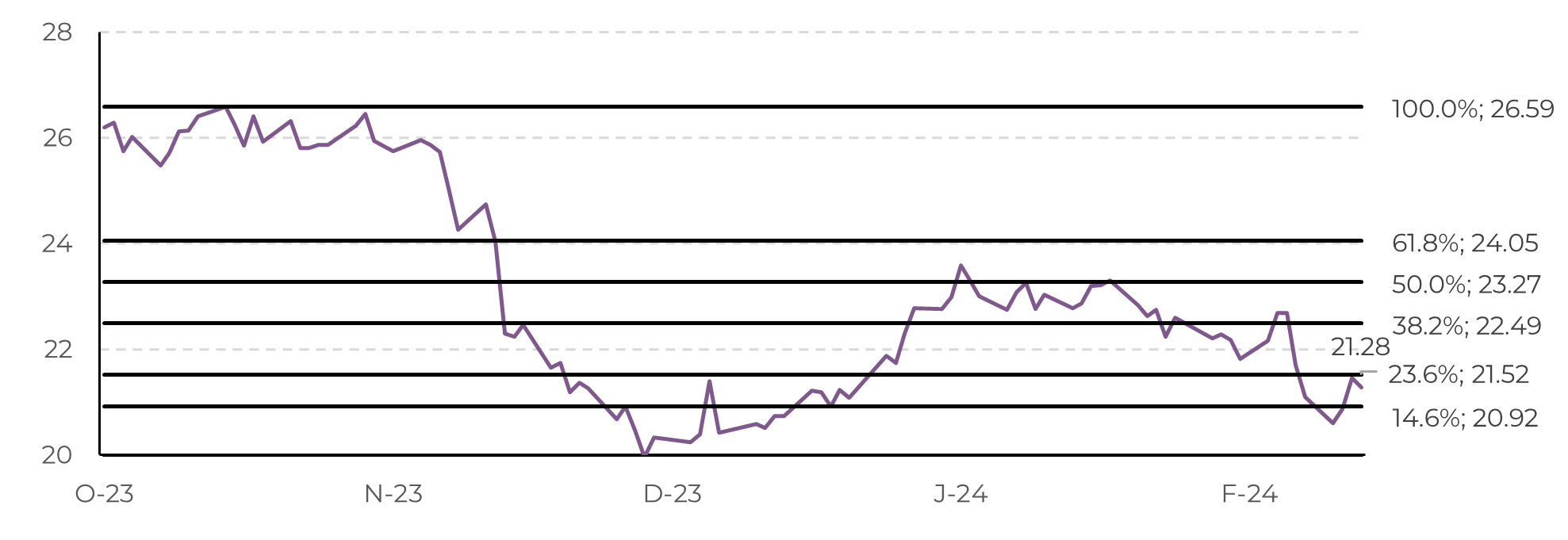

Os preços do açúcar tiveram uma ligeira recuperação com duas importantes conferências internacionais que forneceram informações sobre a próxima temporada no Hemisfério Norte e no Brasil. Entretanto, a força da quarta-feira não foi mantida, e o contrato de maio caiu para menos de 21,5 c/lb ainda na sessão de quinta-feira.

Figura 1: Níveis de retração do contrato de maio (USc/lb)

Fonte: Refinitiv, hEDGEpoint

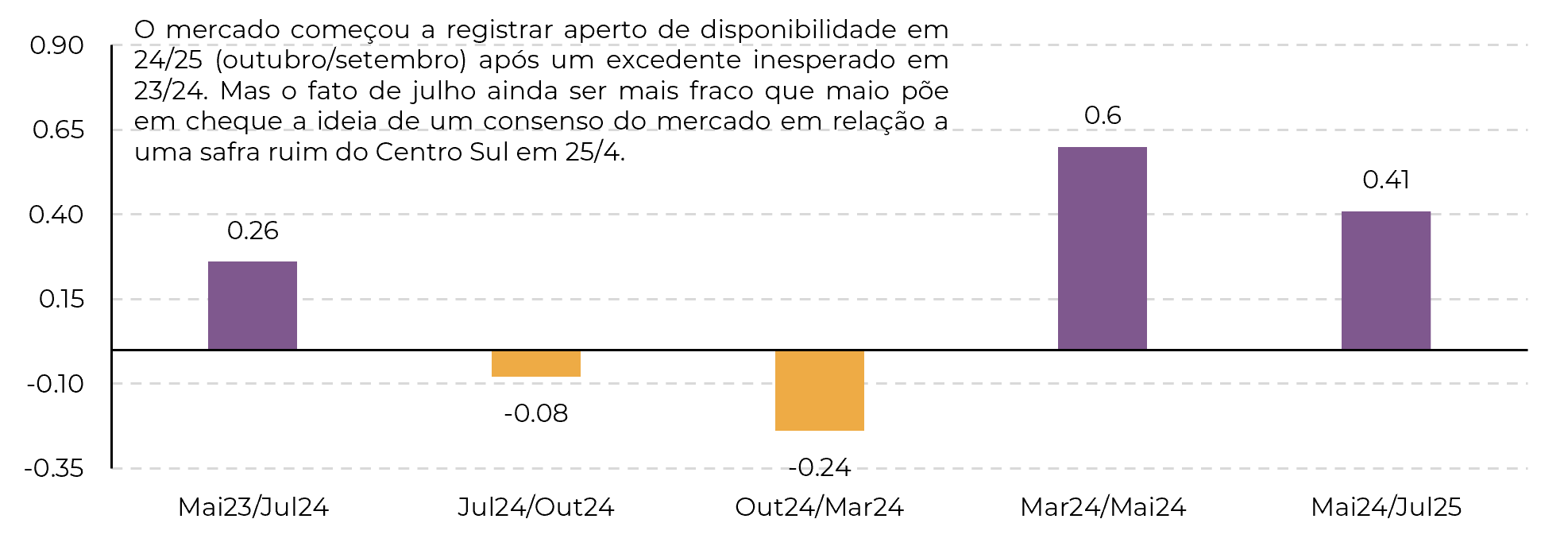

Um dos principais fatores que impulsionaram o sentimento de alta no mercado foi o surgimento de uma perspectiva mais pessimista entre alguns participantes do mercado com relação à previsão de produção de açúcar para a região Centro Sul em 24/25, que é o principal produtor global de açúcar. Alguns analistas projetaram um declínio de 5%, sugerindo que a disponibilidade do adoçante poderia potencialmente diminuir para cerca de 40,5 Mt. Isso, por si só, poderia ser interpretado como altista, especialmente porque resultaria em uma redução de 1,2 Mt em comparação com nossas estimativas atuais, impactando diretamente as exportações. Essa situação pode significar uma tendência de alta no médio/longo prazo, pois intensificaria um déficit esperado para a safra 24/25 (outubro a dezembro) e possivelmente aumentaria a força do contango N/V. Entretanto, a ideia de um déficit ainda não é um consenso, especialmente considerando a inversão da curva de preços no curto prazo e as melhorias nos resultados das safras do Hemisfério Norte: se o clima cooperar, podemos esperar um maior volume.

Figura 2: Spread de açúcar bruto (USc/lb)

Fonte: Refinitiv, hEDGEpoint

Figura 3: Oferta e demanda global de açúcar (out-set MT RV)

Fonte: Green Pool, hEDGEpoint

Em resumo

Os preços do açúcar tiveram uma ligeira recuperação depois de informações de conferências internacionais sobre as próximas temporadas no Hemisfério Norte e no Brasil. No entanto, essa força não se manteve, com o contrato de maio caindo abaixo de 21,5 c/lb. O sentimento de alta decorreu de preocupações com um possível declínio de 5% na produção de açúcar prevista para a região Centro Sul do Brasil em 24/25, o que poderia afetar as exportações.

A perspectiva de produção otimista da Índia de 32 Mt para 23/24 contrasta com as estimativas iniciais e pode ser vista como baixista. Apesar dos desafios, uma modesta redução na área de plantio na Índia poderá ser compensada por uma produtividade mais alta se as condições climáticas colaborarem.

A Tailândia superou as expectativas com 8 Mt de produção de açúcar em fevereiro, podendo chegar a 8,5 Mt em 23/24 e perto de 10 Mt em 24/25. A disponibilidade global pode limitar os ganhos de preço, principalmente se as condições climáticas favorecerem a produção no Hemisfério Norte. Persistem as preocupações com a previsão de safra do Brasil devido às chuvas esparsas.

Relatório Semanal — Açúcar

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Victor Arduin

victor.arduin@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento. A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ouvidoria@hedgepointglobal.com) ou 0800-878-8408 (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil