Relatório Semanal Açúcar e Etanol - 2024 03 18

O clima brasileiro não está colaborando... E se?

- Os preços do açúcar são sustentados pelos contínuos desafios de produção na região Centro Sul, exacerbados pelas condições climáticas adversas em fevereiro e início de março, o que levou a uma reavaliação das projeções de volume.

- Apesar das preocupações com a queda da produtividade, com uma estimativa de 30% da produção de cana recebendo chuvas médias, é prematuro prever um volume de cana abaixo de 600 Mt.

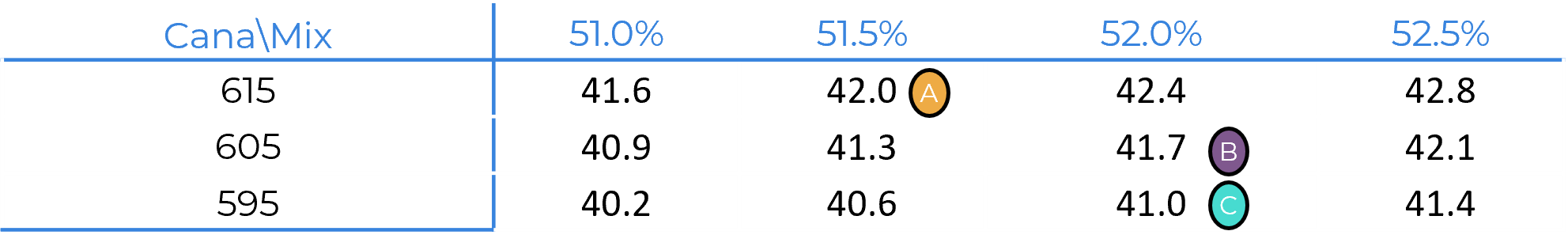

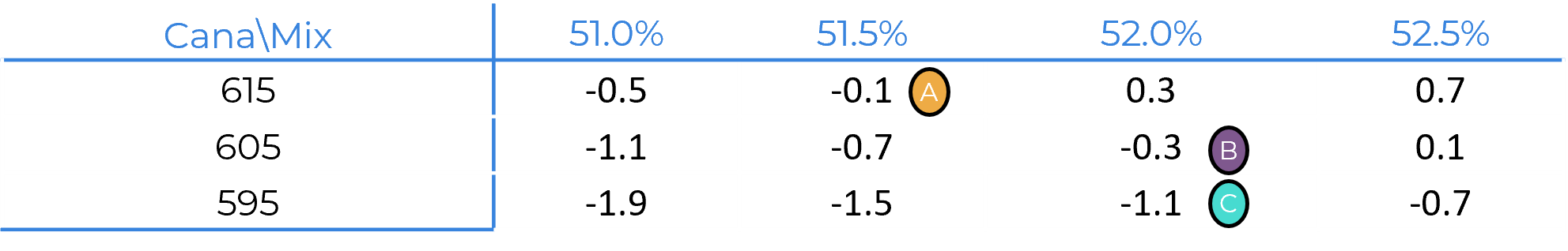

- O volume de cana, que varia de 595 Mt a 615 Mt, afeta significativamente o balanço global, com implicações para os fluxos comerciais e a dinâmica do mercado. Exploraremos alguns cenários ao longo deste relatório.

- Mesmo com números menores de cana, o mix de açúcar sustenta uma produção robusta no Centro Sul, não permitindo um retorno a preços mais altos. O sentimento do mercado de curto prazo segue contido devido à melhoria das perspectivas em relação ao desempenho do Hemisfério Norte e à expectativa de uma recuperação para 24/25. Além disso, há uma maior concorrência com outras soft commodities, como o cacau, que oferecem ganhos potencialmente maiores.

O principal motivo de suporte aos preços do açúcar continua sendo o viés de baixa que a produção da região Centro Sul enfrenta. A precipitação de fevereiro, aliada ao clima desfavorável na primeira quinzena de março, diminuiu o otimismo e nos levou a reavaliar nossas projeções de volume de cana. Neste relatório, exploraremos vários cenários e avaliaremos seu impacto sobre a oferta e a demanda globais, bem como sobre os fluxos de comércio.

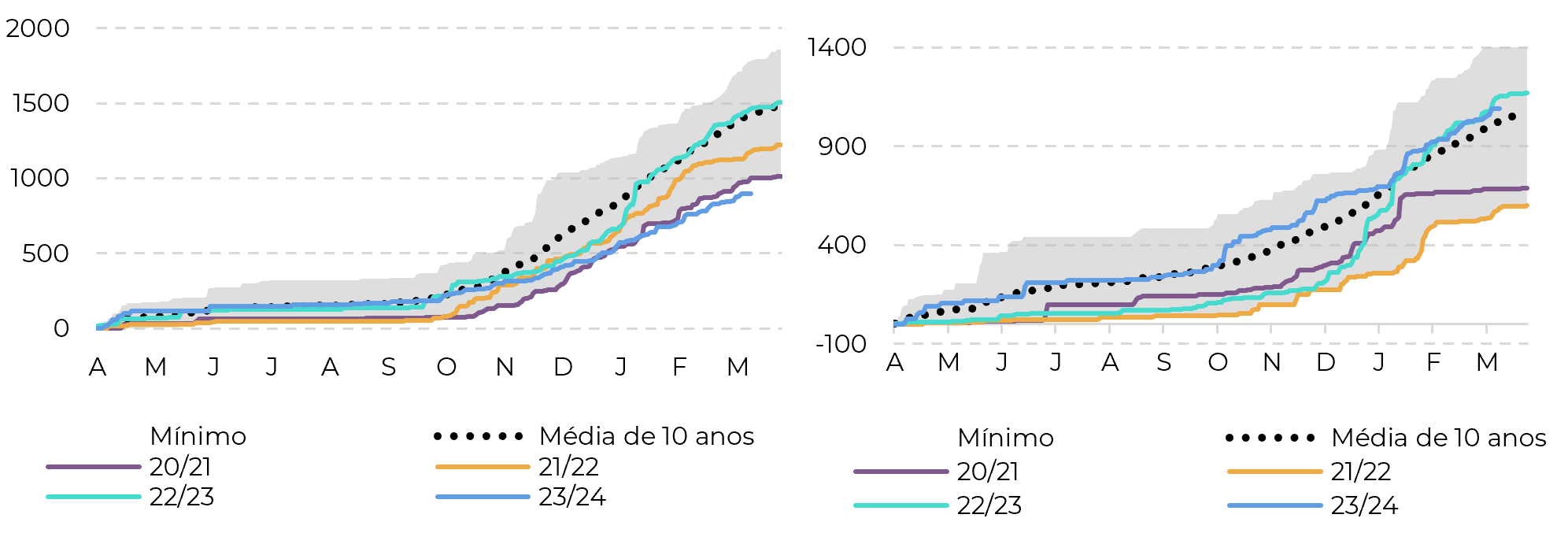

Figura 1: Precipitação acumulada Ribeirão Preto vs Bauru (mm)

Fonte: Bloomberg, Somar, hEDGEpoint

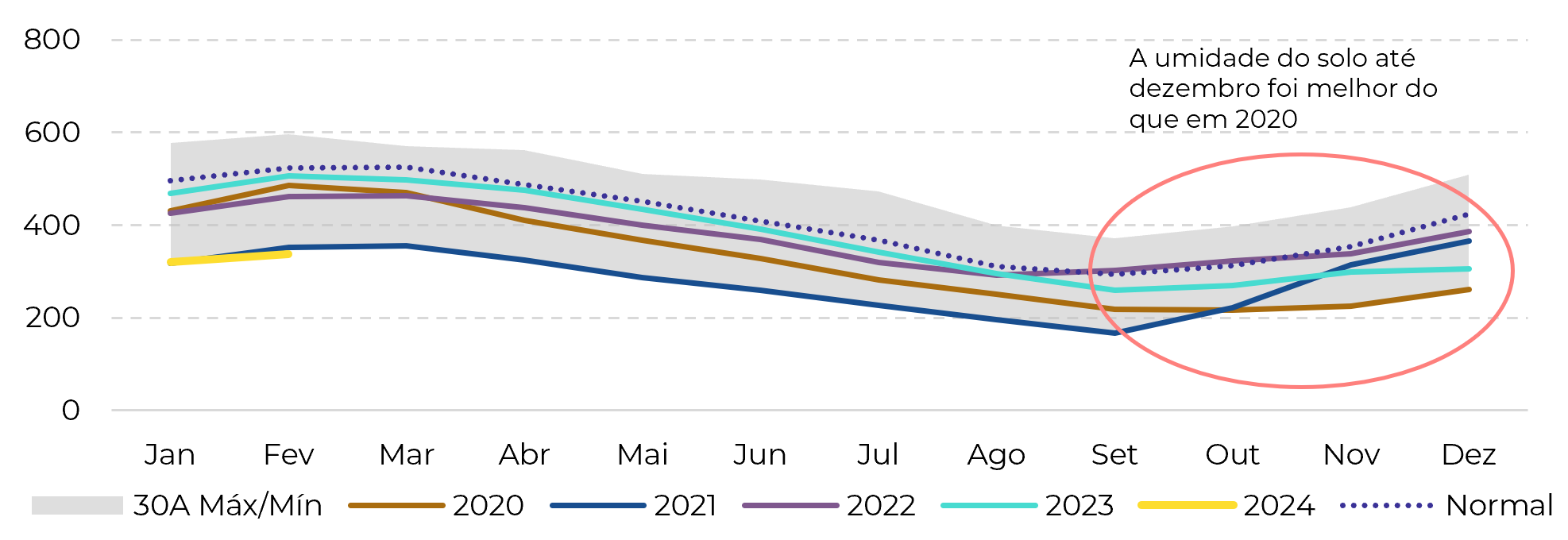

Mas, primeiro, é importante observar que, embora a umidade do solo e a precipitação acumulada indiquem um possível declínio mais acentuado na produtividade em comparação com nossas estimativas, os efeitos da seca não foram uniformes em toda a região Centro Sul. A parte norte foi significativamente mais afetada do que a parte sul. Além disso, de outubro a dezembro, os níveis de precipitação e umidade do solo permaneceram mais altos do que em 2020, antes da quebra da safra 21/22. Portanto, acreditamos que ainda é prematuro prever um volume de cana abaixo de 600 Mt. Apesar da reversão para uma produtividade mais típica, é improvável que a temporada 24/25 represente uma grande quebra, permanecendo dentro da faixa mais alta de produção de cana e açúcar observada nos anos anteriores.

Figura 2: Centro Sul - umidade do solo nas áreas de cana (mm entre 0-1,6 m de profundidade)

Fonte: Refinitiv, hEDGEpoint

Ao analisar regiões proxy considerando os padrões de chuva, estimamos que aproximadamente 30% da produção de cana do Centro Sul recebeu chuvas médias, enquanto 23% tiveram níveis abaixo da média e aproximadamente 47% registraram níveis mínimos. Embora nosso modelo estatístico, que leva em conta os dias perdidos e a umidade média do solo de dezembro a fevereiro, sugira um impacto mais brando, é essencial considerar as tendências de dados históricos e as previsões de mercado. Levando todos os fatores em consideração, a região Centro Sul poderia registrar uma queda de 8,4% na produção, voltando a um TCH mais típico de quase 79 t/ha e cerca de 605,8 milhões de toneladas de cana.

Figura 3: Produção de açúcar dependendo da cana e do mix açúcar (Mt)

Fonte: hEDGEpoint

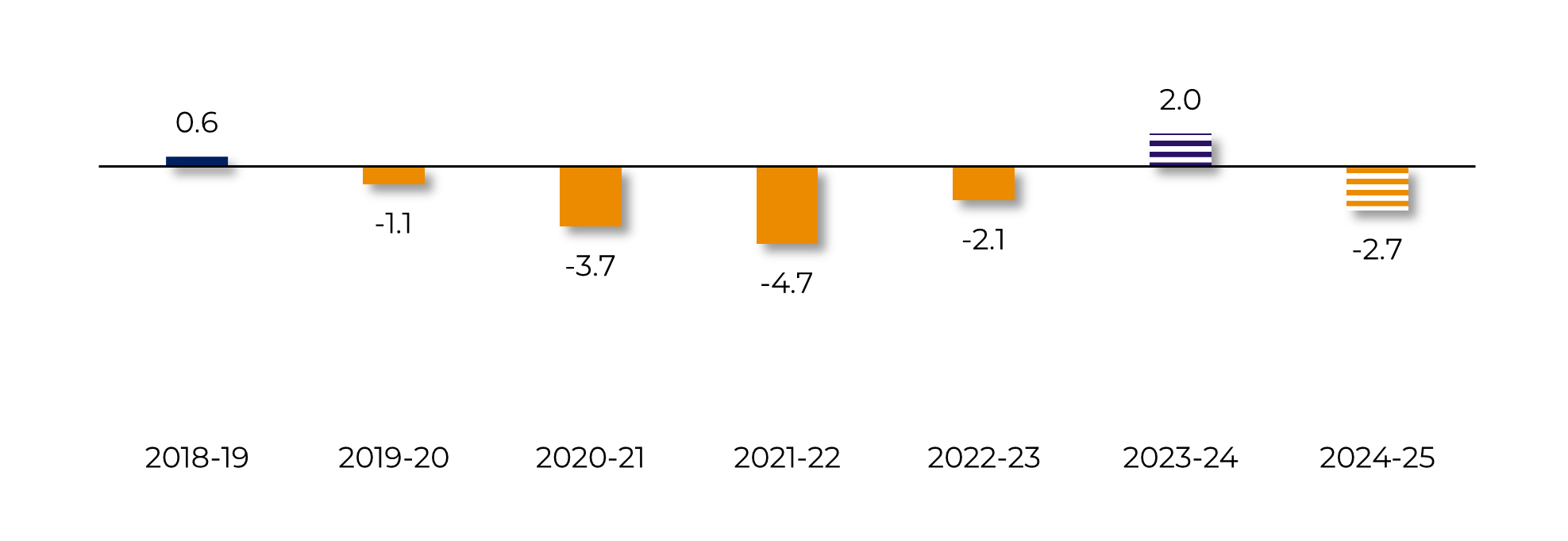

Figura 4: Fluxos comerciais globais (T1/24-1/25) dependendo da cana e do mix açúcar (Mt)

Fonte: hEDGEpoint

Figura 5: Balanço Global de Açúcar (605.8Mt e 52% mix açúcar - Out/Set Mt rv)

Fonte: : Green Pool, hEDGEpoint

Os fundos não teriam interesse em participar do mercado no curto prazo, já que outras commodities leves oferecem ganhos potencialmente mais altos com maior volatilidade, como o cacau. Portanto, enquanto aguardamos novos desenvolvimentos no clima, os fundamentos de curto prazo parecem estar razoavelmente precificados, e poderíamos ver mais negociações na faixa de 20-22 c/lb, com potencial de alta para 23 c/lb, dependendo de como o mercado interpretar o início da safra 24/25 do Centro Sul do Brasil.

Em resumo

Mesmo com números menores de cana, o mix de açúcar sustenta uma produção robusta no Centro Sul, não permitindo um retorno a preços mais altos. O sentimento do mercado de curto prazo segue contido devido à melhoria das perspectivas em relação ao desempenho do Hemisfério Norte e à expectativa de uma recuperação para 24/25. Além disso, há uma maior concorrência com outras soft commodities, como o cacau, que oferecem ganhos potencialmente maiores.

Relatório Semanal — Açúcar

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Victor Arduin

victor.arduin@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento. A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ouvidoria@hedgepointglobal.com) ou 0800-878-8408 (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil