Relatório Semanal Açúcar e Etanol - 2024 04 08

Solicitações de exportação e estamos de volta a 22c/lb

- A solicitação da ISMA de uma cota de exportação levou a uma correção nos preços do açúcar. A produção projetada para a Índia em 23/24 pela agência é de 34 Mt, com 32 Mt disponíveis após o desvio do etanol. A ISMA enfatizou que os estoques de açúcar podem chegar a quase 9 Mt até 30 de setembro de 2024. Eles pediram uma permissão de exportação de 1 Mt para 23/24 devido, também, às perspectivas positivas para 24/25.

- A Associação das Usinas de Açúcar do Paquistão adicionou a tendência baixista provocada pela ISMA, defendendo a concessão de cotas de exportação pelo governo. O Paquistão prevê um excedente de pelo menos 1,5 Mt, o que reduz as margens das usinas de açúcar.

- O preço do açúcar bruto reagiu a esses pedidos de exportação, retraindo do nível de 22,7c/lb. O mercado está cauteloso, pois os governos ainda não responderam. A permissão de ambas as cotas na temporada 23/24 teria um impacto forte de baixa sobre os preços, mas note, permitir as exportações da Índia reverteria os esforços para estabilizar os preços domésticos, incluindo as restrições ao programa de etanol.

Os preços do açúcar sofreram correções depois que o pedido da ISMA de permissão de cota de exportação tornou-se público na terça-feira, 2 de abril. A agência afirmou que a produção de açúcar da Índia em 23/24 será maior do que o previsto. Considerando a produção bruta, espera-se agora que o país atinja 34 Mt e, após 2 Mt serem desviadas para o etanol - uma expectativa marginalmente maior do que a anterior de 1,7 Mt permitida pelo governo - o país ainda conseguiria atingir 32 Mt do adoçante. Esse volume é surpreendentemente alto em comparação com a estimativa inicial, que estava mais próxima de 29 Mt. A ISMA destacou que os estoques do país podem atingir 9 Mt até 30 de setembro de 2024. Contrariando os rumores de uma área menor, a agência afirma que o aumento do preço justo e Remuneratório (FRP) para a cana em 24/25 incentivará o seu cultivo, garantindo um ano de recuperação - como temos discutido em relatórios anteriores. Como resultado, tendo perspectivas positivas para 24/25 e estoques mais altos previstos para 23/24, a agência solicitou a permissão de exportações de 1Mt ainda em 23/24.

A perspectiva de baixa da ISMA foi endossada pela Associação das Usinas de Açúcar do Paquistão, que defendeu a concessão de cotas de exportação pelo governo do país. Afirmando que o Paquistão teria um excedente de pelo menos 1,5 Mt, devido à produção anual recorde e consistente de açúcar, a associação destacou que o aumento da disponibilidade do adoçante reduziu as margens das usinas, tornando difícil compensar adequadamente os produtores de cana.

Os preços do açúcar bruto reagiram logo após essas solicitações se tornarem públicas, corrigindo do nível de 22,7 c/lb. No entanto, não houve um colapso, pois ambos os pedidos foram feitos e o governo ainda não respondeu. É claro que a permissão de ambas as cotas dentro do período da safra 23/24 representaria uma perspectiva extremamente baixista, especialmente para o contrato de julho, pois isso significaria acrescentar 1,7 Mt diretamente aos fluxos comerciais. Mas precisamos ter em mente que há mais em jogo.

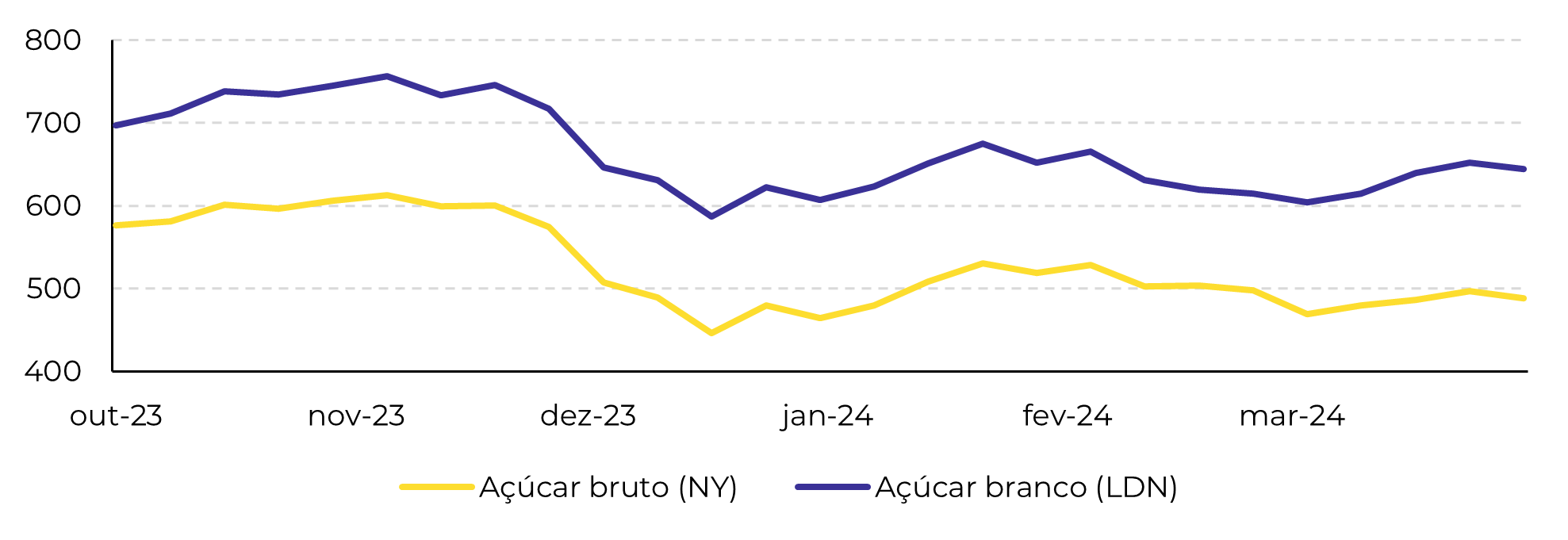

Figura 1: Preços do açúcar em USD/t

Fonte: Refinitiv, hEDGEpoint

Na Índia, permitir as exportações significaria uma reversão dos esforços do governo para garantir o fornecimento e estabilizar a escalada dos preços domésticos, incluindo um retrocesso no programa de etanol. Em dezembro de 2023, o governo proibiu o desvio de açúcar para a produção de etanol, permitindo apenas uma cota de 1,7 Mt, juntamente com a proibição das exportações de açúcar. Pode-se imaginar que o governo esteja mais inclinado a aumentar o desvio para o etanol, retomando o programa, do que permitir qualquer exportação nesta safra. No entanto, o fato de já ter permitido a exportação de 64,5kt para as Maldivas na última sexta-feira deixou o mercado ainda mais cauteloso e ansioso pela resposta do governo quanto ao restante da quota, dando mais força à tendência de baixa. Até o momento, a carta pode ser vista como uma confirmação de que, com o clima mais próximo da média, podemos esperar que a Índia volte a ser exportadora em 24/25.

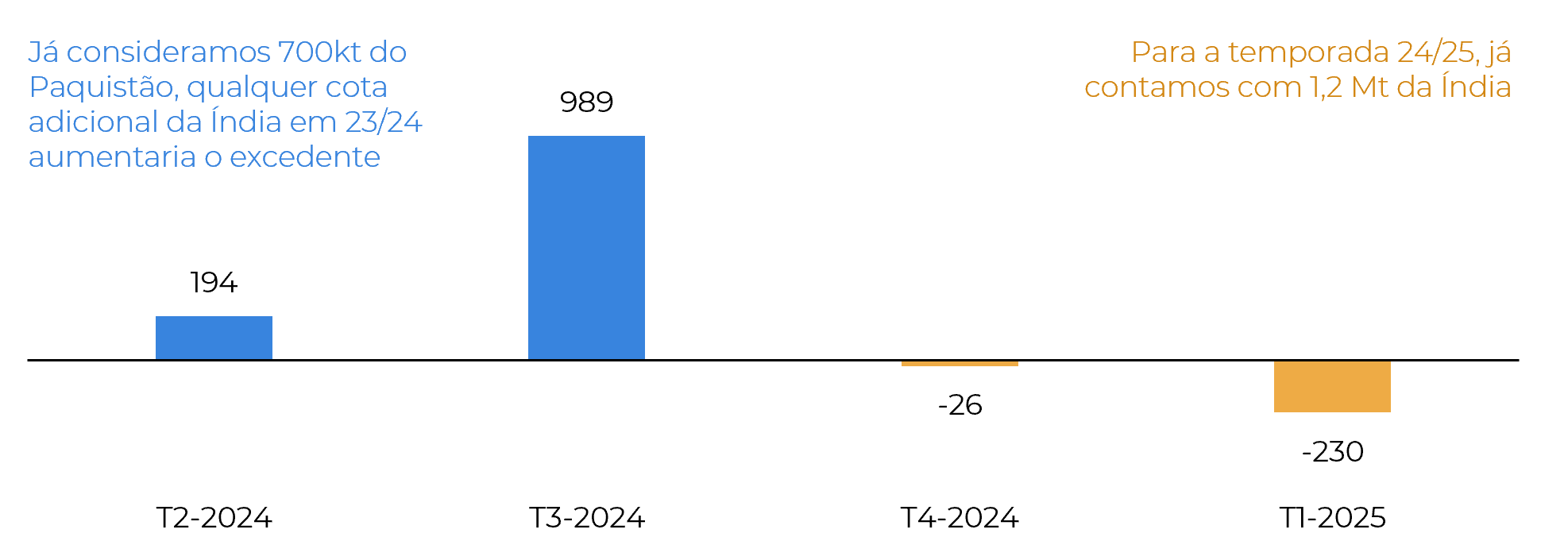

Figura 2: Fluxos comerciais totais ('000t tq)

Fonte: Green Pool, hEDGEpoint

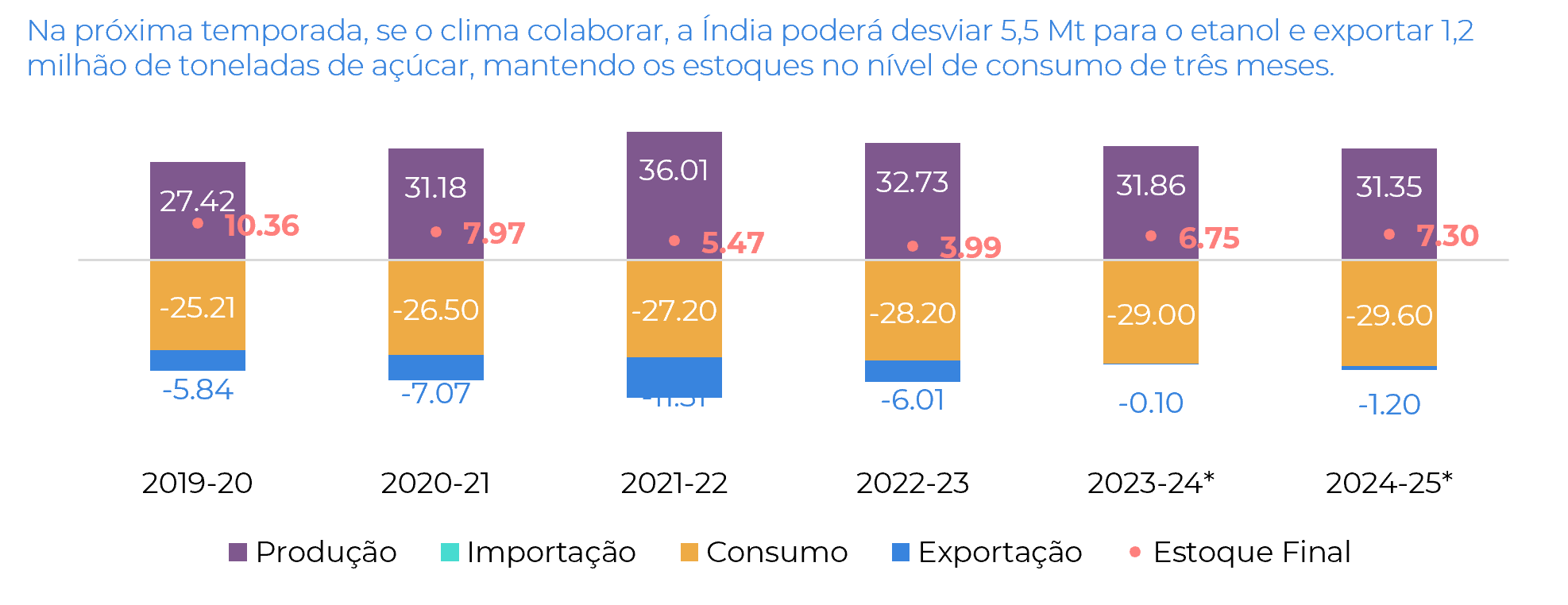

Figura 3: Oferta e demanda de açúcar da Índia

Fonte: ISMA, AISTA, hEDGEpoint

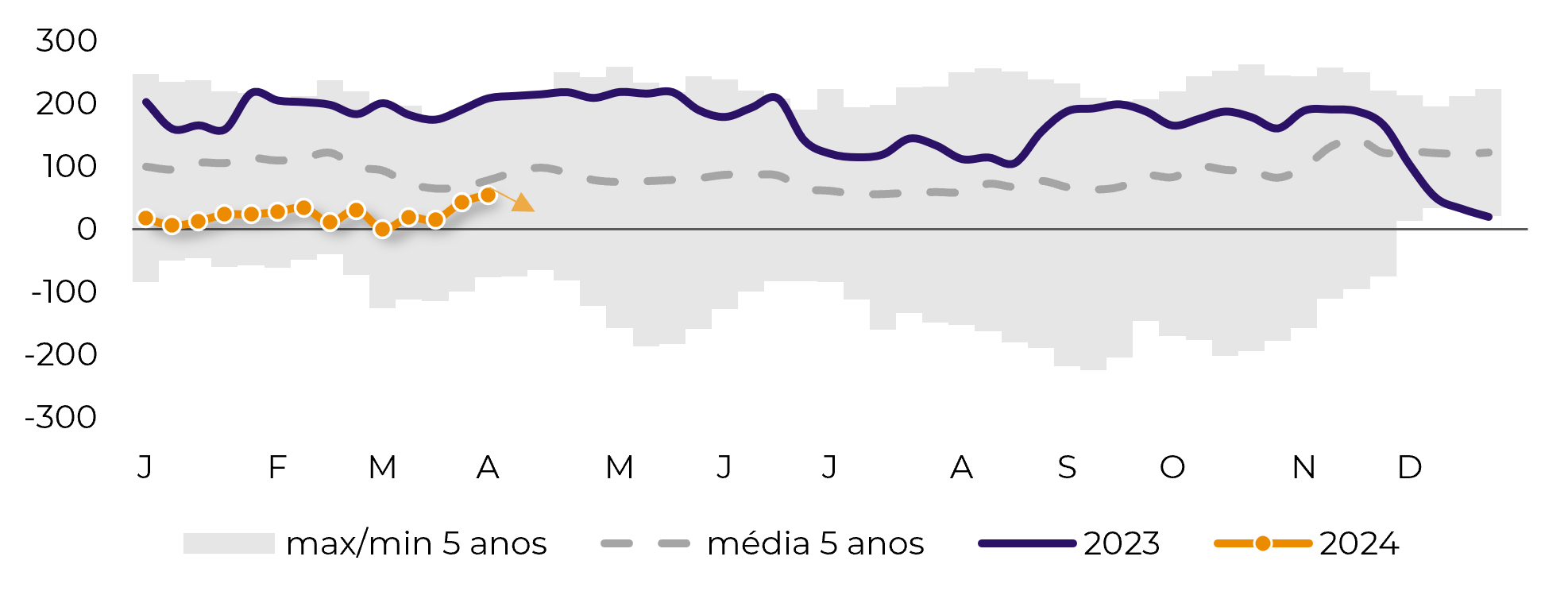

Figura 3: Posicionamento especulativo (‘000 lots)

Fonte: CFTC, hEDGEpoint

Em resumo

A solicitação da ISMA de uma permissão de cota de exportação levou a uma queda nos preços do açúcar, já que a agencia prevê que a Índia deve produzir um total de 32 Mt do adoçante, com um excedente de quase 9 Mt até 30 de setembro de 2024, após o desvio do etanol. A Associação das Usinas de Açúcar do Paquistão também apoiou essa perspectiva baixista, buscando permissões de cotas de exportação devido a um excedente previsto no Paquistão. Os preços do açúcar bruto reagiram, caindo do nível de 22,7 c/lb, e o mercado está cauteloso enquanto aguarda a resposta do governo. A permissão dessas cotas poderia reduzir ainda mais os preços, e a Índia pode se concentrar em aumentar o desvio de etanol em vez de permitir as exportações para estabilizar os preços domésticos. Além disso, as chuvas recentes nas regiões de cana do Brasil, embora insuficientes para a recuperação total, indicam maior disponibilidade de matéria-prima, o que contribui para uma perspectiva de baixa, juntamente com o aumento da oferta no Hemisfério Norte. Consequentemente, espera-se que os preços do açúcar permaneçam baixos, já que os fundos estão cautelosos, aguardando condições climáticas mais claras.

Relatório Semanal — Açúcar

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Victor Arduin

victor.arduin@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento. A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ouvidoria@hedgepointglobal.com) ou 0800-878-8408 (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil