Relatório Semanal Açúcar e Etanol - 2024 05 20

O Centro Sul teve um início forte e o mix está bombando!

- O clima seco no Centro Sul desde meados de abril levou a um forte início da temporada 24/25, com um aumento de 43,41% na moagem de cana e na produção de açúcar, que subiu para 2,6 Mt em abril, em comparação com 23/24.

- Em relação à safra 20/21 (semelhante em termos de clima), a safra 24/25 alcançou um mix açúcar recorde, apesar do menor Açúcar Total Recuperável (ATR), tornando explícito o aumento da capacidade.

- A tendência de baixa nos preços do adoçante é reforçada pela mudança de liderança da Petrobras e por sua decisão de não repassar os custos de importação, bem como pelo aumento do plantio de beterraba na China, o que leva a uma maior produção esperada.

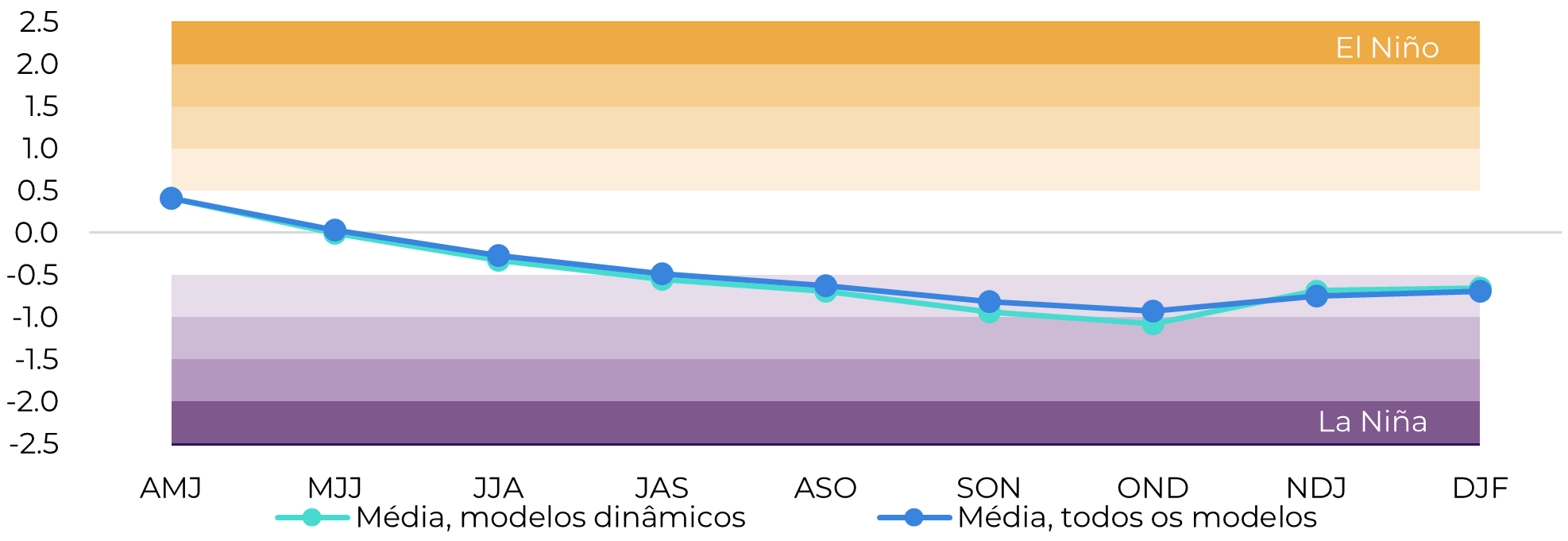

- No futuro, prevê-se que os preços do açúcar permaneçam em uma faixa de 17,5 a 19,5 c/lb, com riscos potenciais de alta apenas a longo prazo por um possível La Niña forte que afete o desenvolvimento da cana na região Centro Sul.

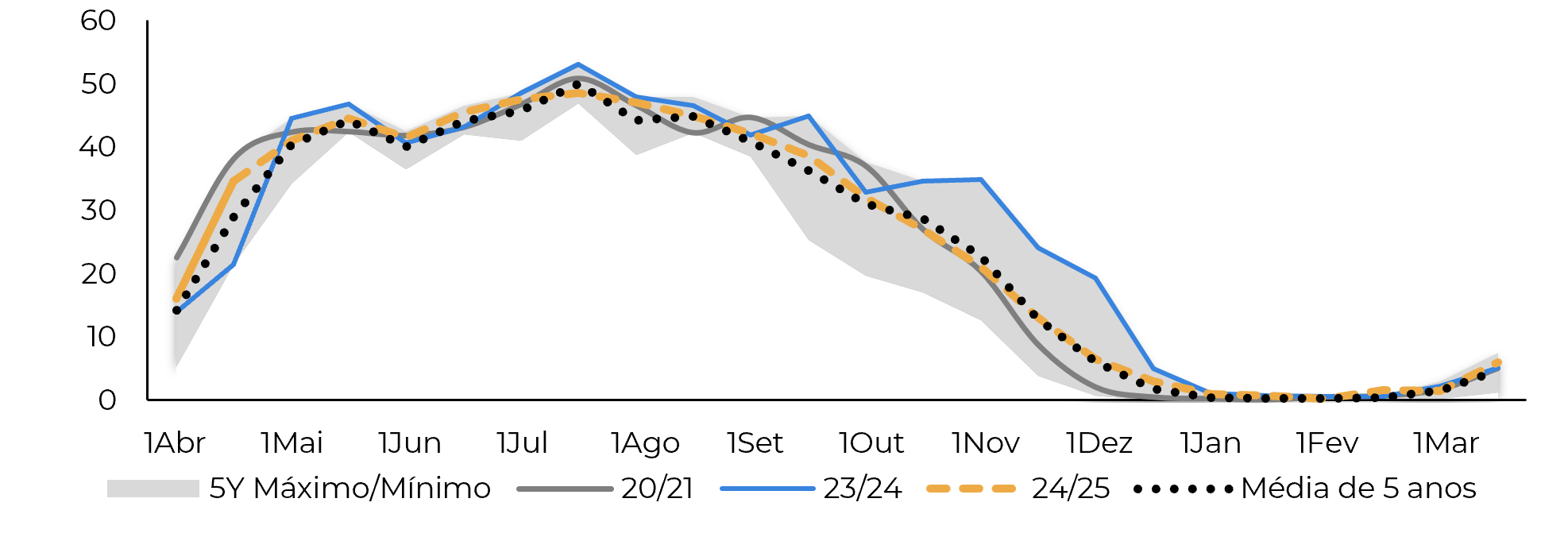

O clima na região Centro Sul continua seco, com níveis de precipitação extremamente baixos nas principais áreas produtoras desde meados de abril. Isso contribuiu para o forte início da safra 24/25, impulsionado pelo açúcar contratado e pela necessidade de entrega. A moagem de cana aumentou 43,41% em abril em comparação com a temporada 23/24. A produção de açúcar também aumentou durante o mês, atingindo 2,6 milhões de toneladas, acima das 1,5 milhões de toneladas anteriores.

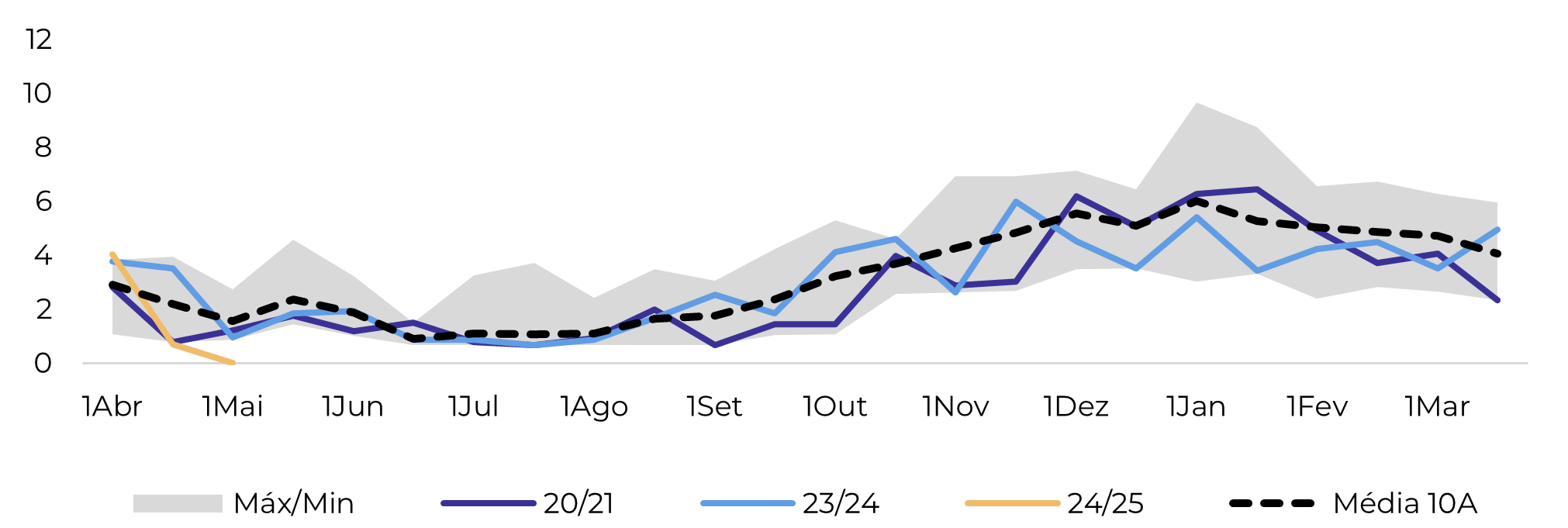

É interessante notar que, comparando esses resultados com a temporada 20/21, que teve padrões de precipitação semelhantes, os volumes de cana e açúcar foram maiores em 20/21 do que em 24/25 até o momento, assim como o Açúcar Total Recuperável (ATR). No entanto, uma tendência notável na atual temporada é o mix açúcar recorde alcançado, apesar do ATR mais baixo, indicando que este deve ser, de fato, mais alto.

Figura 1: Dias perdidos por quinzena (nº de dias)

Fonte: Bloomberg, Somar, Hedgepoint

Figura 2: Moagem por quinzena (Mt)

Fonte: Unica, Hedgepoint

Figura 3: Resumo das estimativas de safra

Fontes: Unica, Hedgepoint

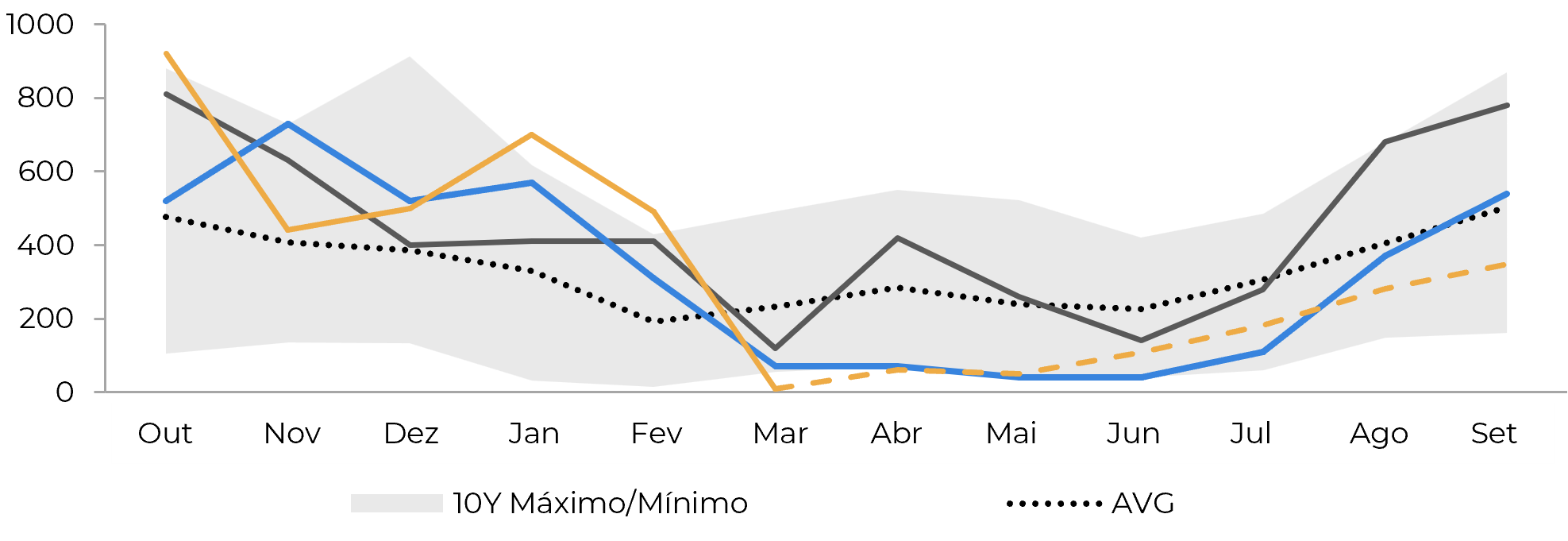

Com menos de 200 kt de açúcar nomeadas do Brasil para a China, o país asiático pode até parecer confortável com o que importou até o momento. No entanto, fontes locais reportaram que o país comprou cerca de 350kt com a queda dos preços da semana passada. Ainda, podemos esperar que sua sazonalidade seja semelhante à do ano passado, já que este volume levaria cerca de 45 dias para chegar ao país depois de embarcados (se do Brazil). Adicionalmente, a arbitragem de importação chinesa tem oferecido menos suporte no curto prazo, já que os preços tiveram que se aproximar de 18c/lb para desencadear compras. Atualmente, considerando apenas o ZCE e sem prêmios, a arbitragem para as importações brasileiras está fechada e orbita em 17,5 c/lb.

Figura 4: Importações totais - China ('000t - exc. xarope e contrabando)

Fontes: CSA, Refinitiv, Greenpool, GSMM, hEDGEpoint

Figura 5: ENSO Nino 3.4 ONI - El Niño, La Niña ou Neutro

Fonte: IRI, Hedgepoint

Em resumo

O clima seco da região Centro Sul desde meados de abril levou a um forte início da temporada 24/25, com um aumento de 43,41% na moagem de cana e na produção de açúcar, que subiu para 2,6 Mt em abril. Foi alcançado um mix de açúcar recorde, apesar do menor Açúcar Total Recuperável (ATR), quando comparado a 20/21. No entanto, as condições de seca podem afetar a qualidade da cana de final de safra, enquanto os novos investimentos em cristalização podem não estar totalmente operacionais, levando a uma ligeira revisão das expectativas do mix de açúcar de 52% para 51,8%, o que ainda garantiria os segundos melhores resultados da região.

Essa perspectiva de produção robusta, combinada com outros fatores de baixa, como a mudança de liderança da Petrobras e o aumento do plantio de açúcar na China, pressionou os preços do açúcar para uma nova faixa de 17,5 a 19,5 centavos de dólar por libra-peso. Apesar dos riscos de alta de longo prazo de um potencial La Niña forte, é improvável que os preços de 2024 aumentem significativamente.

Relatório Semanal — Açúcar

Escrito por: Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por: Laleska Moda

laleska.moda@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil)

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil