Relatório Semanal Açúcar e Etanol - 2024 07 01

Grande entrega, preços mais altos?

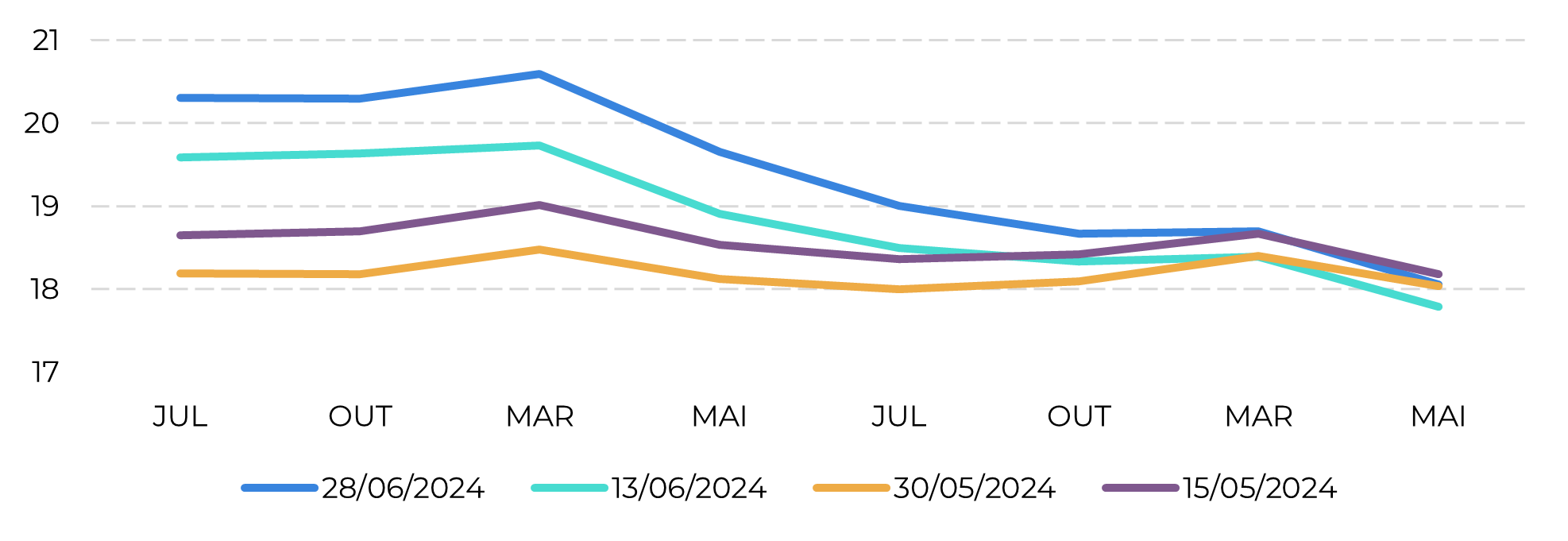

- Na semana passada, o mercado fez a transição do contrato de julho para outubro. Apesar de uma entrega robusta em julho, os preços do açúcar romperam a resistência e alcançaram um patamar acima dos 20 c/lb devido a antecipação do relatório da Unica.

- A falta de chuva aumentou o pessimismo em relação ao mix açúcar, com uma expectativa de 49,5% de mix, moagem de 48Mt e ATR entre 132 e 135 kg/t. O período de seca e a pior qualidade da cana ameaçam manter o mix abaixo de 51% até o final da temporada.

- No entanto, apesar de ter confirmado um mix de apenas 49.7%, o relatório da Unica trouxe um valor superior às expectativas do mercado, e uma surpreendente moagem de quase 49 Mt na primeira quinzena de junho. Os preços do açúcar inicialmente perderam força, mas registraram ganhos durante o último pregão do contrato de julho.

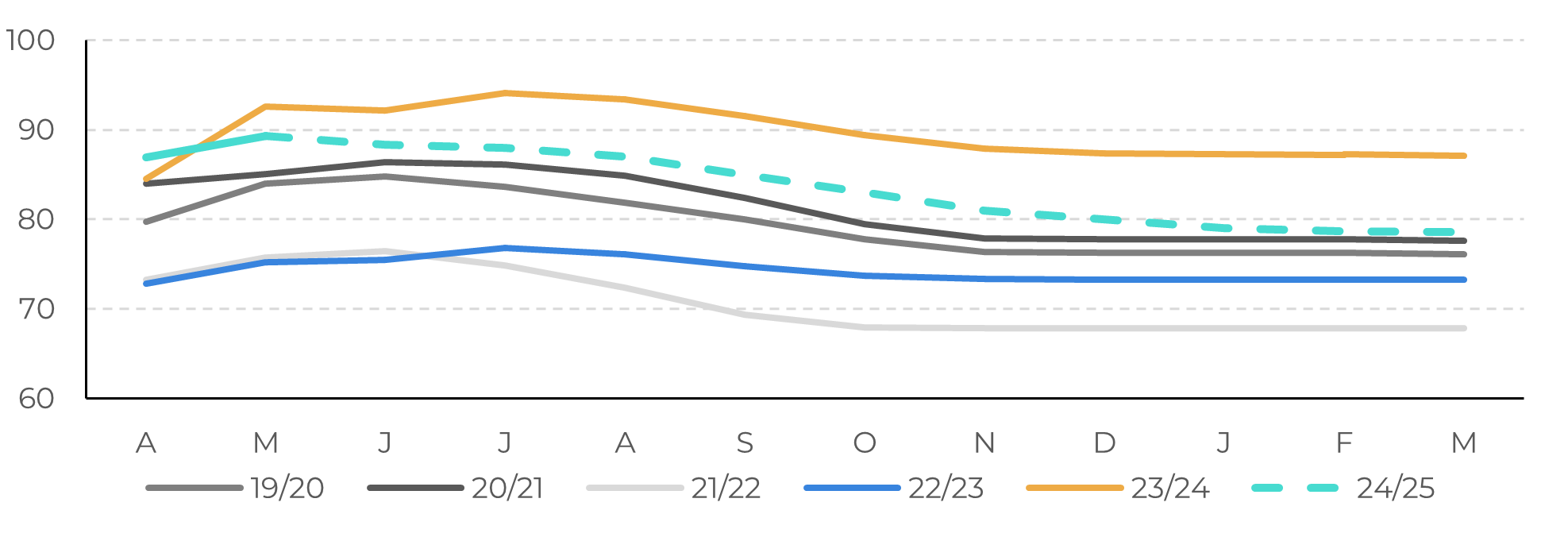

- O mercado está preocupado com o fato de que a qualidade da cana pode impedir um mix de açúcar acima de 51% no acumulado da safra, o que pode reduzir a produção do adoçante no Centro Sul de 41,5 para 41 Mt. Apesar disso, o total de cana por hectare (TCH) continua alto, em 89,35 t/ha.

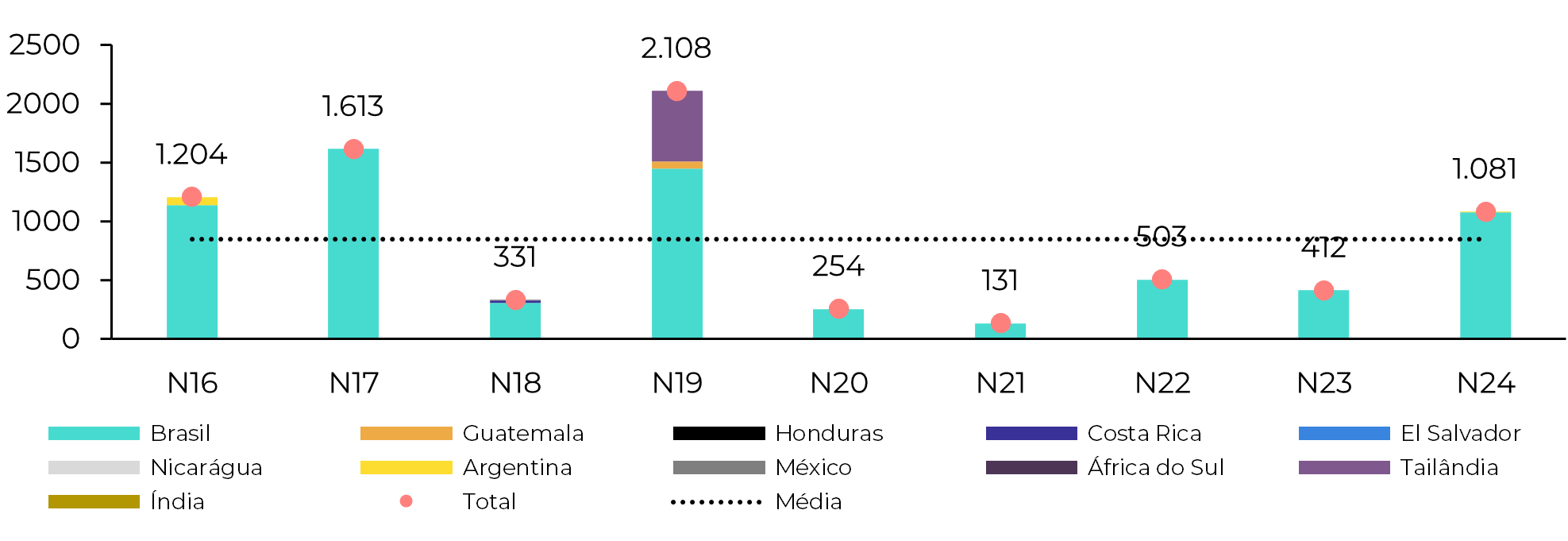

Na semana passada, o mercado mudou seu foco do contrato de julho para o de outubro, quando as opções expiraram e a entrega de julho se aproximou. Durante essa transição, o açúcar encontrou força para ultrapassar sua resistência, levando a análise técnica a apontar para uma recuperação acima de 20 centavos, que foi alcançada na quinta-feira. Notavelmente, apesar de uma entrega robusta esperada para o vencimento de julho, a alta do açúcar pode ser atribuída à expectativa do mercado em relação à divulgação do relatório da Unica.

Figura 1: Curva futura do açúcar bruto (c/lb)

Fonte: Refinitiv, Hedgepoint

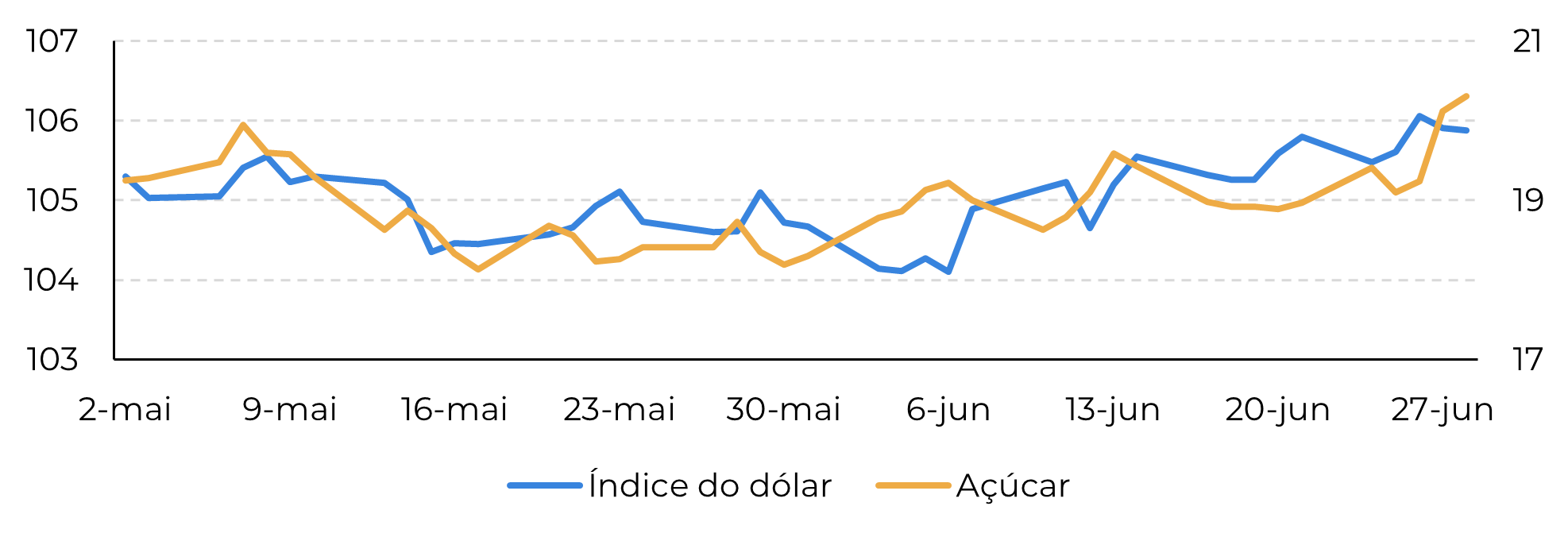

Figura 2: O comportamento de julho próximo ao vencimento superou os efeitos macroeconômicos

Fonte: Refinitiv, Hedgepoint

Em geral, o mercado ainda se preocupa com o fato de que a qualidade da cana possa impedir um mix de açúcar acima de 51%. Como resultado, das atuais estimativas de 41,5 Mt, a produção do adoçante no Centro Sul poderia ser rebaixada para 41 Mt. Essa ideia, juntamente com o fato de que o desenvolvimento da cana foi longe do ideal, é a maior razão por trás do movimento do mercado. No entanto, observe que o Total de Cana por Hectare (TCH) ainda está acima da média histórica. Mesmo sendo 5,2% menor em comparação com a temporada passada, ainda está na extremidade alta dos resultados, em um nível acumulado de 89,35 t/ha.

Figura 3: TCH acumulado – Centro Sul Brasileiro (t/ha)

Fontes: Unica, CTC, Hedgepoint

Fundamentalmente, o formato da curva ainda indica que o mercado espera um aperto maior à medida que se aumenta a dependência do fluxo comercial do Hemisfério Norte. Notícias, como as preocupações relatadas em relação à doença do "red hot" nos campos de cana de Uttar Pradesh, contribuem para essa tendência.

Figura 4: Açúcar bruto – dados preliminares da entregas de julho ('000t)

Fontes: ICE, Green Pool

Em resumo

Embora um dólar americano mais ameno e a recuperação dos preços do complexo energético possam ter contribuído para o desempenho do açúcar, o recente aumento parece ter sido impulsionado principalmente pelo seu próprio mercado. A antecipação do relatório da Unica e os resultados médios do Centro Sul criaram um burburinho que desviou os olhos dos traders da entrega significativa do contrato de julho. Os fundos podem ter aliviado seu posicionamento de vendidos, mas o Brasil ainda pode produzir mais de 41 Mt.

Ainda há muito a ser desvendado. Entender o mix de açúcar parece ser uma das tarefas mais complicadas para esta temporada. Ao mesmo tempo em que o açúcar paga um prêmio considerável em relação ao etanol, a qualidade da cana pode impedir que as usinas atinjam suas metas.

Relatório Semanal — Açúcar

Escrito por: Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por: Laleska Moda

laleska.moda@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil)

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil