Resumindo uma semana volátil

Resumindo uma semana volátil

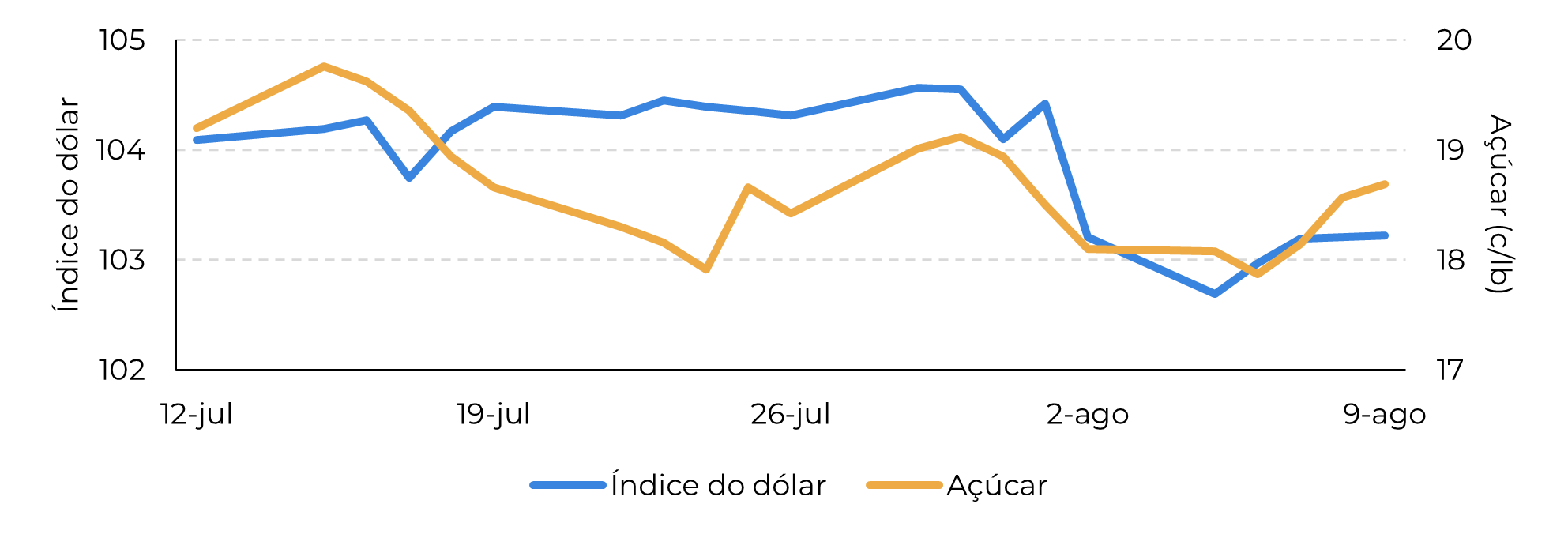

- O mercado de açúcar desacelerou, reduzindo o interesse dos traders e tornando-o mais vulnerável a fatores externos. O Real mais fraco tem sido um importante fator de baixa, sobrescrevendo os efeitos de alguns fatores macroeconômicos mais amplos, como os dados fracos sobre empregos nos EUA e a correção do dólar no início da semana anterior.

- Ainda, a recente volatilidade macroeconômica se estabilizou, com o BRL e o índice do dólar se recuperando, aliviando um pouco a pressão de venda sobre as commodities, ao final da semana passada.

- Entre os principais fatores a serem observados no mercado do adoçante estão as possíveis compras chinesas de açúcar e as preocupações com incêndios e geadas na região Centro Sul do Brasil.

- As contínuas restrições à exportação da Índia contribuem para o lado do suporte, enquanto a produtividade positiva da beterraba na Rússia contribui para a dinâmica atual do mercado, sugerindo um potencial excedente se o clima favorável continuar.

A recente lentidão no mercado de açúcar causou um menor interesse por esse mercado, especialmente quando comparamos o volume negociado com a marca atingida em Junho, em 100k. Nesse contexto, era natural que o açúcar fosse afetado pelos desenvolvimentos macroeconômicos adversos das últimas semanas. A divulgação de dados ruins sobre empregos nos EUA em julho pelo Bureau of Labor Statistics indicou uma economia em desaceleração, o que desencadeou um aumento da pressão de venda nos EUA e em outros importantes mercados acionários, elevando os preços dos títulos e reduzindo algumas taxas de empréstimo. A maioria dos traders agora espera que o Federal Reserve corte as taxas de juros em pelo menos 25 pontos em sua reunião de setembro. Embora a queda do dólar normalmente apoie as commodities, como visto no mercado de grãos, os fundamentos do açúcar continuam fracos. Além disso, como o Brasil é seu principal fornecedor, a desvalorização contínua do real continua sendo um fator de baixa significativo. Portanto, outros mercados, como o de café, cacau e grãos, oferecem uma experiência mais emocionante para os traders.

No entanto, com o passar dos dias, algumas dessas tendências macro foram corrigidas. Depois de atingir 5,88, o BRL voltou para 5,65 BRL/USD. Enquanto isso, o índice Dolar também mostrou alguma recuperação, aliviando a venda e permitindo que as commodities voltassem aos seus níveis de negociação orientados pelos fundamentos.

Figura 1: O açúcar não reagiu aos movimentos da moeda americana

Fonte: Refinitiv

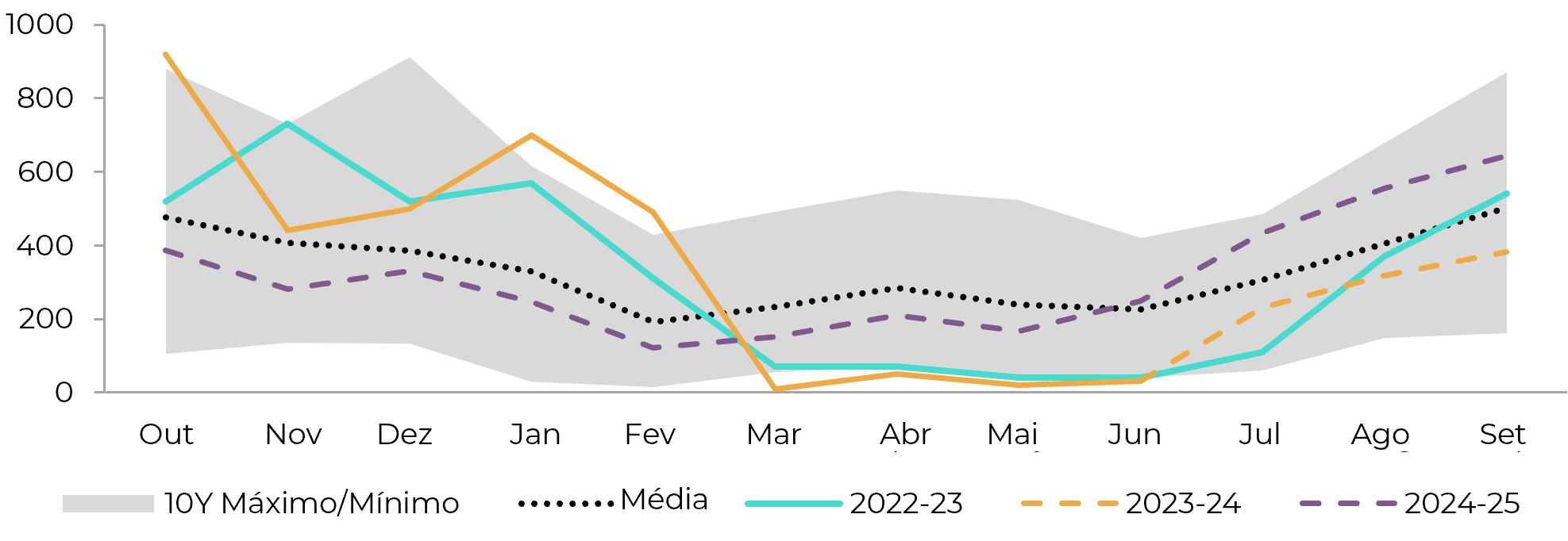

Figura 2: Total de importações - China ('000t - exceto xarope e contrabando)

Fontes: GSMN, CSA, Refinitiv, Greenpool, hEDGEpoint.

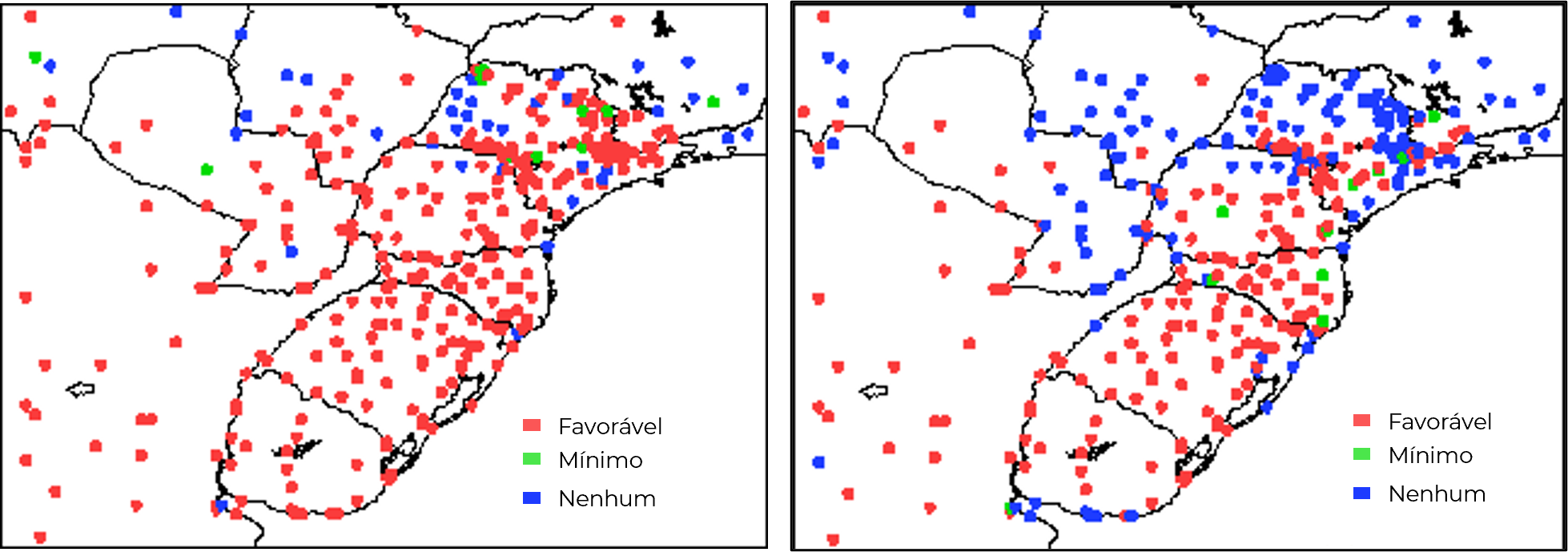

De acordo com o Climatempo, as geadas do fim de semana deveriam afetar a área de cana no sudoeste do Paraná, na metade sul do Mato Grosso do Sul e no centro-sul de São Paulo. No entanto, os danos foram restritos, como o esperado, com o principal impacto sendo a queima de folhas em áreas que ainda não foram colhidas, já que as geadas não foram intensas ou generalizadas. Além disso, não se espera que elas durem vários dias consecutivos nessas regiões, mas podem voltar a acontecer entre os dias 13 e 14.

Como resultado, a recente recuperação dos preços do açúcar para 18,5 centavos de dólar por libra-peso se encaixa nas discussões em andamento. Não apenas o ambiente macroeconômico se estabilizou, mas o mercado também ganhou novos tópicos para se concentrar. Além dos fatores mencionados anteriormente, a Índia também foi abordada na semana passada. Na quinta-feira, o Ministério de Alimentos e Comércio da Índia anunciou que continuaria a restringir as exportações de açúcar para garantir o fornecimento interno adequado e apoiar as metas de produção de etanol do país. Embora esse desenvolvimento não altere significativamente o cenário conhecido, qualquer notícia da Índia nesta época do ano tende a agitar o mercado e impactar os preços.

Figura 3: Risco de geada nas madrugadas de 13 (esquerda) e 14 (direita) de agosto no CS do Brasil

Fonte: CPTEC, INPE

Do lado da baixa, vários países estão contribuindo para a recuperação esperada no Hemisfério Norte durante a temporada 24/25. Por exemplo, os resultados dos testes de beterraba da Rússia foram notavelmente positivos. Embora as geadas da primavera tenham afetado negativamente a semeadura na Rússia central, o rendimento da região aumentou 38% em relação ao ano passado, elevando o rendimento total do país para 19,2 t/ha - um aumento de 11% em relação à temporada 23/24. Se as condições climáticas favoráveis continuarem, a Rússia poderá atingir um nível de produção de açúcar de 6,85 milhões de toneladas.

O mercado precisa levar em conta todas as notícias, mas uma coisa permanece verdadeira: estamos caminhando para mais um ano de superávit, especialmente se o clima continuar favorável.

Em resumo

O mercado de açúcar desacelerou recentemente, causando uma queda no interesse devido aos fundamentos mais fracos que dificultam a concorrência com ativos mais voláteis, como o cacau e o café. Embora as recentes correções macroeconômicas tenham se estabilizado, os principais pontos de monitoramento incluem as possíveis compras chinesas de açúcar, preocupações com geadas e incêndios no Brasil e as contínuas restrições de exportação da Índia. Além disso, a melhora na produção de beterraba na Rússia, o clima favorável na Índia e um TCH persistentemente alto no Centro Sul brasileiro aumentam o potencial excedente em 24/25.

Relatório Semanal — Açúcar

Escrito por: Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por: Laleska Moda

laleska.moda@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil)

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil