Os preços estão pegando fogo

Os preços estão pegando fogo

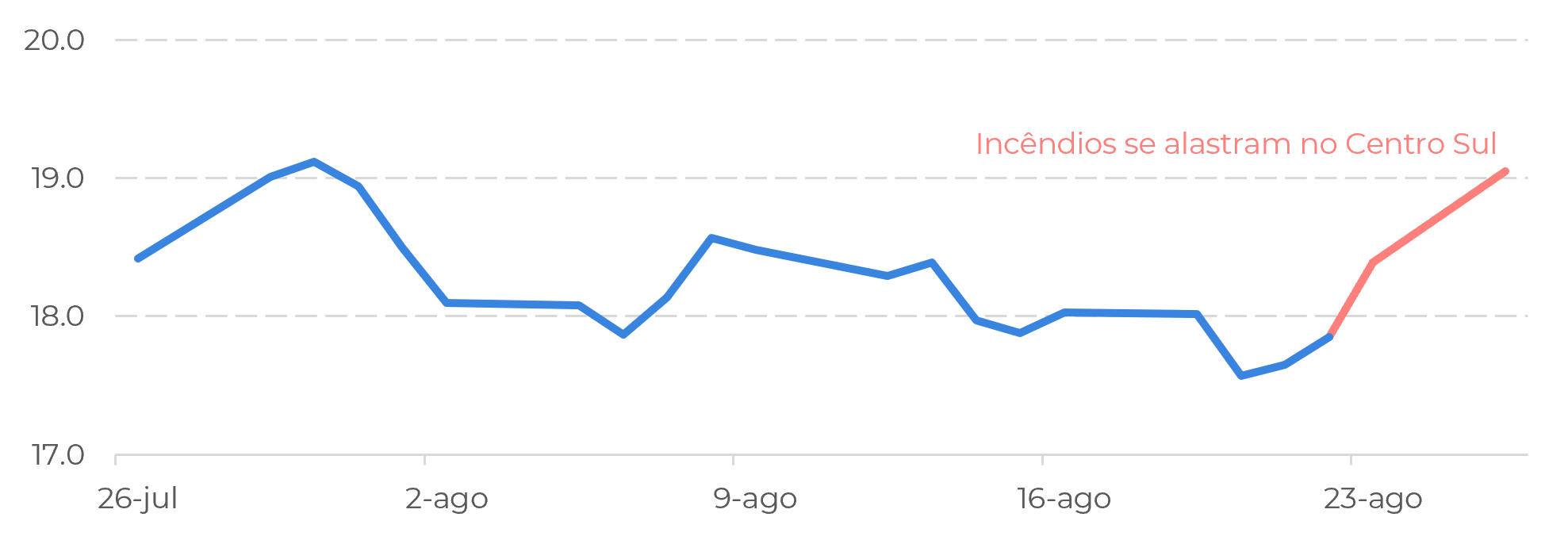

- O sentimento do mercado está mudando, com suporte de curto prazo – especialmente após as queimadas no Centro-Sul – mas sem retorno às altas de dezembro passado. Os fluxos comerciais permanecem mais confortáveis do que os níveis do ano anterior.

- O posicionamento especulativo e a visão otimista da Conab foram algumas das razões por trás da fraqueza da semana passada. O fato de o mercado ainda estar esperando que o TCH e a moagem apresentem alguma correção também contribuiu para que os preços testassem o piso de 17,5 c/lb.

- No entanto, as conversas sobre uma morte súbita foram impulsionadas pelos incêndios registrados na região Centro Sul, acelerando a recuperação dos preços de volta para 19 c/lb.

- Neste relatório, analisamos alguns cenários e tentamos apontar uma possível faixa de preço durante a entressafra.

- Uma premissa importante é considerar um leve aumento nos volumes de cana em 25/26, justificado pelas previsões meteorológicas preliminares positivas.

O sentimento do mercado parece estar mudando. Embora os fundamentos não indiquem um aperto semelhante ao de 2023, a estrutura do mercado de açúcar está se tornando cada vez mais suportiva no curto prazo. No entanto, é improvável que os preços retornem às máximas registradas em dezembro passado.

Em primeiro lugar, o posicionamento especulativo estava confortavelmente vendido até meados da semana passada, pelo menos. Apesar das crescentes discussões sobre uma possível "morte súbita" no Centro Sul do Brasil, os dados atuais mostram a resiliência da região. Embora se espere que o forte TCH (toneladas de cana por hectare) e a rápida colheita comecem a ser corrigidos em breve, os números finais ainda devem ser maiores do que em 2021/22, o último ano de morte súbita. Como resultado, os fundamentos não foram fortes o suficiente para desencadear mudanças de posição e recuperação de preços, especialmente devido às condições climáticas favoráveis para o desenvolvimento da cana e da beterraba no Hemisfério Norte.

Figura 1: Preços do açúcar bruto comportamento mensal (c/lb)

Fonte: Refinitiv

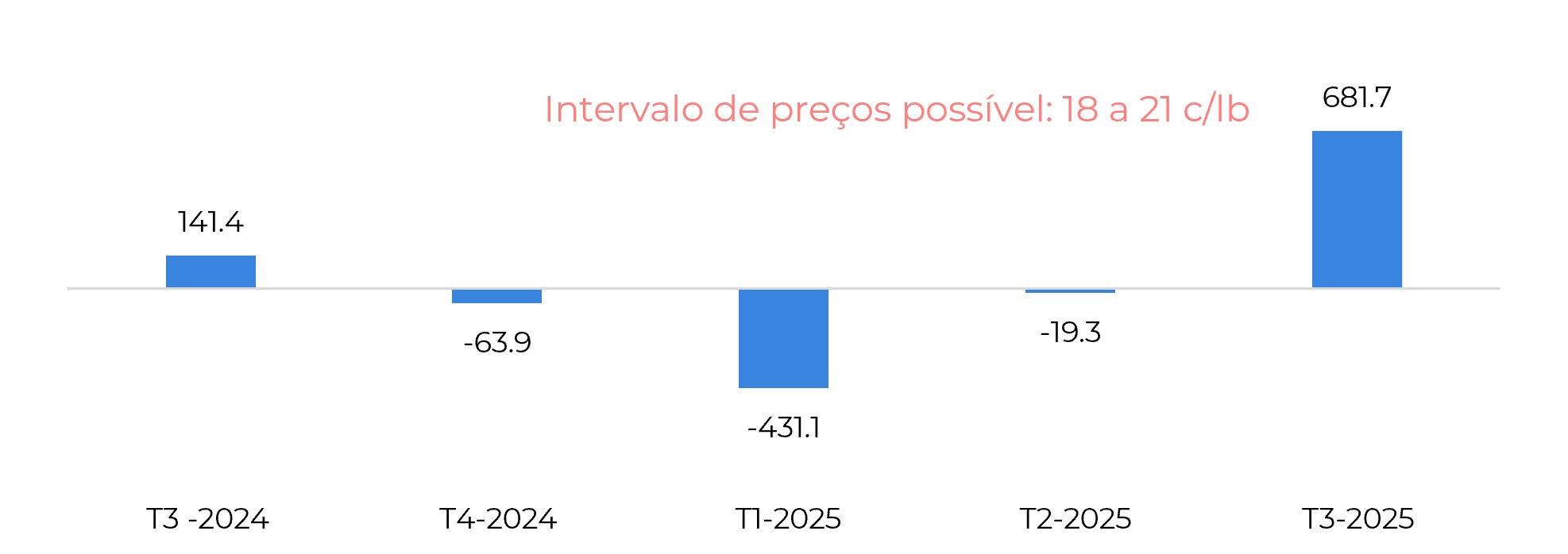

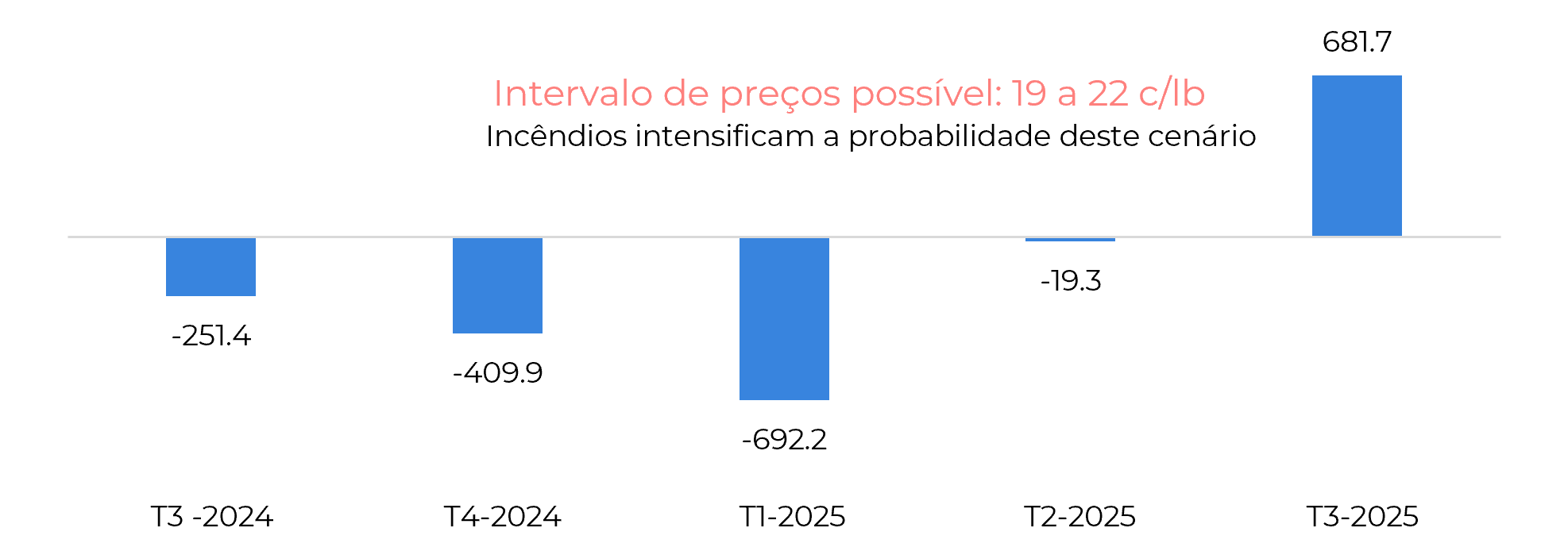

Entretanto, considerando que os incêndios podem comprometer ainda mais a produção, exploramos alguns cenários. Com 614 Mt de cana como nosso caso base, o que aconteceria com os fluxos comerciais se o cenário de "morte súbita" piorasse, os incêndios continuassem afetando a região e a produção total de cana caísse para cerca de 600 Mt?

Figura 2: Fluxos comerciais totais - Caso base: 614Mt de cana (Mt tq)

Fonte: GreenPool, Hedgepoint

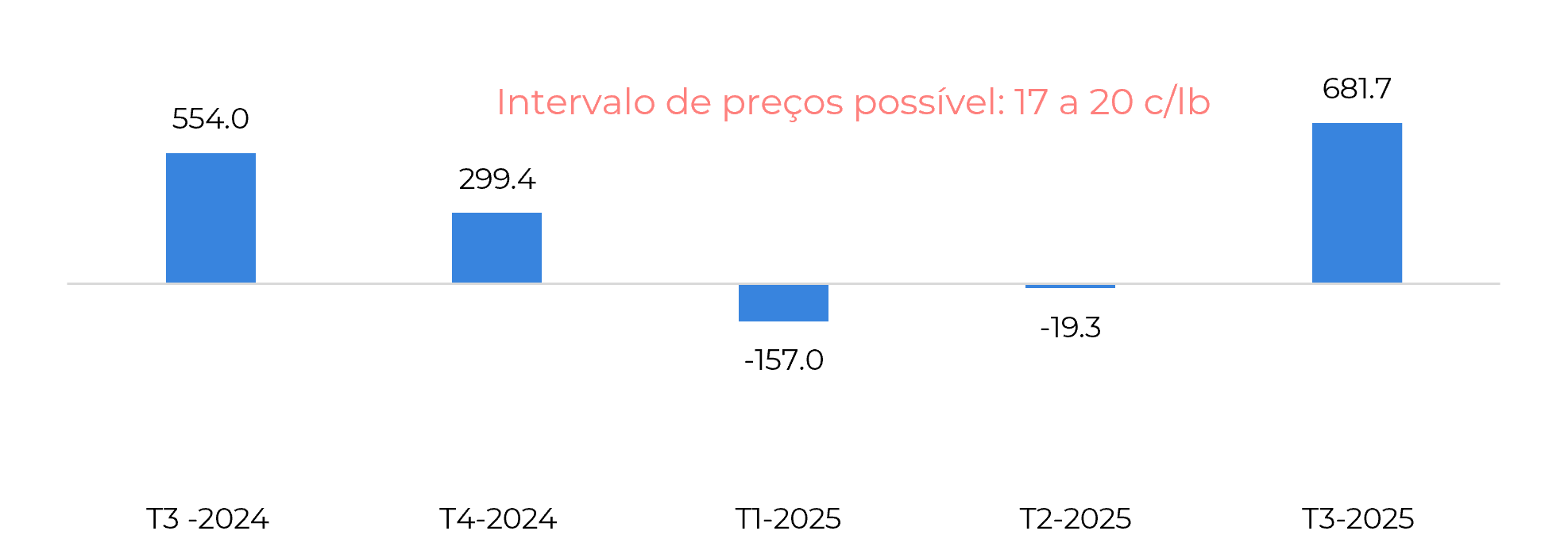

E se as estimativas da Conab estiverem mais próximas dos números finais para o Centro-Sul e formos surpreendidos por um resultado mais saudável, próximo de 630 Mt?

É claro que a temporada de entressafra daria suporte aos preço em ambos os casos, mas a faixa poderia variar significativamente. Se a produção cair para 600 milhões de toneladas, com a produção de açúcar em 39,8 milhões de toneladas, estimamos uma possível faixa de preço de 19c/lb a 22c/lb, alcançando o linite superior duante a entressafra. Com 614 milhões de toneladas, essa faixa poderia cair 1c/lb, ficando entre 18c/lb e 21c/lb. Se o cenário se tornar mais baixista, poderemos voltar à faixa de preço observada entre junho e meados de agosto, flutuando entre 17c/lb e 20c/lb. Essa projeção é um “palpate educado”, que depende de uma leve recuperação durante a temporada 2025/26.

Figura 3: Fluxos comerciais totais - Caso de alta: 600Mt de cana (Mt tq)

Fonte: GreenPool, Hedgepoint

Figura 4: Fluxos comerciais totais - Caso de baixa: 630Mt de cana (Mt tq)

Fonte: GreenPool, Hedgepoint

É possível que a região se recupere pelo menos marginalmente na próxima temporada. O NOAA revisou a intensidade do La Niña para um nível neutro-negativo, sugerindo um clima mais mediano durante a janela crítica de desenvolvimento da cana no Centro Sul, o que poderia levar a um resultado mais favorável. Mantendo nossas estimativas preliminares em 620 milhões de toneladas, após o início da nova temporada, poderíamos observar alguma correção de preços, o que seria baixista para o contrato de maio de 2025 e os que o seguem. Portanto, a estrutura do spread reflete os fundamentos atuais.

Em resumo

O sentimento do mercado está mudando, com suporte de curto prazo, mas sem retorno às altas de preços de dezembro passado. Os fluxos comerciais estão mais confortáveis do que o estimado em 2023, e o posicionamento especulativo e o otimismo da Conab contribuíram para a queda dos preços na semana passada. O mercado ainda está aguardando ajustes nos níveis de TCH e no ritmo de moagem de 24/25, o que levou os preços a testar o piso de 17,5c/lb. No entanto, relatos de incêndios na região Centro Sul rapidamente levaram os preços de volta a 19c/lb. Devemos ter em mente que a extensão do impacto desses incêndios ainda não foi totalmente contabilizada e que, embora queimada, parte da cana ainda pode ser moída, comprometendo apenas parte de sua produtividade e teor de açúcar. Portanto, embora contribua para a probabilidade do nosso cenário de alta, consideramos o nível de 600Mt com certo ceticismo

Relatório Semanal — Açúcar

Escrito por: Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por: Laleska Moda

laleska.moda@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil)

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil