Relatório Semanal de Café - 2024 06 21

- Os contratos do café arábica e robusta têm oscilado nos últimos dias na espera de maiores definições quando à produção global na safra 24/25.

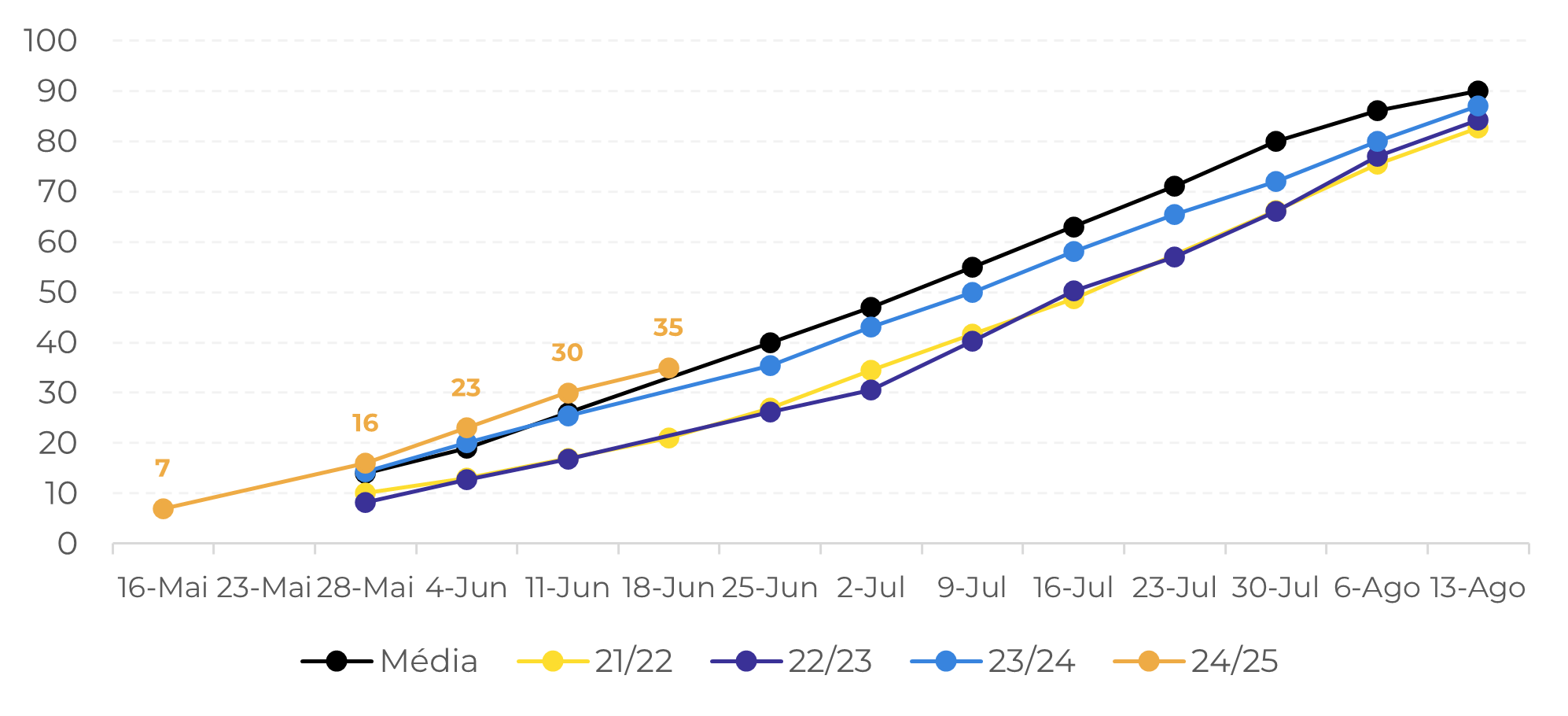

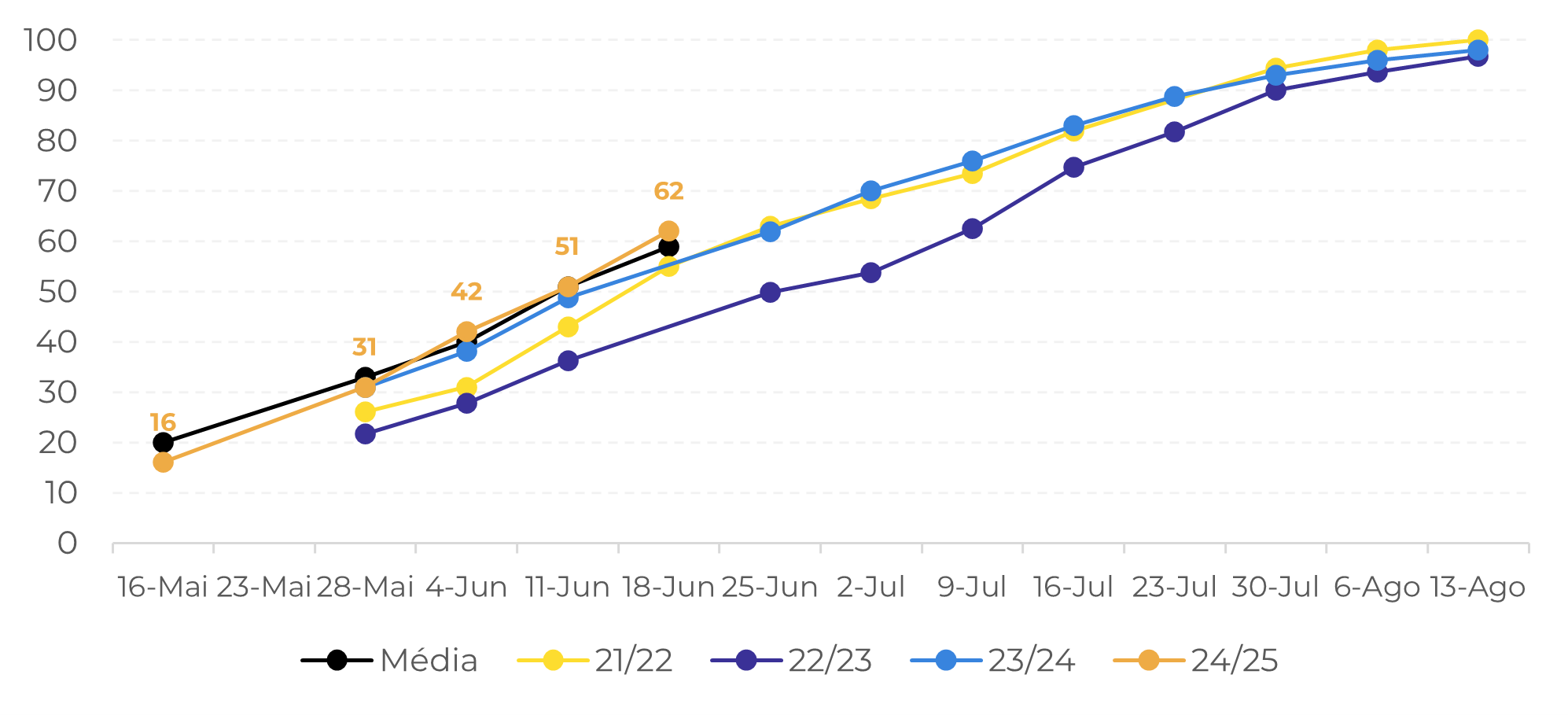

- No Brasil, a colheita vem ganhando ritmo nas últimas semanas e já atinge 44% do total, segundo dados da Safras & Mercado. As expectativas quanto à produção, no entanto, ainda são mistas, visto que problemas de peneira e rendimento seguem sendo reportados.

- Do lado do robusta, ainda que as chuvas tenham retornado ao Vietnã, seguem as preocupações quanto ao impacto do clima mais seco até maio na produção de 24/25.

- Ainda assim, os números publicados pelo USDA nesta semana indicam um aumento da produção global em 24/25, para 176,23 M scs, o que auxiliaria na recuperação dos estoques, após um quadro de oferta mais apertada em 23/24 (169,18 M scs).

- Quanto à demanda, o departamento reduziu as estimativas de 23/24, para 167,54 M scs, especialmente com reajustes nos dados de UE e EUA, mas projeta uma recuperação para 24/25, com o consumo global chegando a 170,63 M scs.

Mercado se mantém volátil na expectativa da safra 24/25

O mercado de café tem oscilado nos últimos dias à espera de novidades em relação a produção global. No Brasil, a colheita vem ganhando ritmo rapidamente em junho, sendo que até esta semana dados da Safras & Mercado apontavam para um volume colhido de 44% no País. Apesar do avanço dos trabalhos, ainda têm sido reportado preocupações quanto à menor peneira dos grãos e rendimento, tanto no arábica quanto para o conilon, com crescentes dúvidas quanto ao impacto desses problemas na produção brasileira.

No Vietnã, o mercado também mantém cautela quanto aos possíveis impactos do clima na produção de 24/25 no país. Ainda que as precipitações tenham retornado em maio, os níveis seguem abaixo das médias históricas e ainda é cedo para ser descartada uma possível queda na produtividade em relação à 23/24. Na América Central, o clima quente e seco até estas últimas semanas também pode ter efeito no desenvolvimento da temporada 24/25.

Este cenário de possível oferta restrita em um novo ciclo tem também feito com os futuros em LN e NY voltassem a operar próximos dos níveis vistos em abril.

Fonte: Safras & Mercado

Fonte: Safra & Mercado

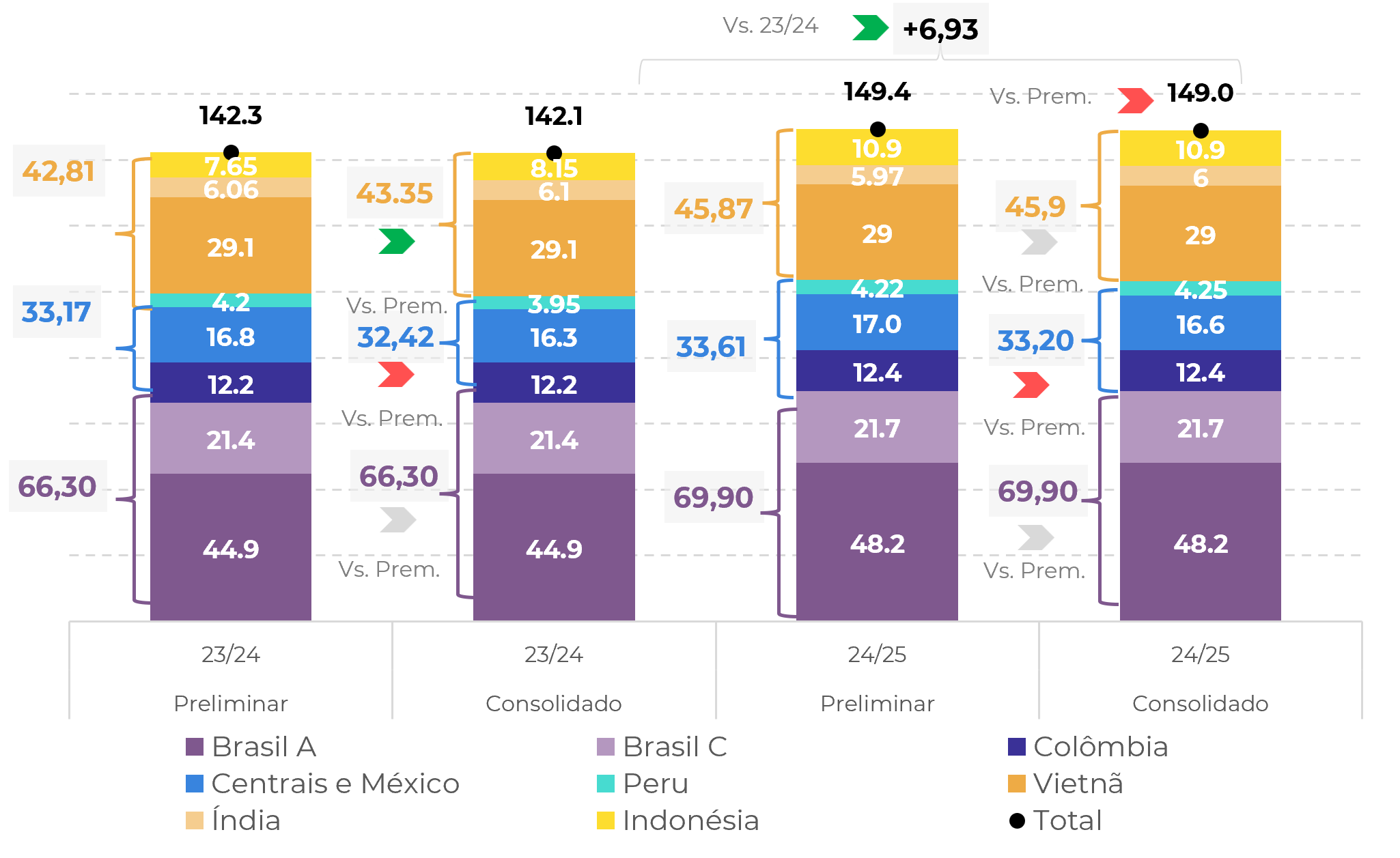

Nesta semana o USDA também atualizou seus números globais de safra: em junho foram revisados para baixo os números de 23/24 e 24/25, em relação ao dados preliminares, devido aos ajustes feitos na América Central, após os efeitos do El Niño na região. Entretanto, o departamento ainda aponta para forte avanço na produção global em 24/25, passando para 176,23 M scs, ante as 169,18 M scs de 23/24. Nas principais regiões produtoras, o avanço está projetado em 6,93 M scs em 24/25.

Ainda que, de forma geral, seja esperada uma recuperação da produção em 24/25, a maior parte dos agentes do mercado acredita que esse avanço será pequeno. Por exemplo, nossas estimativas para os principais países produtores é de avanço de pouco mais de 1 M scs neste próximo ciclo, com espaço para reajustes a depender do clima nos próximos meses.

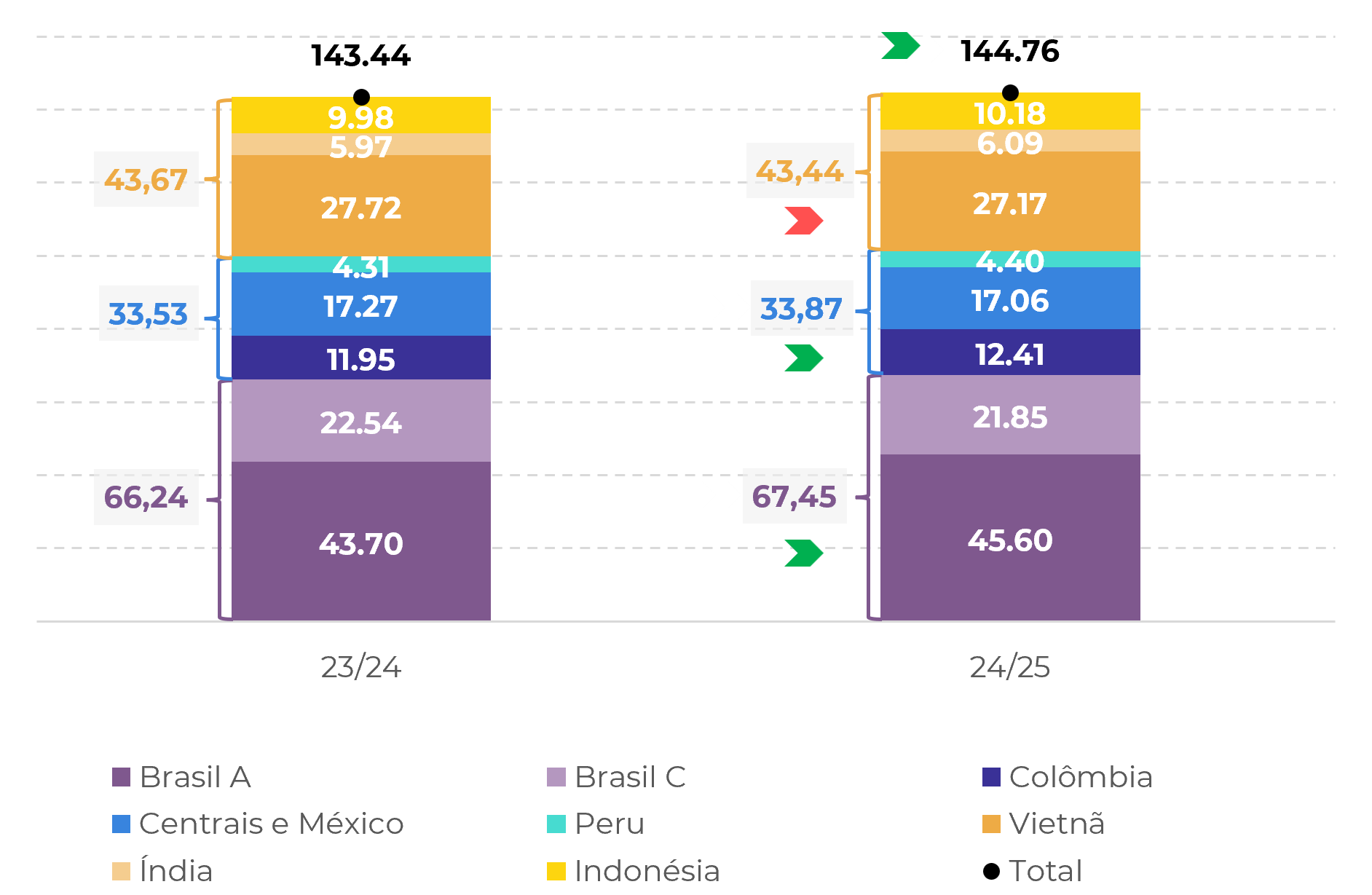

Já em relação à demanda, os números da USDA apontam para um reajuste negativo entre os números preliminares para 23/24, com a demanda global na temporada indo para 167,54 M scs (frente 170,22 M scs nos resultados preliminares), pressionado pela correção especialmente nos números de Europa e EUA. Para 24/25, o departamento apontou para recuperação, para 170,63 M scs. Com a maior produção projetada para 24/25, no entanto, as estimativas apontam para uma recuperação dos estoques finais (25,78M vs. 23,93 M scs em 23/24).

Fonte: : USDA, Hedgepoint

Fonte: Hedgepoint

Em resumo

O mercado do café está à espera de maiores novidades em relação à produção de 24/25. Números da USDA desta semana apontam para um cenário mais apertado em 23/24, mas uma recuperação em 24/25, o que levaria a um cenário mais baixista.

Entretanto, as percepções iniciais ainda são de um mercado mais justo nos próximos meses. No Brasil, a produção deve avançar em 24/25, mas ainda podemos ver leves reajustes devido aos problemas de rendimento. Na Ásia, ainda há dúvidas quanto ao efeito do clima em 2023 e começo de 2024 na produção de 24/25, especialmente no Vietnã.

O clima na América Central também deve entrar em foco nas próximas semanas, visto os baixos volumes de precipitações e altas temperaturas até o começo de junho. Assim, o mercado no curto prazo deve seguir oscilando, na espera de maiores definições quanto à oferta

Relatório Semanal — Café

Escrito por Laleska Moda

laleska.moda@hedgepointglobal.com

Revisado por Natália Gandolphi

natalia.gandolphi@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil