Relatório Semanal Macroeconomia - 2024 03 05

Expectativas de inflação mostram ancoragem nos EUA

- Por conta da surpresa altista nos dados de inflação em janeiro deste ano, temos visto um Fed mais cauteloso em relação ao tão esperado corte de juros. Em

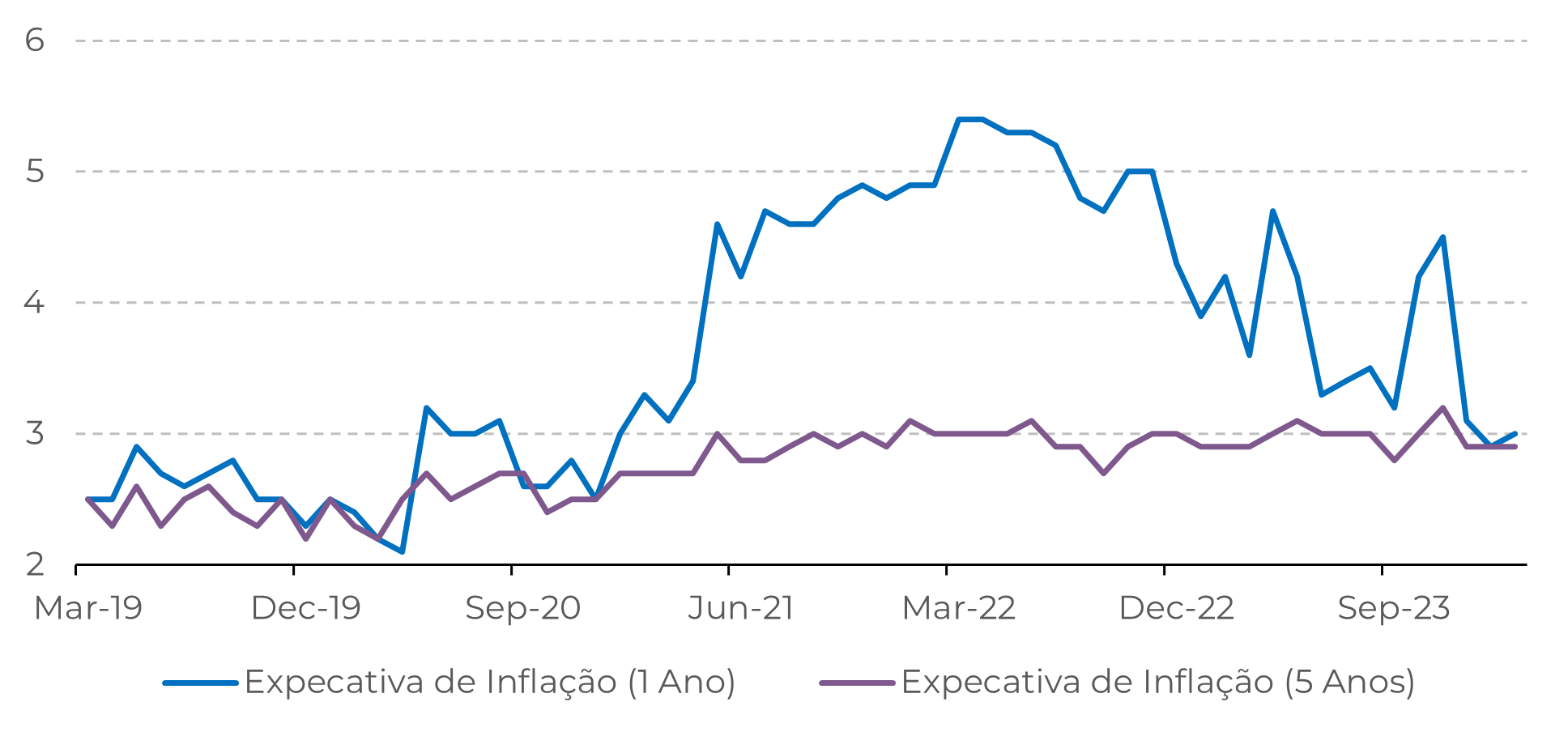

- Na comunicação oficial do último encontro, adotou-se um tom mais hawkish em relação à política monetária. Apesar de ter aumentado a aversão ao risco, o discurso foi importante para continuar ancorando as expectativas de inflação.

- No entanto, mesmo diante de um cenário ainda incerto devido a possíveis choques externos vindos da Europa ou do Oriente Médio, a tendência é que ocorra um corte de juros em junho deste ano.

Introdução

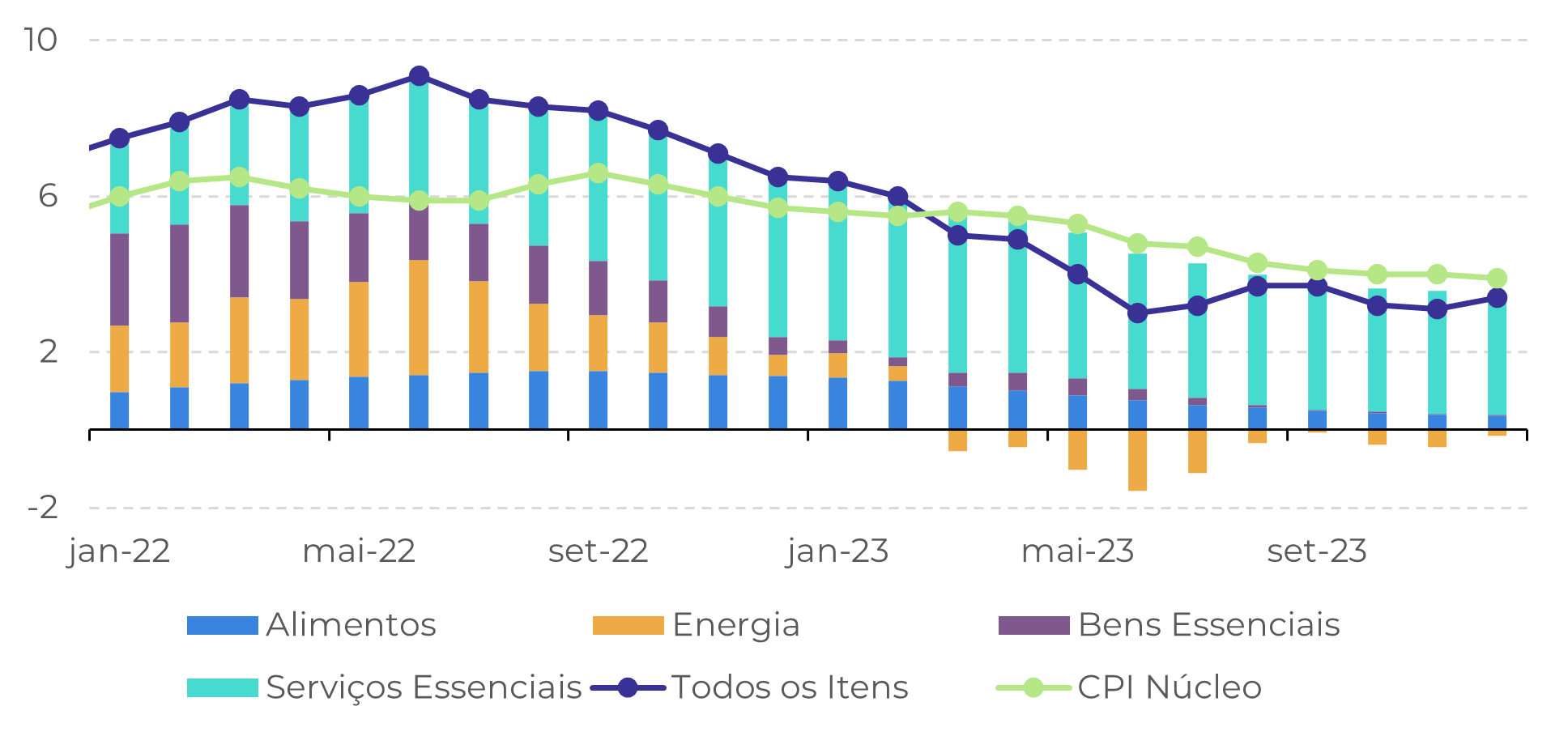

Um dos eventos mais significativos do cenário econômico internacional em 2024, sem dúvida, é o corte de juros nos Estados Unidos. Apesar de a inflação estar no seu pior nível dos últimos 30 anos, a rápida e firme resposta da política monetária restritiva conseguiu, ao longo dos últimos 20 meses, desacelerar a inflação de uma alta de +9.1% (junho/22) para +3.1% (janeiro/24).

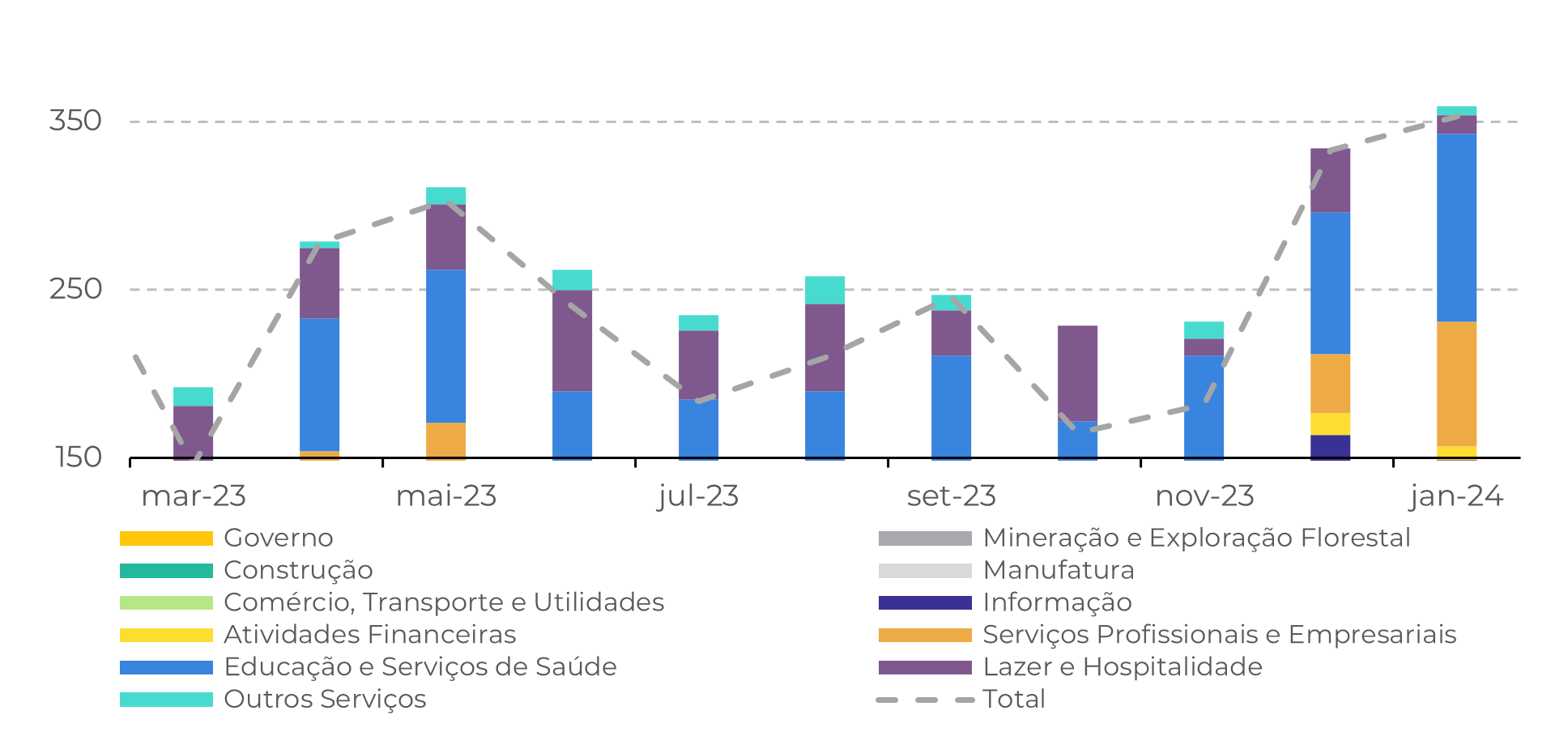

No entanto, surpresas altistas no mercado de trabalho, como o último relatório de empregos não-agrícolas que registrou um aumento de 353 mil vagas (+6,01%), e a persistência da inflação em alguns setores de serviços, como transporte e cuidados médicos, levaram o Fed, em sua última reunião, a adotar uma postura mais cautelosa em relação à flexibilização dos custos de empréstimos no país. Apesar disso, as expectativas de inflação parecem estar bem ancoradas, pintando um cenário favorável para a inflação este ano. Este será o foco de nossa análise.

Fonte: Bureau of Labor Statistics

Fonte: Bureau of Labor Statistics

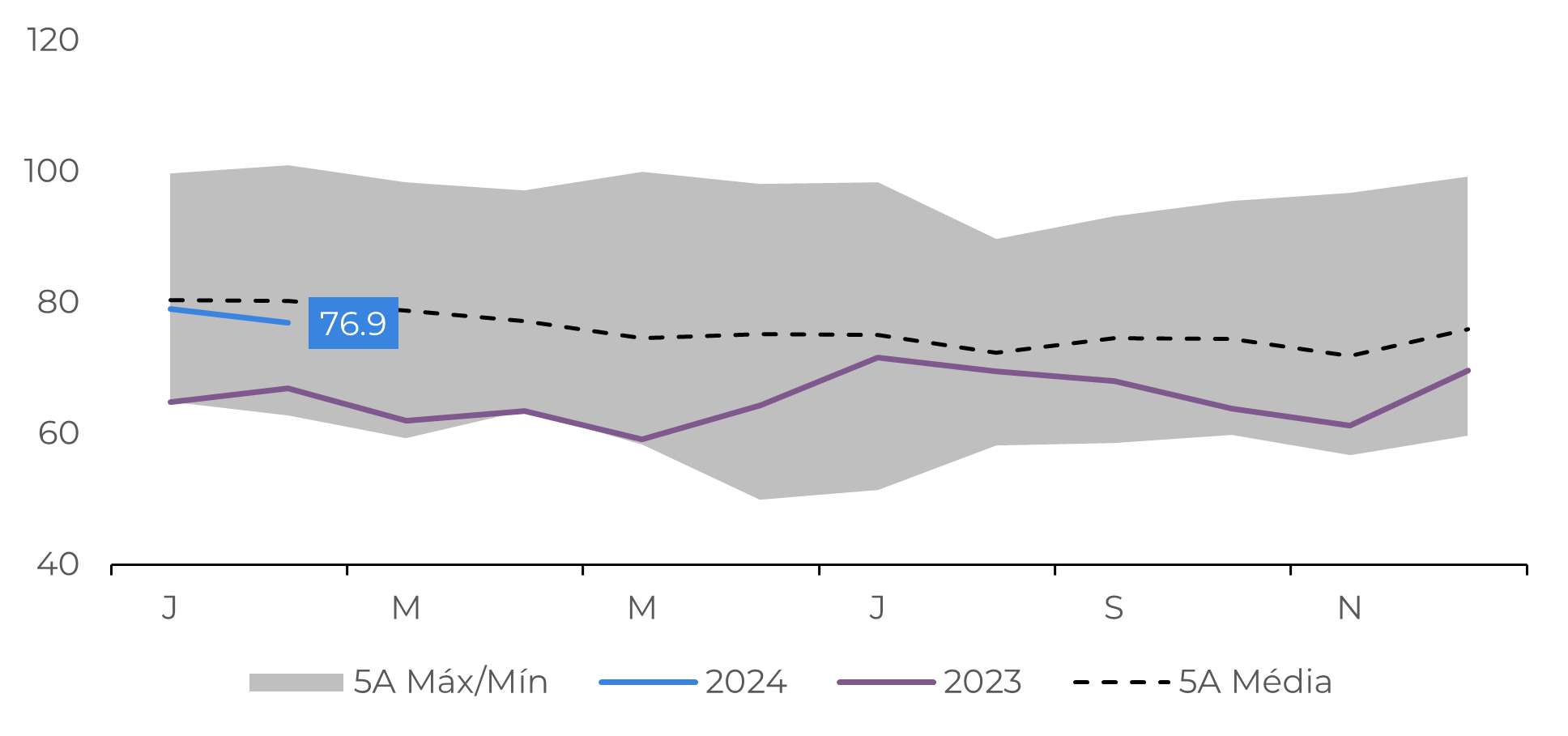

Com tom hawkish no discurso do Fed e a inflação caminhando em direção à meta, as expectativas continuam ancoradas

Fonte: University of Michigan

Fonte: University of Michigan

Em Resumo

Relatório Semanal — Macro

Escrito por Victor Arduin

victor.arduin@hedgepointglobal.com

Revisado por Alef Dias

alef.dias@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento.

A HPGM não atua como Consultor/Assessor de Negociação de Commodities oferecendo negociação personalizada ou consultoria de investimento aos clientes. Os clientes devem confiar em seu próprio julgamento independente e em consultores/assessores externos antes de entrar em qualquer transação introduzida pela empresa.

A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ombudsman@hedgepointglobal.com) ou 0800-878-8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil