Os efeitos da flexibilização monetária dos EUA sobre as commodities

Os efeitos da flexibilização monetária dos EUA sobre as commodities

- Depois de uma frustrante primeira metade do ano à espera de um corte na taxa de juros dos EUA, o FOMC realizou o afrouxamento da política monetária americana em setembro com um corte agressivo de 50 pontos-base.

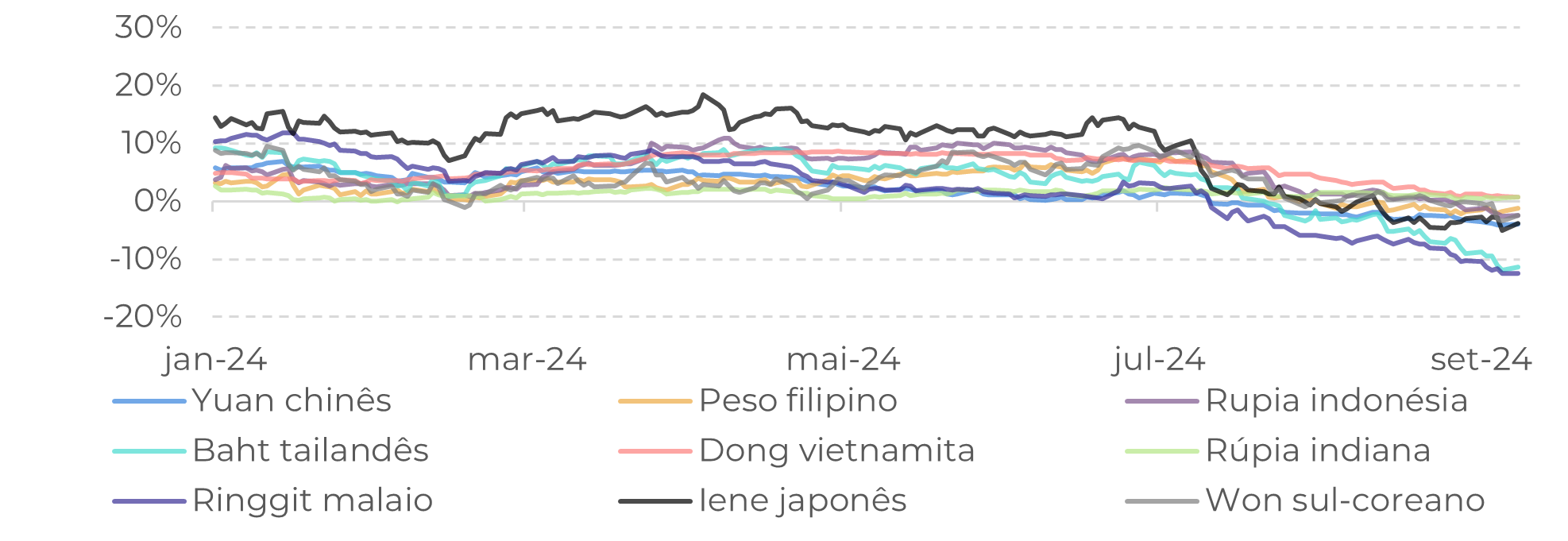

- Devido às taxas de juros mais baixas, o dólar norte-americano se enfraqueceu, o que representa um fundamento de alta para as commodities, já que a maioria das matérias-primas são cotadas em dólares, que agora estão mais baratas para os detentores de outras moedas.

- Além disso, após a queda nas taxas de juros dos EUA, as economias asiáticas estão encontrando espaço para afrouxar suas políticas monetárias restritivas, gerando perspectivas de maior crescimento no continente em 2025.

- Entretanto, alguns riscos significativos permanecem no mercado e merecem atenção, como questões estruturais na economia chinesa e no mercado de trabalho dos EUA.

Introdução

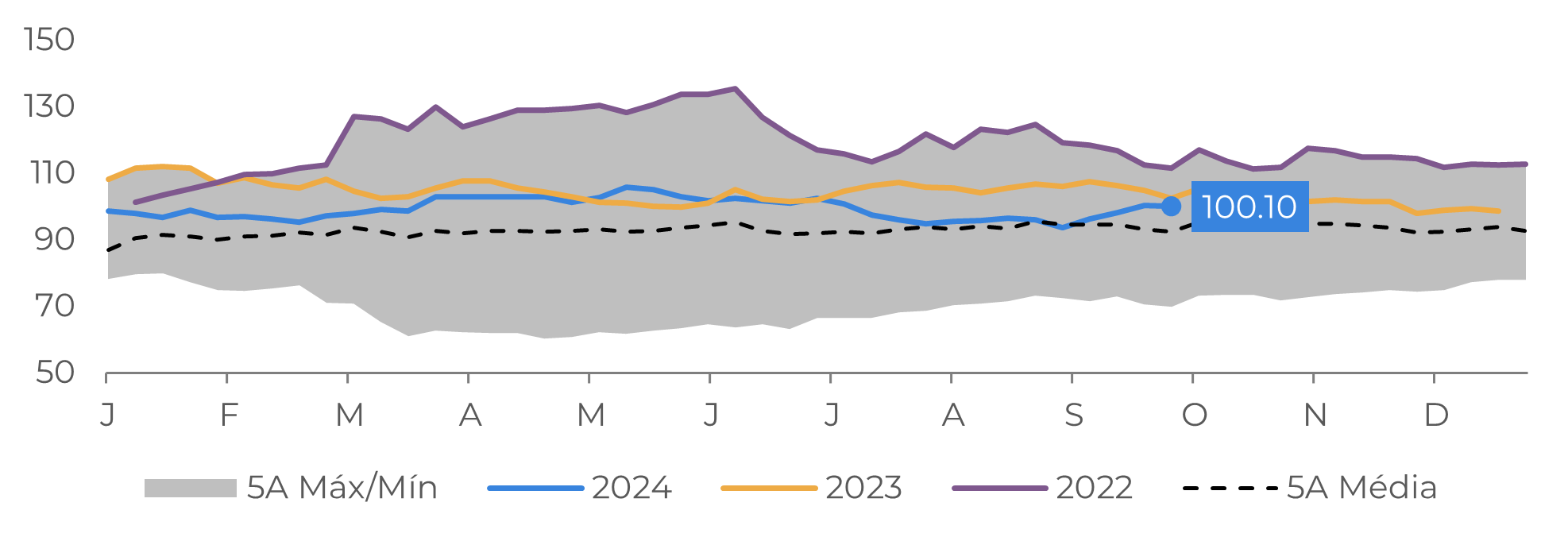

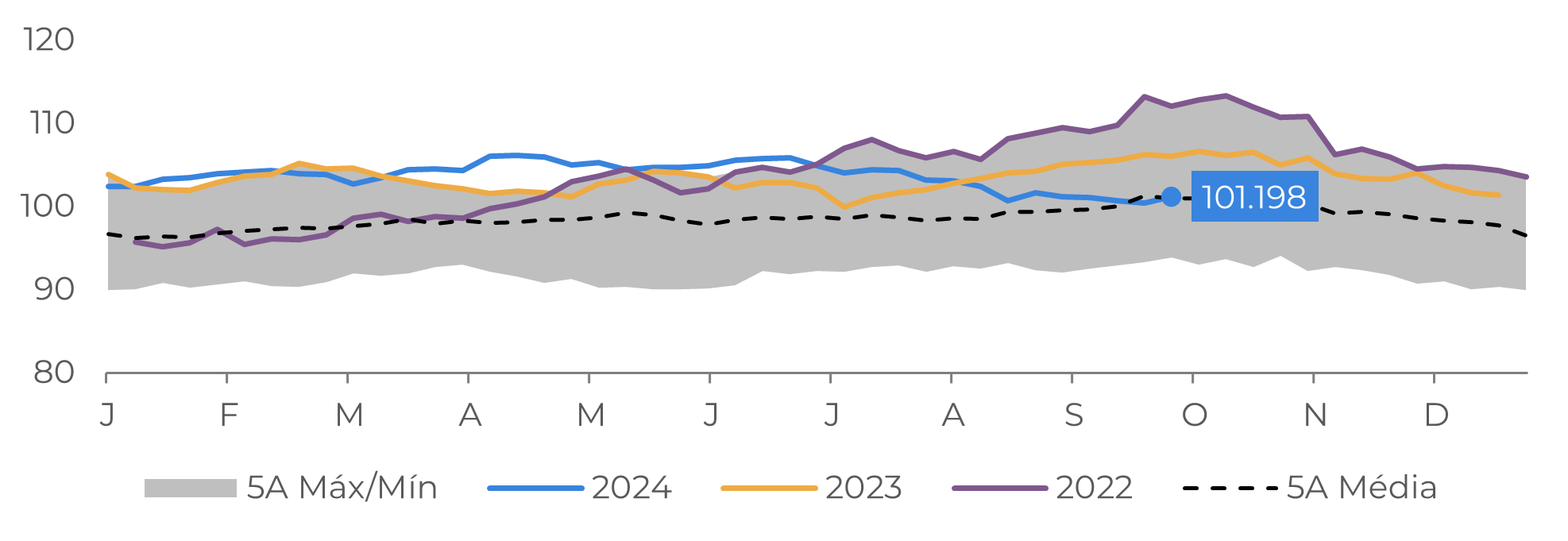

Nos últimos anos, devido à alta inflação global, vários bancos centrais foram forçados a aumentar as taxas de juros para conter os aumentos de preços, o que afetou mercados voláteis, como o de ações e o de matérias-primas. No contexto de políticas monetárias mais rígidas, os custos de empréstimos nos EUA se destacaram como um dos principais fatores que limitaram um mercado mais altista para commodities, especialmente para futuros de grãos e softs. Isso ocorre porque a maioria desses produtos são negociados em dólares, e a moeda norte-americana tende a se valorizar quando as taxas de juros dos EUA são altas.

Entretanto, com o início do ciclo de corte de juros em setembro na maior economia do mundo, já estamos observando reflexos de alta no mercado, conforme demonstrado pelo Índice BBG, que subiu 2,97 pontos (+3,06%) desde a decisão do Fed.

Devido a esses acontecimentos, vamos explorar alguns cenários que podem beneficiar as commodities nos próximos meses.

Fonte: Refinitiv

Fonte: Refinitiv

As economias asiáticas podem aumentar a demanda por commodities agrícolas

Fonte: Refinitiv

O mercado ainda apresenta riscos significativos

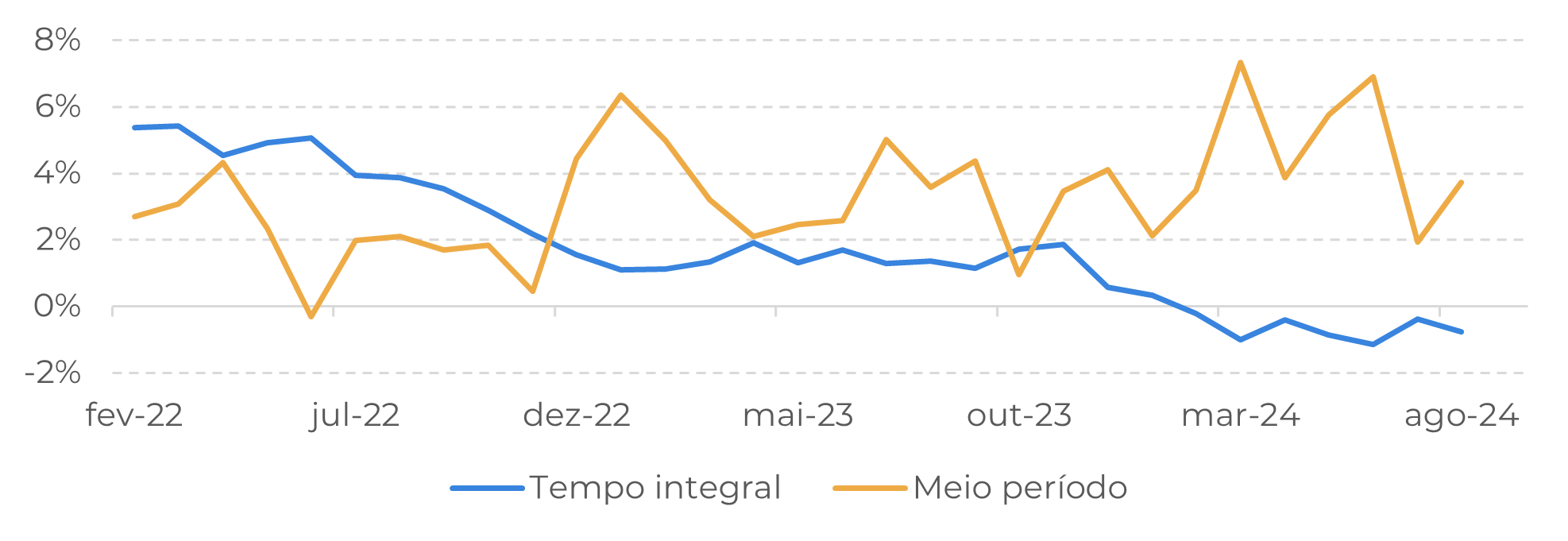

Enquanto no Oriente o vetor de risco mais significativo para o mercado de commodities vem da China e dos desdobramentos do conflito entre Israel-Hamas, no Ocidente, os sinais do mercado de trabalho dos EUA também são preocupantes. Os efeitos das taxas de juros americanas ainda estão repercutindo na economia, o que pode elevar a taxa de desemprego no país para quase 5% em 2025. Embora a probabilidade seja baixa, o risco de uma recessão não pode ser completamente descartado. Além disso, o crescimento do emprego em tempo parcial e o declínio dos cargos em tempo integral são sinais de alerta.

Nesse contexto, podemos observar gradualmente melhorias no mercado de commodities em meio ao fortalecimento dos fundamentos da demanda da Ásia, enquanto os dados macroeconômicos dos EUA podem levar a correções nos próximos meses.

Fonte: Bloomberg

Em Resumo

Relatório Semanal — Macro

Escrito por Victor Arduin

victor.arduin@hedgepointglobal.com

Revisado por Livea Coda

livea.coda@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil