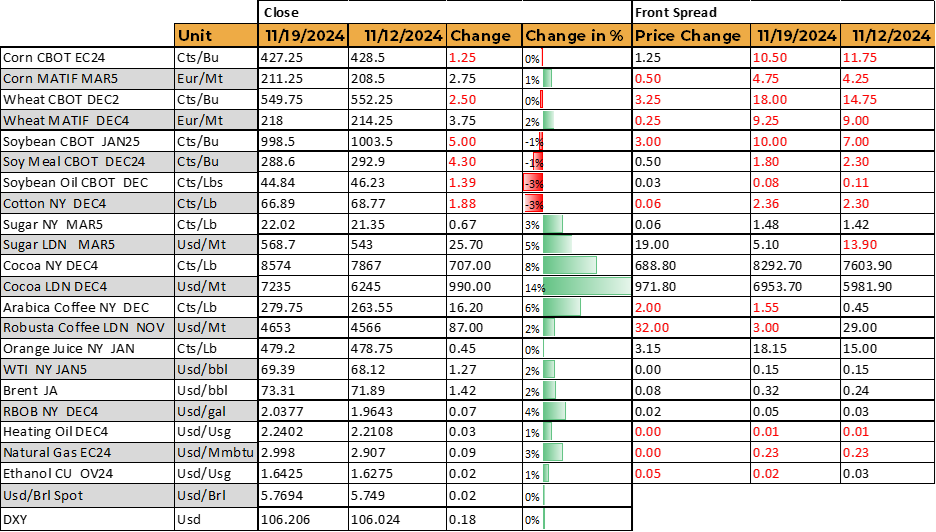

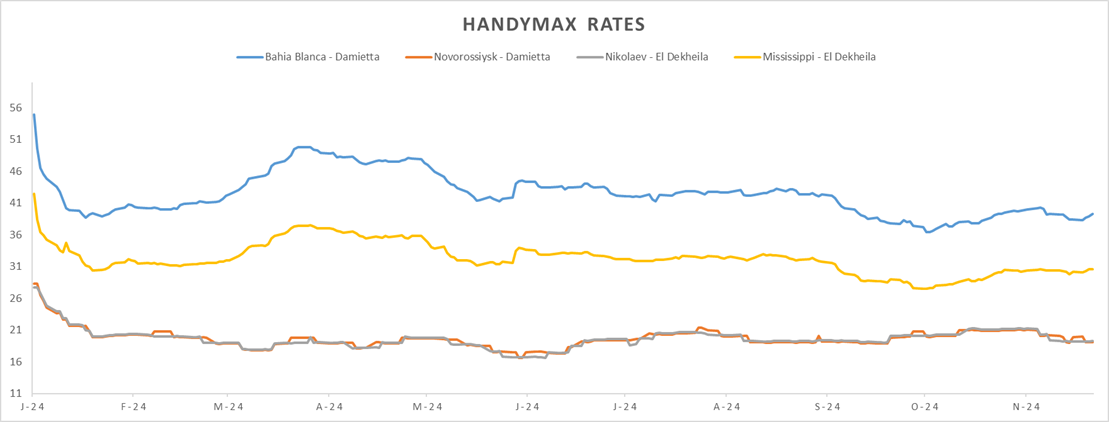

Após a confirmação do triunfo de Donald Trump, os mercados têm estado em modo de espera, aguardando um sinal que defina como serão os próximos quatro anos. Até o momento, há apenas especulações sobre como essa mudança de governo nos EUA afetará os mercados de commodities.

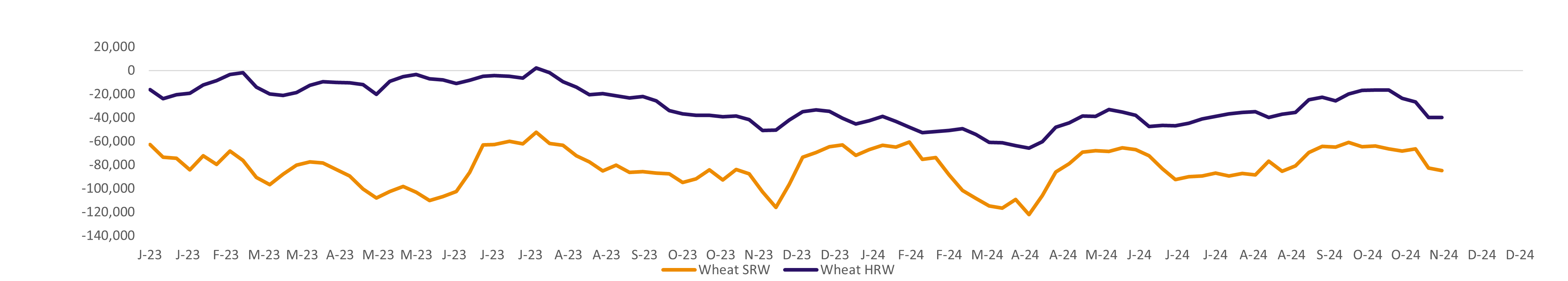

O aumento dos ataques de ambos os lados, ucraniano e russo, no conflito do Mar Negro traz mais incertezas para o mercado de grãos, especialmente o de trigo.

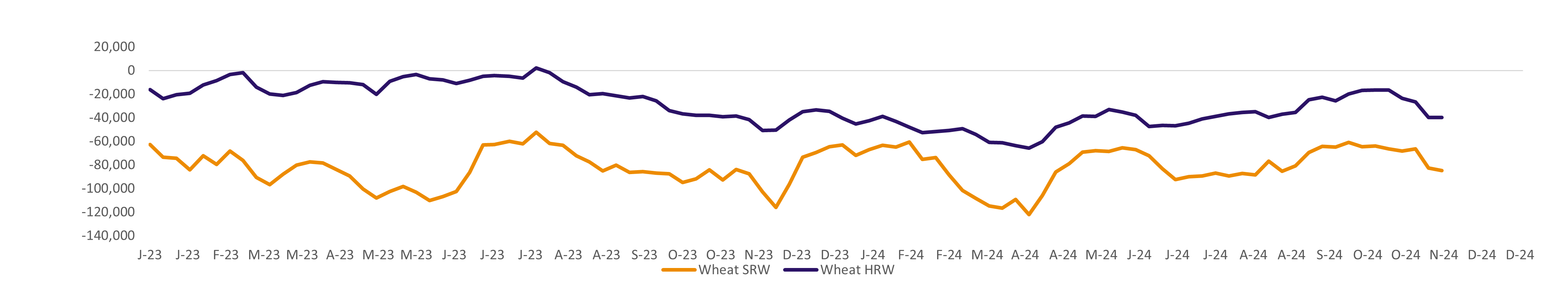

Os fundos estão em modo de espera, reagindo principalmente ao mercado de milho, mudando a posição de vendida para comprada.

Fonte: Reuters, Hedgepoint

Há alguns dias, a Ucrânia lançou mísseis em território russo, depois de receber o sinal verde do governo dos EUA. A Rússia, reagindo a esse ataque, lançou um ataque ICBM contra a Ucrânia. Essa é a primeira vez que uma arma projetada para realizar ataques nucleares a uma distância de mil quilômetros é usada em um conflito.

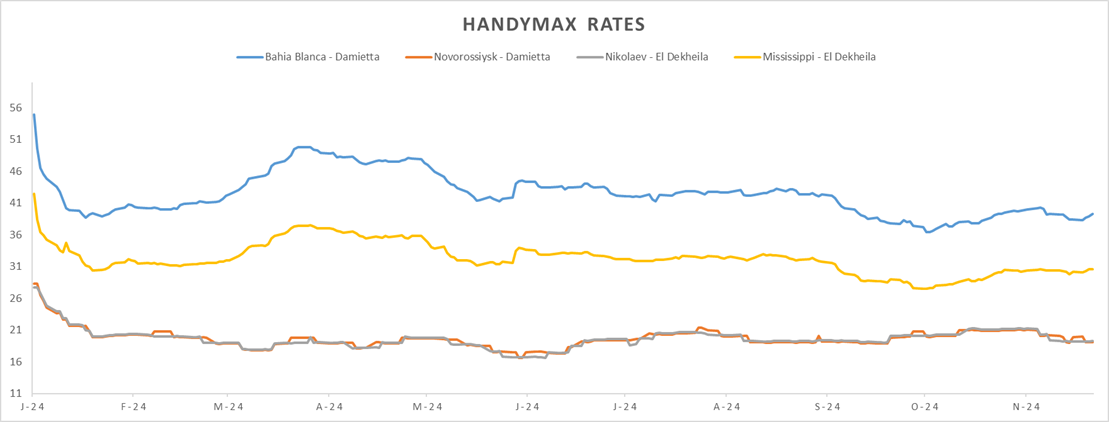

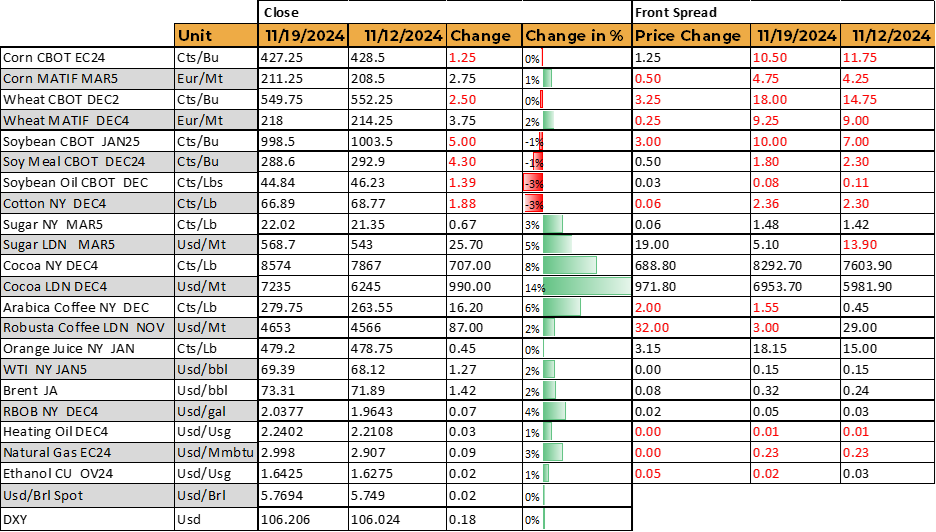

Essa escalada militar traz incertezas e preocupações ao mercado, tanto do lado físico da safra de soja, milho e, principalmente, trigo, quanto do lado do frete. Não devemos nos surpreender se algumas embarcações começarem a negar estar perto das águas do Mar Negro em breve, o que poderia disparar os preços do frete nessa região, o que elevaria os preços CIF e CnF.

Além disso, estamos chegando ao final do ano, um período específico em que algumas águas na Ucrânia e na Rússia ficam congeladas e o frete fica mais caro devido ao que é chamado de prêmio de gelo, que geralmente adiciona de 1 a 2 USD/mt ao preço das mercadorias.

O impacto desse conflito se reflete nas tarifas de frete, que podem começar a aumentar na rota do Mar Negro, afetando o custo CIF final, se os armadores começarem a se recusar a ir para a região devido às últimas notícias sobre a guerra e ao risco de serem atingidos por fogo cruzado. Se levarmos em consideração as taxas de frete de um Handymax, um navio que pode transportar até 36 mil toneladas, de diferentes origens para o Egito, podemos concluir que as taxas do Mar Negro são 10 USD/mt mais baratas em comparação com as dos EUA e 20 USD/mt mais baratas em comparação com as da Argentina. Esse spread era 5 USD/mt mais barato em novembro de 2023.

Fonte: Reuters, Hedgepoint

Na última quarta-feira, a China deu ao Brasil o aval para começar a exportar sorgo para o gigante asiático. Esse é um acordo muito especial, pois o Brasil não exporta muito desse tipo de grão, que é usado tanto para ração animal quanto para bebidas alcoólicas. Em termos comparativos, a safra brasileira de sorgo é 40% menor do que a dos EUA e compete com uma das estrelas, a safra de milho.

Essa pode ser uma estratégia da China para obter uma posição dominante no caso de uma possível guerra comercial e de possíveis discussões comerciais entre a China e os EUA, especialmente depois de janeiro, quando Donald Trump iniciar sua segunda aventura presidencial.

A China tem sido o mercado de destino mais importante para o sorgo dos EUA, que é o primeiro exportador desse tipo de grão no mundo, com 56% do mercado global de exportação, seguido pela Austrália, com 23%. A China tem uma participação de 88% nas importações globais e, portanto, é o principal cliente desse mercado. Durante a campanha de 2023-24, 94% dos embarques de sorgo dos EUA foram para a China. O mercado mundial de sorgo é de 58 milhões de toneladas.

Se esse acordo funcionar, isso poderá incentivar a produção brasileira (40% do sorgo local é produzido em Goiás), substituindo algumas áreas de milho pela produção de sorgo. Se isso acontecer, os EUA poderão manter sua posição de primeiro exportador de milho do mundo. Além disso, se a China substituir parte de suas compras por sorgo brasileiro em vez do originário dos EUA, o agricultor americano logicamente mudaria do sorgo para o milho, algo que já aconteceu com a safra de 2019. O Kansas representa 53% da safra nacional dos EUA, seguido pelo Texas, com 24%. O sorgo foi a primeira commodity que sofreu as consequências da guerra comercial em 2018.

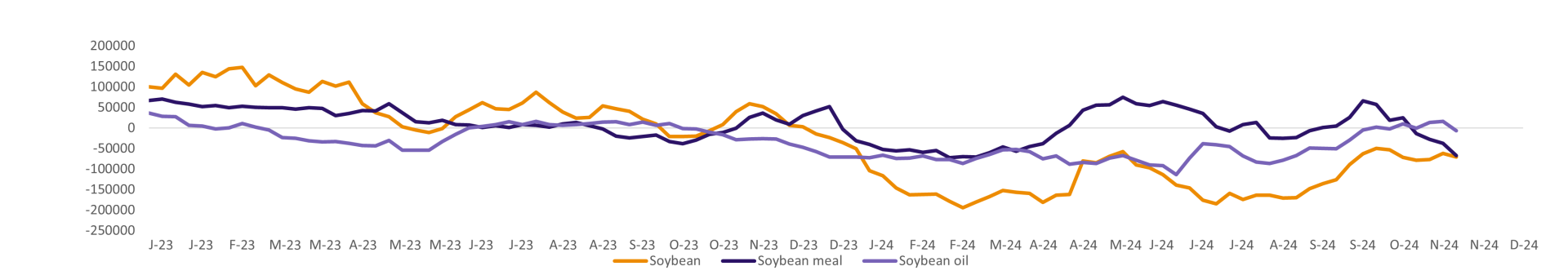

No lado dos fundos, eles estão com uma posição líquida vendida em soja, farelo de soja, óleo de soja, algodão, milho e trigo. Eles reduziram sua posição comprada em milho para a metade, 15 mil contratos. Além disso, os fundos mudaram sua posição líquida de curta para longa há 2 semanas, sendo a primeira vez que estão comprados desde 23 de junho, quando estavam em 2k. Se contarmos a última vez em que os fundos tinham pelo menos mais de 30 mil, como na última sexta-feira, 15 de novembro, devemos voltar ao final de 23 de fevereiro.

O potencial conflito no Mar Negro e o último acordo Brasil-China trazem várias dúvidas sobre o que vai acontecer com os mercados agrícolas, especialmente em relação ao milho, trigo e sorgo. Além disso, a China continua comprando e estocando soja, o que também gera um grande ponto de interrogação para os preços do complexo soja. Até o momento, parece que os fundos e outros participantes importantes do setor estão aguardando um sinal claro para o mercado. Lembremos também que estamos chegando ao final do ano e que, normalmente, os mercados sofrem com o fechamento de várias posições para assumir a liquidez até o final do ano.