Relatório Semanal Açúcar e Etanol 2023 07 17

Discutindo os atuais “e se?”

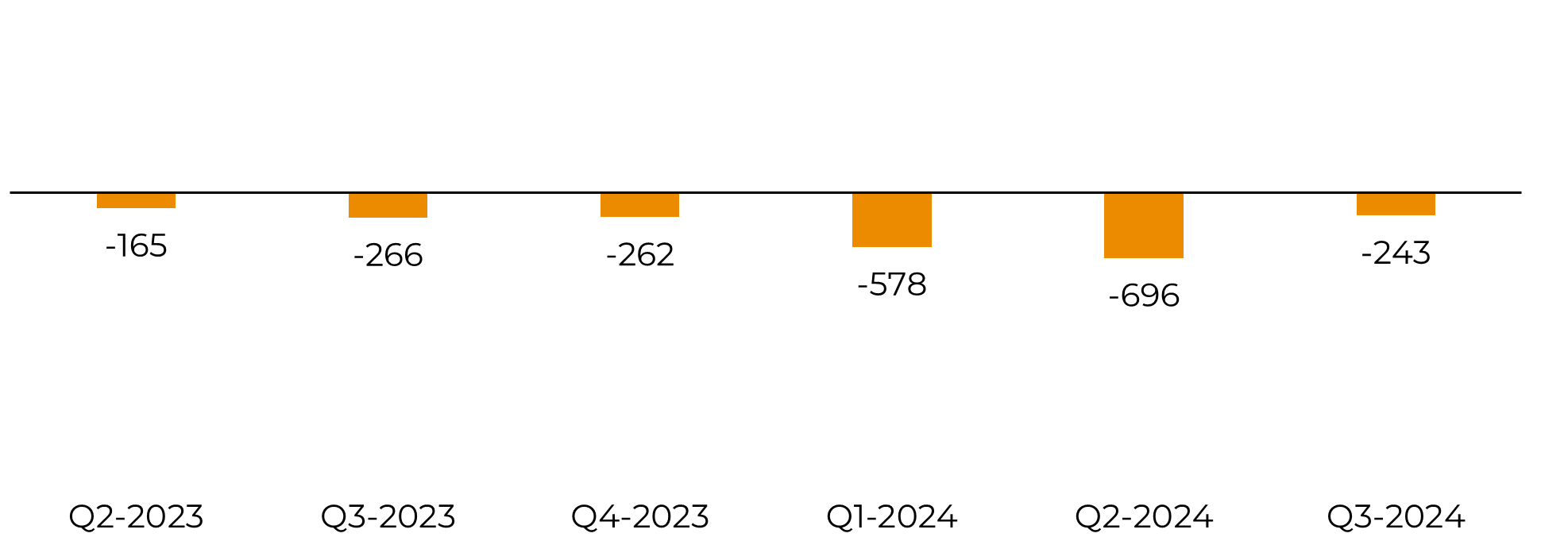

- Muita coisa pode acontecer nos próximos meses dependendo do clima e de decisões políticas. Atualmente mantivemos nossa visão conservadora que traz um fluxo comercial apertado até o 1T-24, quando aumenta marginalmente. Esta visão está de acordo com a estrutura de spread atual.

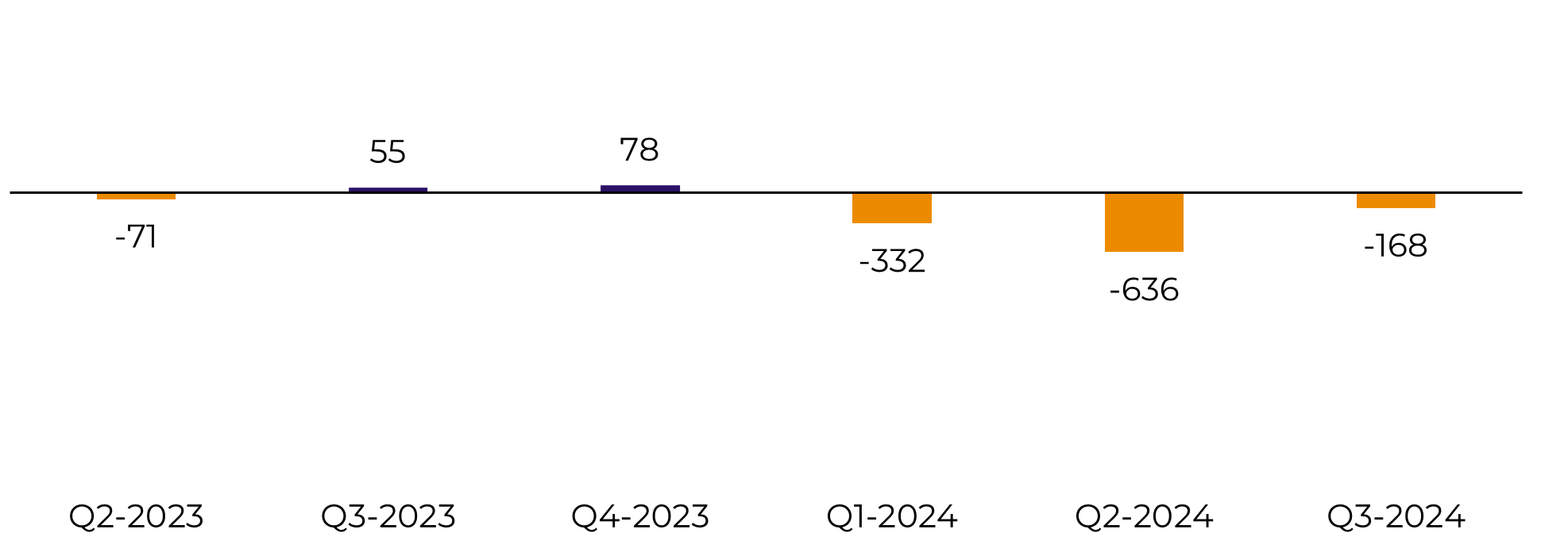

- Se o Brasil conseguir moer mais do que o previsto, para este exercício consideramos 610Mt, então o contrato de outubro 23 pode enfrentar ainda mais pressão, permanecendo em uma faixa mais baixa (21-23 USc/lb), enquanto março ainda estaria amparado pela incerteza do hemisfério norte.

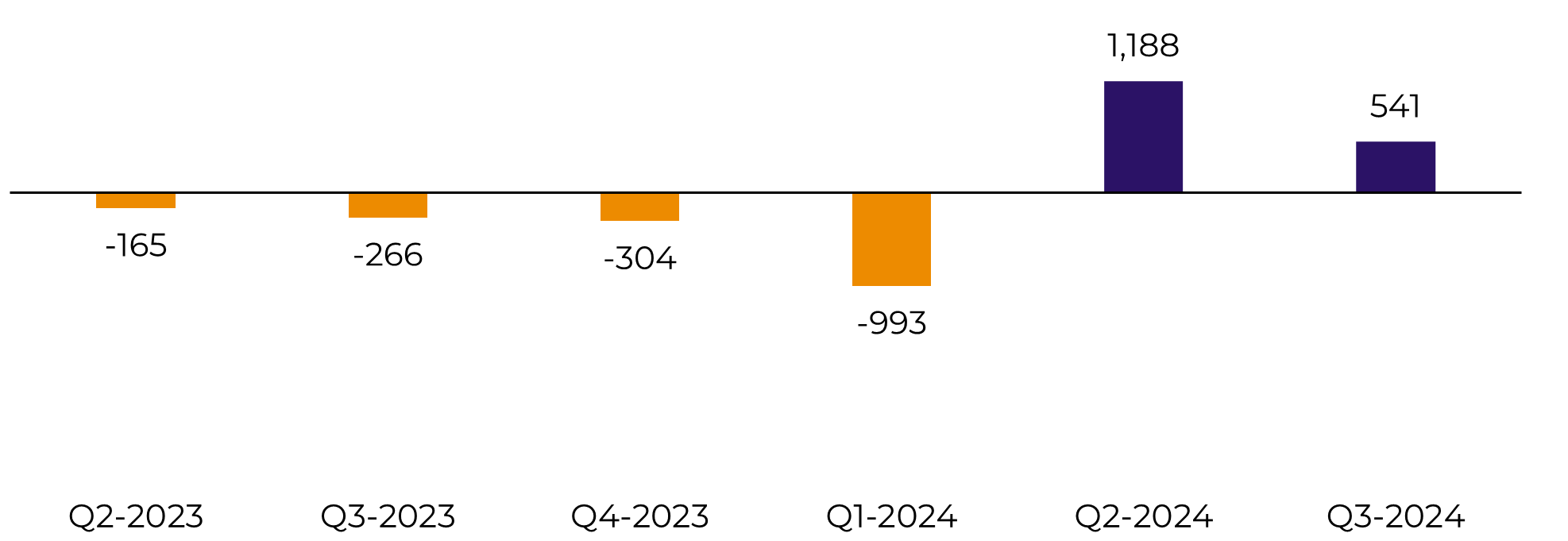

- Se a Índia produzir mais, mas tiver atraso nas liberações de cotas, com seu açúcar chegando ao mercado internacional apenas no final do 2T, o spread V/H permaneceria negativo. No entanto, essa tendência intensificaria a inversão da curva futura a partir de março 24.

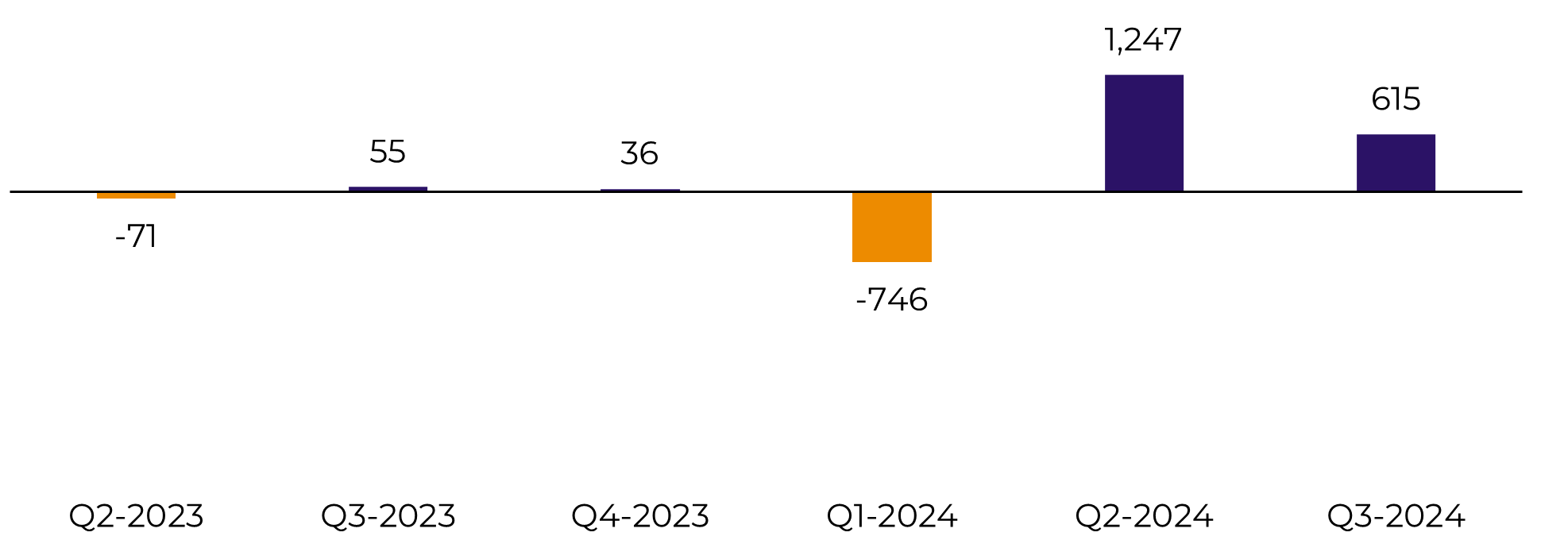

- Qualquer um dos casos, ou a combinação de ambos, significaria a tendência baixista deve ganhar força.

- E se a Índia surpreender e oferecer mais disponibilidade?

- E se o Brasil também produzir mais?

Figura 1: Caso Base - Fluxos Comerciais Globais ('000t)

Fonte: hEDGEpoint

Lembre-se que, para entender a possibilidade de uma maior recuperação da cana no CS, a produtividade realizada de julho é essencial. Para que esse cenário se concretize, o clima deve ficar mais seco do que o previsto atualmente. Portanto, um inverno e uma primavera mais chuvosos ainda devem adicionar um limite à moagem total dentro de 23/24, impedindo que a cana atinja 610Mt mesmo com melhorias significativas de produtividade, além de comprometer sua qualidade.

Figura 2: Caso de Estresse A - Fluxos Comerciais Globais ('000t)

Fonte:hEDGEpoint

Figura 3: Caso de Estresse B - Fluxos Comerciais Globais ('000t)

Fonte: hEDGEpoint

(B) E se a disponibilidade na Índia for maior do que o previsto?

Porém, como vimos discutindo, a decisão não cabe apenas ao mercado e às usinas. Os estoques domésticos estão baixos e devem terminar 22/23 abaixo do nível de consumo de 3 meses. Portanto, o governo pode demorar antes de decidir sobre as cotas de exportação. Até que o governo se sinta confortável o suficiente para tomada de decisão, as usinas já teriam iniciado sua moagem e reabastecido uma quantidade relevante.

(A+B) E se ambos acontecerem?

Figura 4: Caso de Estresse A+B - Fluxos Comerciais Globais ('000t)

Fonte: hEDGEpoint

Em resumo

Muita coisa pode acontecer nos próximos meses dependendo do clima e de decisões políticas. Atualmente mantivemos nossa visão conservadora que traz um déficit apertado até o 1T-24, quando aumenta marginalmente. Esta visão está de acordo com a estrutura de spread atual.

Porém, muita coisa pode mudar e, atualmente, o mercado se faz algumas perguntas relevantes.

- E se a Índia surpreender e oferecer mais disponibilidade?

- E se o Brasil também produzir mais?

Relatório Semanal — Açúcar

Escrito por Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por Natália Gandolphi

natalia.gandolphi@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela hEDGEpoint Global Markets LLC e suas afiliadas (‘HPGM”) de forma exclusiva para fins informativos e instrutivos, sem a finalidade de instituir obrigações ou compromisso com terceiros, bem como, não pretende promover oferta, ou solicitação de oferta, de venda ou compra relativos a quaisquer valores mobiliários ou produtos de investimento. A HPGM e seus associados se eximem expressamente de qualquer uso das informações aqui contidas, que derivem prejuízos ou danos de forma direta ou indireta de qualquer espécie. Em caso de dúvidas não resolvidas na primeira instância de contato com o cliente (client.services@hedgepointglobal.com), entre em contato com nosso canal interno de ouvidoria (ouvidoria@hedgepointglobal.com) ou 0800-878-8408 (somente para clientes no Brasil).

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil