Relatório Semanal Açúcar e Etanol - 2024 06 10

Tendência de alta de curta duração

- Os preços do açúcar aumentaram devido a fatores técnicos, apesar de desafios como um dólar forte e enfraquecimento do mercado de energia.

- O sentimento de alta foi alimentado por rumores de compras chinesas e por um mix de açúcar brasileiro abaixo do esperado.

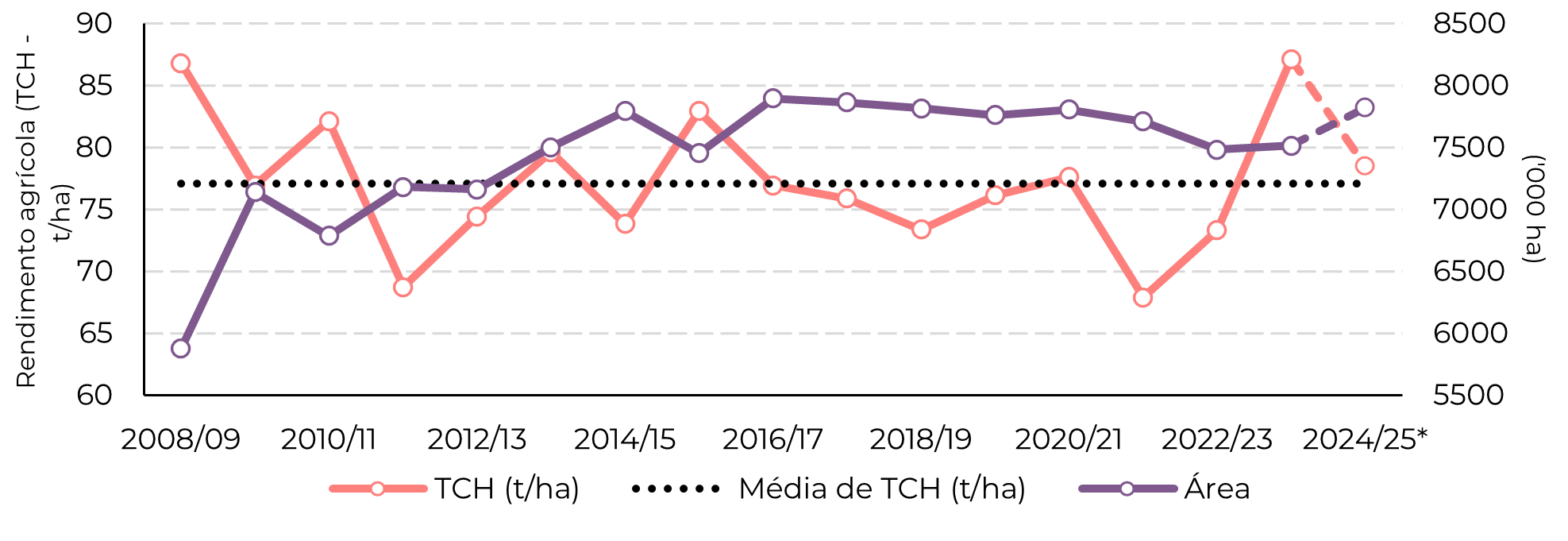

- Continuam as preocupações com o clima seco no Centro Sul do Brasil, atenuadas pelo maior volume de cana e pelos níveis de ATR.

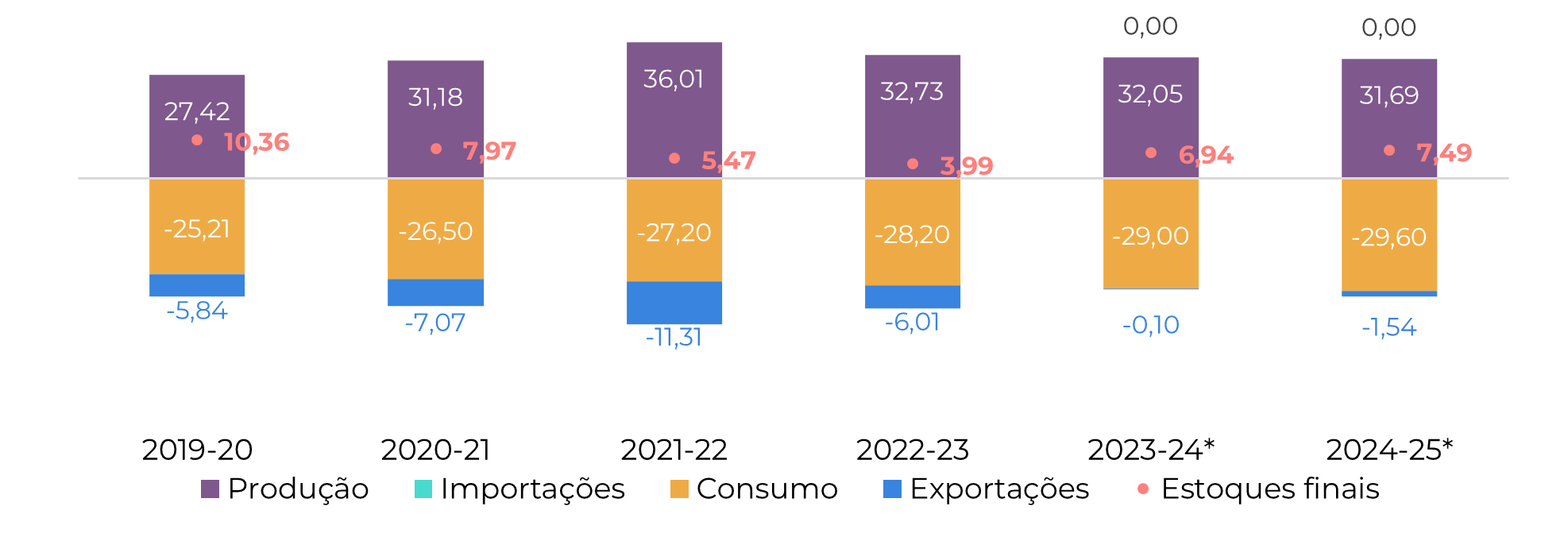

- Os fundamentos de curto e médio prazo parecem estáveis, com a previsão de que a temporada 23/24 seja superavitária.

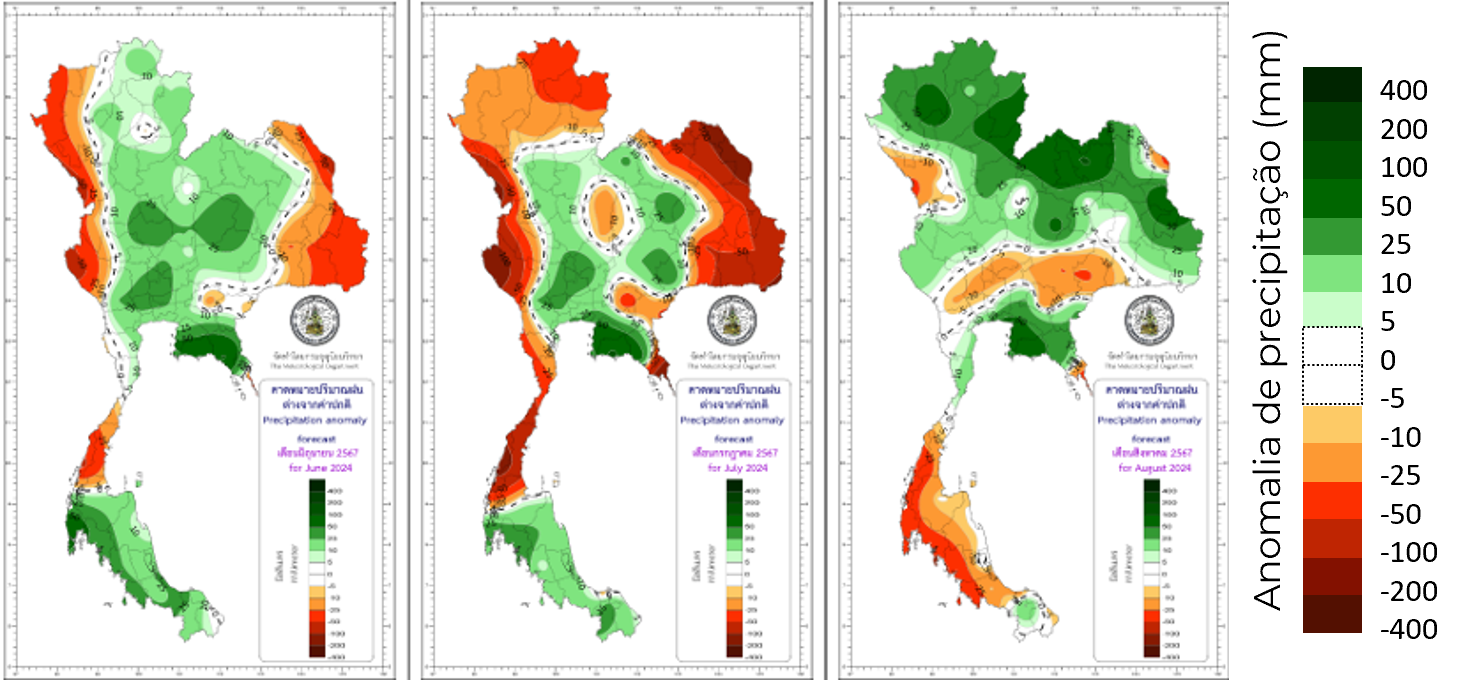

- A incerteza paira sobre a perspectiva de 24/25, que depende das condições climáticas, especialmente na Índia e na Tailândia.

- A maior disponibilidade de açúcar no Brasil durante o período de 24/25 pode limitar uma recuperação significativa dos preços no curto prazo.

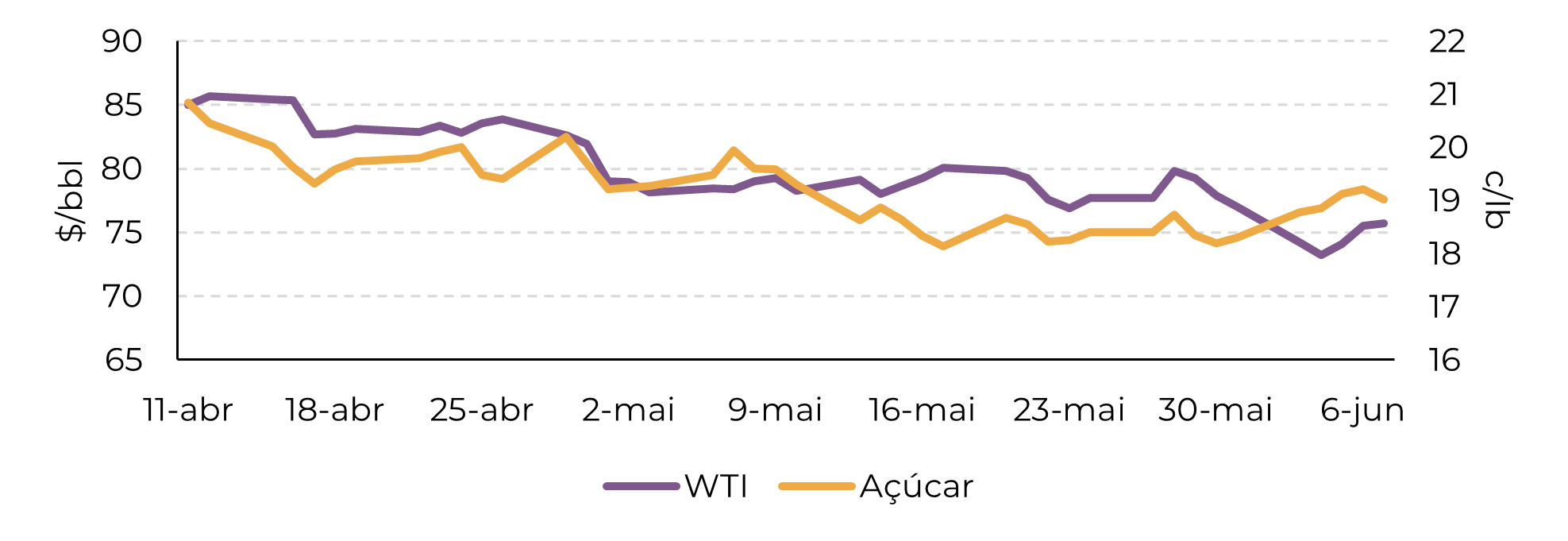

O açúcar subiu em um movimento técnico na semana passada. A resiliência do adoçante, considerando o quadro geral de um dólar mais forte - especialmente em comparação com o BRL - e um complexo energético mais fraco, permitiu que o contrato de julho rompesse o nível de 19 c/lb. Embora os fundamentos não tenham se alterado, algumas notícias foram muito discutidas.

Figura 1: O açúcar mostrou alguma resistência após a correção no complexo de energia

Fonte: Refinitiv, Hedgepoint

Figura 2: Índia - Balanço de açúcar (Mt outubro-setembro)

Fontes: ISMA, AISTA, NFCSF, Hedgepoint

Figura 3: Evolução da Área Centro Sul e do TCH

Fontes: Unica, Conab, Hedgepoint

Figura 4: Previsão de anomalia de precipitação na Tailândia - junho (esquerda), julho (centro) e agosto (direita) em mm

Fonte: Departamento Meteorológico da Tailândia

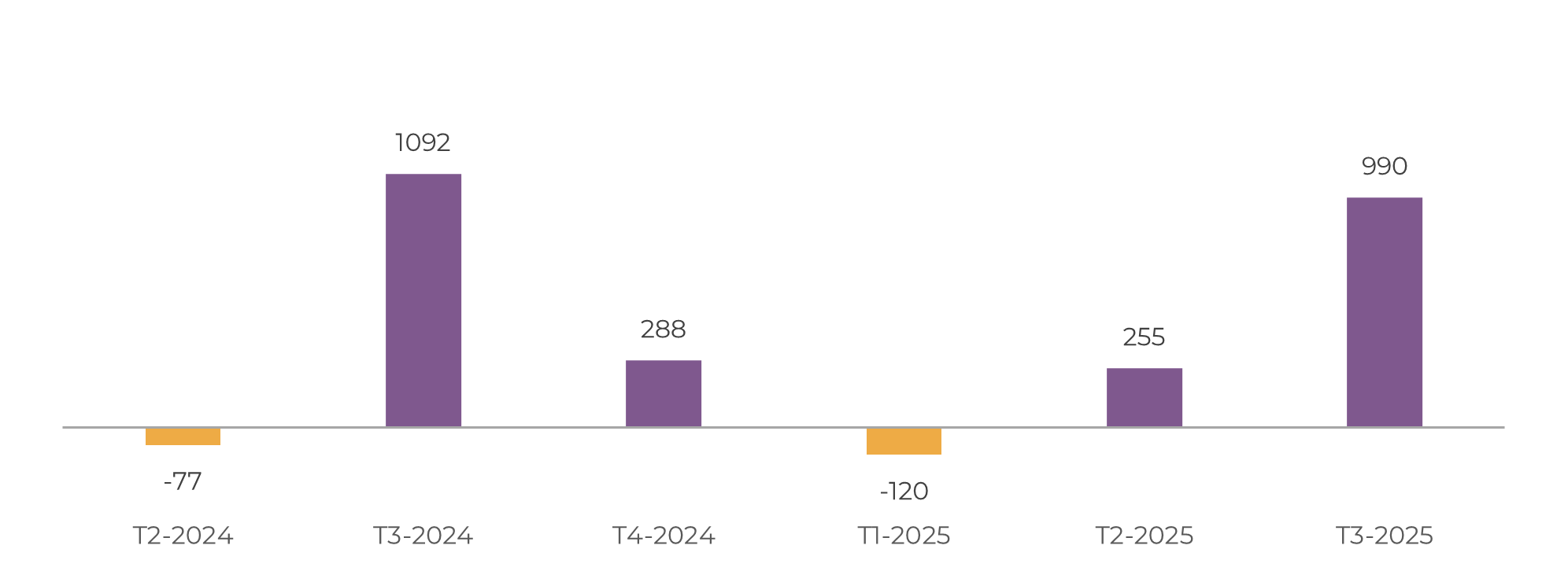

Figura 5: Fluxo comercial total (000’t tq)

Fontes: Green Pool, Hedgepoint

Em resumo

Na semana passada, os preços do açúcar subiram devido a fatores técnicos, apesar do cenário de um dólar mais forte e de mercados de energia mais fracos. Rumores de compras chinesas e um mix de açúcar brasileiro abaixo do esperado também contribuíram para o sentimento de alta. Persistem as preocupações com relação ao impacto do clima seco no Centro Sul do Brasil, embora o maior volume de cana e os níveis de ATR possam mitigar algumas dessas preocupações. Os modelos estatísticos preveem uma queda menor no TCH para a temporada 24/25, e ainda se espera que o Brasil produza uma quantidade alta de açúcar, mantendo sua posição como um importante exportador.

Olhando para o futuro, os fundamentos de curto e médio prazo permanecem relativamente estáveis, com previsão de superávit para a temporada 23/24, enquanto a perspectiva para a 24/25 depende muito das condições climáticas. As monções previstas para a Índia poderiam impulsionar a produção de cana, mas persistem incertezas com relação a possíveis reduções de área. Enquanto isso, nossa previsão de produção de açúcar na Tailândia continua conservadora devido aos padrões climáticos irregulares e à possibilidade de efeitos do La Niña. A dinâmica da oferta e da demanda global para 24/25 é incerta, mas o aumento da disponibilidade do Brasil em 2024 limita uma recuperação significativa dos preços no mesmo ano, sugerindo que a atual tendência de alta dos preços pode ser de curta duração.

Relatório Semanal — Açúcar

Escrito por: Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por: Natália Gandolphi

natália.gandolphi@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil)

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil