Atualização do Centro Sul do Brasil

Atualização do Centro Sul do Brasil

- O mercado do açúcar foi marcado por baixa nos últimos dias, em meio à melhores perspectivas na Índia e Tailandia. No entanto, a demanda segue firme e o Brasil, segue sendo o maior player do mercado no momento.

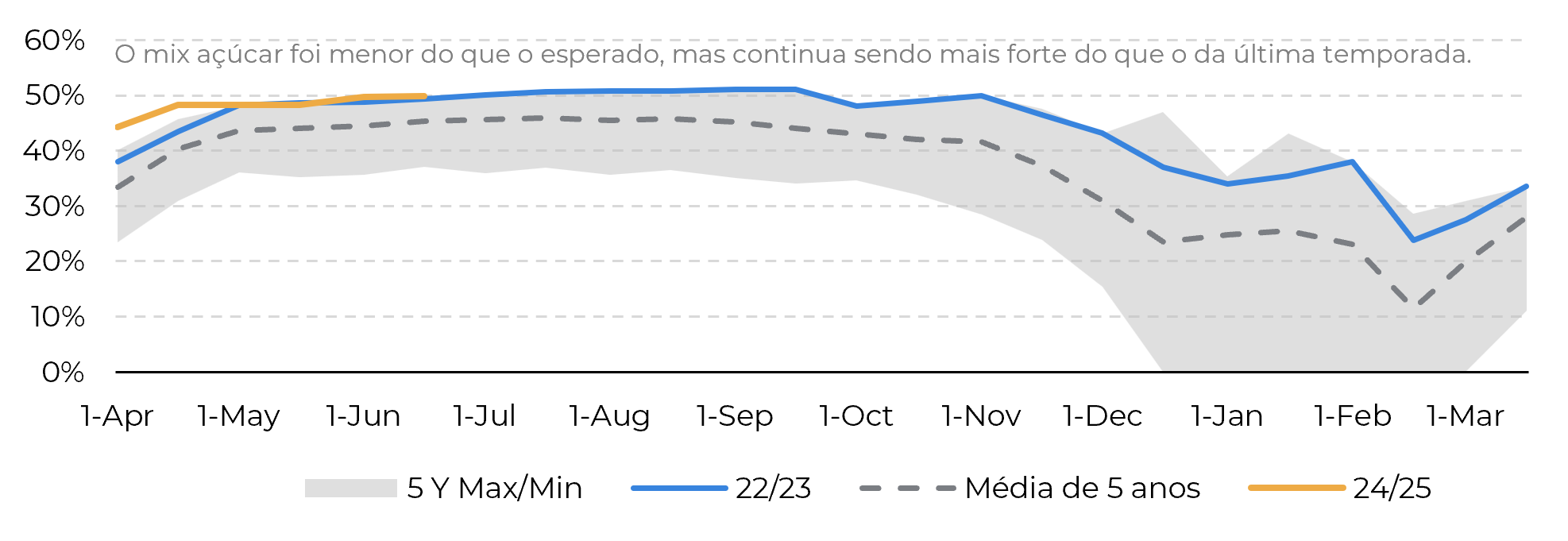

- Assim, discutiremos nossa última atualização sobre a safra do Centro Sul do Brasil. Com relação ao mix de açúcar, temos superestimado seu nível. Conforme as últimas tendências, revisar o mix de açúcar para 50,3% no final da temporada se alinha melhor com os dados atuais. Esse ajuste não se deve a mudanças na estratégia de maximização de lucros das usinas, já que o etanol não apresenta uma ameaça para o açúcar, mas sim à menor qualidade da cana, resultante de um recente período de seca e ao alto volume de moagem.

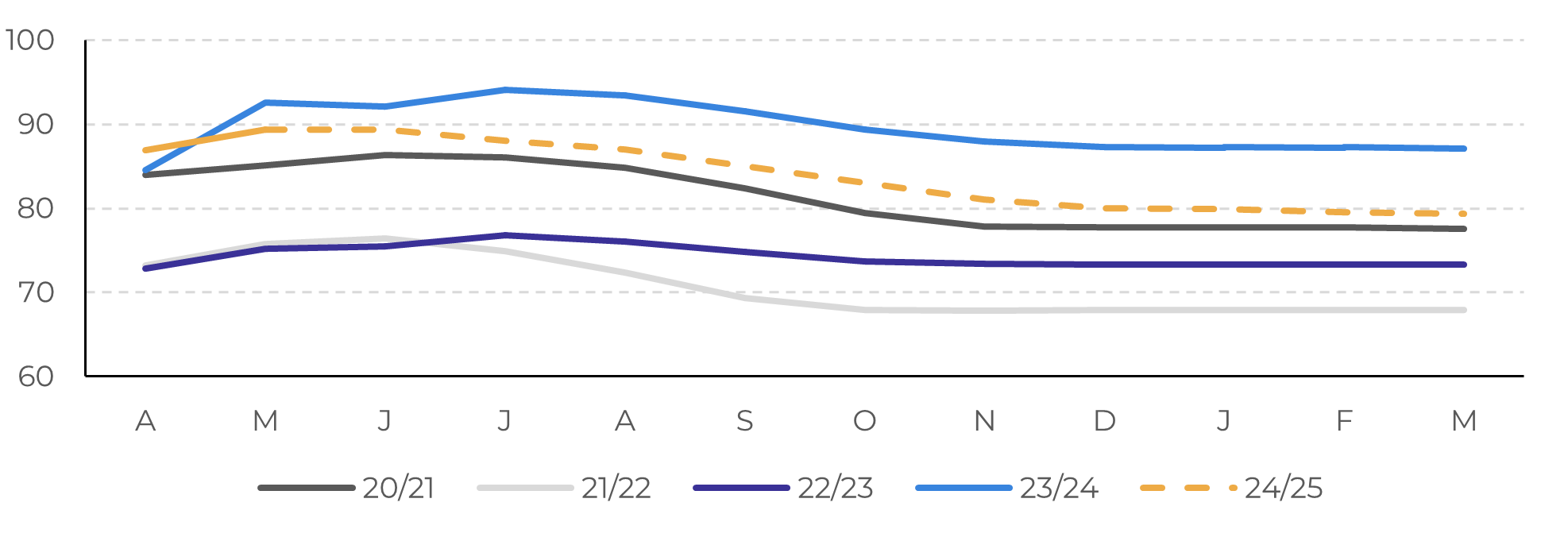

- Com relação ao volume de cana, o Total de Cana por Hectare (TCH) continua forte, com 89,35 t/ha, apenas 3,5% abaixo da temporada passada e 21,6% acima da média histórica. Embora o clima favorável também possa ter acelerado a moagem, os números sugerem um volume mais robusto do que o estimado anteriormente.

- Aumentamos nossa estimativa de cana em quase 6 Mt, para 620 Mt na temporada 24/25. Mesmo com esses ajustes, o impacto na produção de açúcar e nos fluxos comerciais é mínimo.

Nos últimos dias, os contratos do açúcar recuaram com força, especialmente refletindo um cenário mais positivo no Hemisfério Norte. As perspectivas de melhora da produção na Índia e na Tailândia, trouxeram o contrato de outubro do açúcar bruto aos níveis mais baixos desde de 3 de junho. No entanto, a demanda pelo adoçante segue firme, com o Brasil sendo o principal exportador para este período.

Assim, neste relatório, pretendemos discutir mais detalhadamente nossa última atualização sobre a safra do Centro Sul do Brasil. O último relatório da Unica, divulgado em 11 de julho, destacou dois aspectos importantes da safra 24/25. Primeiro, o mix de açúcar permaneceu abaixo de 50% durante a segunda quinzena de junho, tornando extremamente difícil manter a expectativa de mais de 51% para a temporada. Em segundo lugar, é provável que o volume de cana seja maior.

Com relação ao mix de açúcar, temos superestimado seu nível. Considerando essa tendência, parece razoável revisar nossas estimativas. Incorporando os números realizados, um valor mais próximo de 50,3% para o mix de açúcar no final da temporada está mais alinhado com os dados atuais. Observe que isso não se deve a uma mudança nas decisões de maximização de lucro das usinas, já que o etanol continua longe de ser uma ameaça ao açúcar. Em vez disso, essa tendência é um resultado direto da cana de qualidade inferior - um sintoma do período de seca que afetou a janela de desenvolvimento da cultura no Centro Sul - além da alta moagem, que também dificulta o alcance de níveis mais altos de mix!

Figura 1: Mix de açúcar por quinzena (%)

Fonte: Unica, Hedgepoint

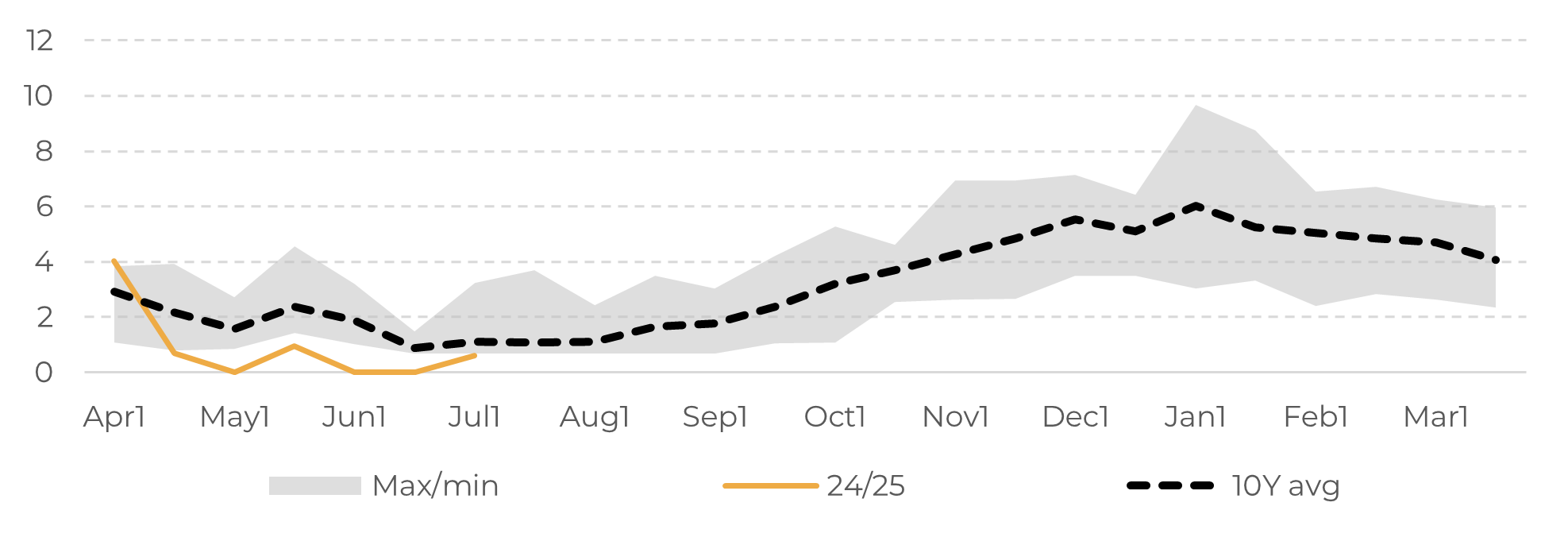

Figura 2: Estimativa de dias perdidos por quinzena (nº de dias)

Fonte: Unica, Hedgepoint

Com relação ao volume de cana, o Total de Cana por Hectare (TCH) ainda está mostrando força. Em comparação com a temporada passada, o índice acumulado atingiu 89,35 t/ha, apenas 3,5% menor. Esse nível também é 21,6% mais alto do que a média histórica, indicando que esperar uma “moagem média" seria irrealista. Alguns poderiam argumentar que a falta de chuva favoreceu a moagem e poderia levar a uma colheita mais rápida com um final precoce (morte súbita). No entanto, é importante observar que as usinas começaram cedo. Não faria sentido colocar em risco o açúcar total recuperável (ATR), o TCH e o mix açúcar iniciando a colheita mais cedo quando não houve chuva suficiente para o desenvolvimento da cana, a menos que houvesse um volume maior de cana.

Não estamos descartando completamente o fato de que o clima favorável tenha impulsionado a moagem na fase inicial da safra, é claro que isso levou a um ritmo mais rápido. Entretanto, os números indicam um volume mais robusto do que nossa estimativa anterior. Portanto, enquanto aguardamos a confirmação do TCH realizado de junho, decidimos aumentar nossa estimativa de cana em quase 6 milhões de toneladas, elevando-a para 620 milhões de toneladas em 24/25. Esse novo volume está de acordo com uma queda de quase 9% no TCH acumulado e um aumento de 4,5% na área plantada.

Figura 3: TCH cumulativo (t/ha)

Fontes: Unica, Hedgepoint

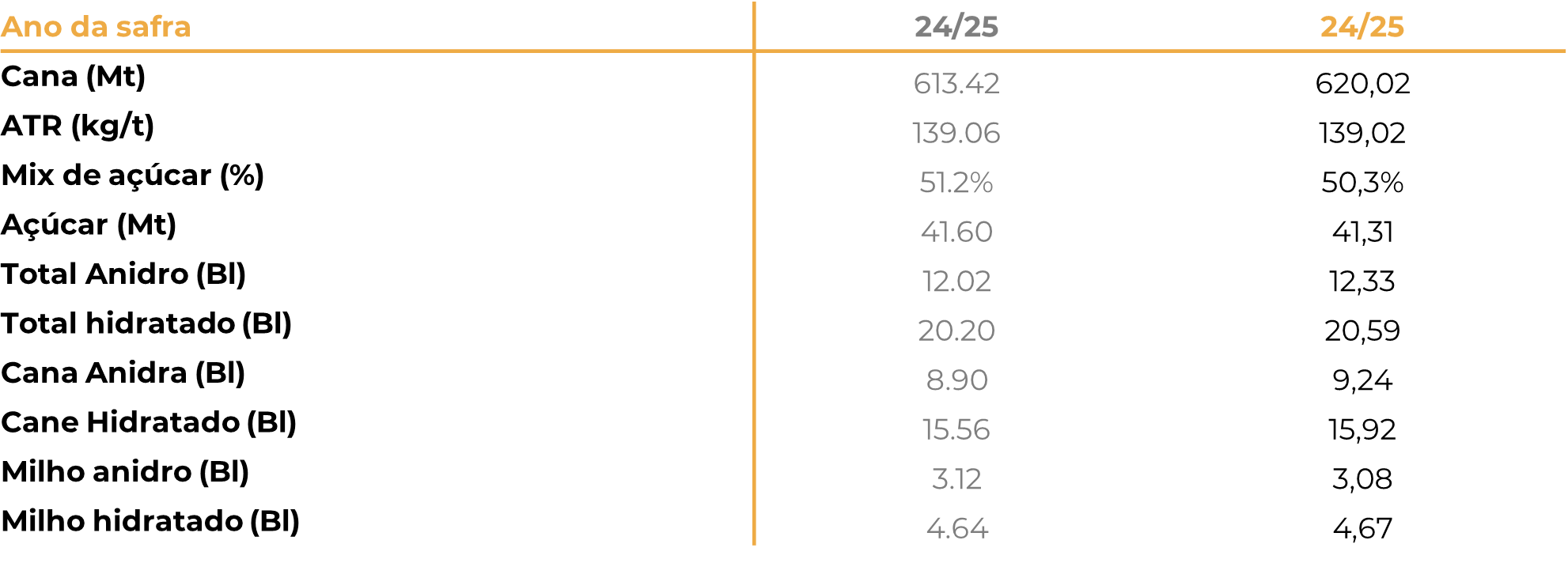

Combinando essas duas métricas e mantendo nosso ATR estável, em 139 kg/t, a produção total é revisada para baixo de 41,6 Mt para 41,3 Mt - um impacto marginal.

Em termos de fluxos comerciais, a retirada de 300kt tem pouco impacto sobre o superávit geral esperado. Portanto, se as preocupações com a safra brasileira são hoje o principal suporte aos preços do adoçante, o mercado deve seguir baixista. Enquanto isso, conforme discutido em nosso relatório anterior, nossos fluxos comerciais consideram 1,5 Mt de exportações provenientes da Índia. Embora um excedente esteja sendo precificado, durante a entressafra brasileira, o mercado pode encontrar apoio na paridade de exportação indiana (para obter mais informações, consulte nosso relatório anterior no link).

Figura 4: Resumo das estimativas de safra

Fontes: Hedgepoint

Em resumo

Este relatório discute a última atualização sobre a safra do Centro Sul do Brasil, destacando que o mix açúcar permaneceu abaixo de 50% em junho, dificultando o cumprimento da expectativa de um mix acima de 51% em 24/25, enquanto o volume de cana deve ser maior. A superestimação do mix de açúcar levou a uma revisão para 50,3%, principalmente devido à cana de qualidade inferior decorrente de um período de seca. O total de cana por hectare (TCH) mostra força, apoiando a maior disponibilidade de matéria-prima.

Relatório Semanal — Açúcar

Escrito por: Lívea Coda

livea.coda@hedgepointglobal.com

Revisado por: Laleska Moda

laleska.moda@hedgepointglobal.com

www.hedgepointglobal.com

Aviso legal

Este documento foi preparado pela Hedgepoint Global Markets LLC e suas afiliadas (“HPGM”) exclusivamente com fins informativos e instrucionais, não tendo o propósito de estabelecer obrigações ou compromissos à terceiros, nem a intenção de promover uma oferta, ou solicitação de oferta de compra ou venda de quaisquer valores mobiliários, futuros, opções, moedas e swap ou produtos de investimento. A Hedgepoint Commodities LLC (“HPC”), uma entidade de propriedade integral do HPGM, é uma Introducing Broker e um membro registrado do National Futures Association. A negociação de futuros, opções, moedas e swap envolve riscos significativos de perdas e pode não ser adequado para todos os investidores. Performance anterior não é necessariamente indicativo de resultados no futuro. Os clientes da Hedgepoint devem confiar em seu próprio julgamento independente e em consultores externos antes de entrar em qualquer transação que seja introduzida pela empresa. A HPGM e seus associados expressamente não se responsabiliza por qualquer uso das informações contidas neste documento que resulte direta ou indiretamente em danos ou prejuízos de qualquer tipo. Em caso de questionamentos não resolvidos por nossa equipe de atendimento ao cliente (client.services@hedgepointglobal.com), contate nosso canal de ombudsman interno (ombudsman@hedgepointglobal.com) ou 0800-878 8408/ouvidoria@hedgepointglobal.com (somente para clientes no Brasil)

Fale conosco

-

hedgepointhub.support@hedgepointglobal.com

-

ouvidoria@hedgepointglobal.com

-

Rua Funchal, 418, 18º andar - Vila Olímpia São Paulo, SP, Brasil